电子测量前景(电子测量行业深度报告)

(报告出品方/作者:民生证券,马天诣)

1 发展复盘,是德科技遵循何种发展逻辑?1.1 源于 HP“车库文化”,历久弥新

1.1.1 HP 阶段:诞生于车库,成长于战争,突破于商用市场

20 世纪 30 年代初,电子测量巨头由车库中起步。斯坦福毕业的戴维·•帕卡德 和比尔·•休利特于 1934 年结为密友,几年后在美国加州帕洛阿尔托市爱迪生大街 367 号创建了工作室,并成功研发 200A 音频振荡器。

1937~1939 年,电子测量初代产品面世。1937 年,比尔和戴维创办了一家 电子测量公司(日后软硬件巨头 HP 公司前身),并在接下来的几年成功研发了电 阻—电容音频振荡器,用于测试声音设备的电子仪器。该产品在振荡器设计在稳 定性方面实现了重大突破,其原理也为日后的谐波分析仪和多种失真分析仪奠定 了基础。

步入 1940s,电子测量仪器广泛用于战争,大量订单促进 HP 快速成长。1941 年 HP 同 Wright Field(如今的俄亥俄州赖特—帕特森空军基地)签订了第一份 政府合同,并于 1943 年通过 A 型信号发生器(为海军研究实验室开发)和雷达 干扰设备打入微波领域,成为信号发生器市场领导者。1948 年,公司发布了首款 商用微波产品。

“HP 之道”创立,逐渐走向全球化。1950s 初,比尔和戴维确定了 HP 经营 目标,并于 1957 年 11 月首次公开发行股票。1959 年,HP 在德国布林根建立了 第一家海外制造工厂,开启国际化进程。

战后经济快速恢复为商用市场打开大门,电子测量迎来发展期。20 世纪 60 年代,HP 开始涉足医疗电子分析等商用市场,且成功推出了 8551 频谱分析仪, 每月为公司带来超过 100 万美元收入的首款产品。1963 年,HP 推出第一款能够 以指定频率精确生成电信号的合成器 5100A,该合成器后来被 NASA 用于 1969年阿波罗登月计划的通信系统。

1970s-1908s 是电子测量的“黄金年代”,HP 产品创造多项行业第一。1970 年 HP 推出自动微波网络分析仪,并于 1979 年推出首个集成微处理器开发系统、 8566A 微波频谱分析仪。逐渐形成了由单产品—项目系统的集成能力。1975 年, 电子行业采用 HP-IB(接口总线)作为国际标准,该项标准日后成为国际通用标 准。1985 年 HP 推出首款通过计算机控制的网络分析仪 8510A。1986 年 HP 推 出由大型测试与测量公司制造的第一款全数字示波器 54100。

1.1.2 安捷伦阶段:继承测量基因,转身行业巨头

二十世纪初,安捷伦从 HP 剥离,主打测试测量业务。1999 年,HP 宣布进 行战略调整:创建一个独立的测量公司,即安捷伦科技公司,并于 11 月 18 日首 次公开募股,募集资金 21 亿美元,打破了当时硅谷历史上最大的 IPO 记录。2000 年,安捷伦从 HP 独立,并于次年收购 OSI,成功进入 3G 无线、光学、宽带互联 网协议以及分组语音网络和服务。

2000-2010,安捷伦推出多款电子测量产品,逐步确立行业领先地位。2002 年,安捷伦推出首款微波矢量信号发生器、高性能信号发生器系列(PSG),能够 仿真复杂的宽带无线和卫星通信测试环境。2005 年,安捷伦同行业联盟紧密合作, 为广泛采用的局域网控制的测试设备建立了行业标准,并于随后两年推出全球首 款 Mobile WiMAX 综测仪,设计人员和制造商能够迅速从开发过渡到批量生产, 降低了生产成本。2008 年,安捷伦推出当时综合度最高的手持式射频分析仪。

1.1.3 新生代:砥砺前行,新品迭出

2013 年是德科技从安捷伦独立,次年完成纽交所上市。2013 年安捷伦将自 身拆分为两家独立公司。一家专注于生命科学、诊断和应用领域(LDA),并保留 “安捷伦”名称;另一家主打电子测量业务,即目前的是德科技。2014 年,是德 科技实现完全独立运营,并于 11 月成功登陆纽交所。

独立后频出新品,解决方案能力进一步增强。2014 年,是德科技推出高度综 合的信令测试仪 UXM,用于 4G 及未来通信技术的功能和射频设计验证,并推出 首款围绕矢量信号分析仪/矢量信号发生器的解决方案,扩展了多厂商校准解决方 案。2016 年,是德科技推出 X 系列信号分析仪,将分析带宽拓展至 1GHz,同年 推出了基于 FPGA 的数字化仪和任意波形发生器。

2017 年收购 Ixia,积极向软件化转型。2017 年前,是德科技拳头产品主要 为硬件形态,软件扩展化能力有待提升。Ixia 的收购加速了软件解决方案的扩展, 且往后的并购标的大多为软件公司。此外是德科技收购的 Liberty Cal 拓展了其对EMI/EMC 测试设备的校准服务,而收购的 ScienLab 则为汽车和工业控制领域更 高功率 eMobility 系统引入了新的测试解决方案。

2018 年推出 PathWave,为业界首创的设计和测试软件平台。通过连接产 品开发路径中的每一步来加速工作流程,涵盖了从设计和仿真到原型和测试再到 制造的全流程。此外公司还推出业界首款 5G 新空口(NR)信道仿真解决方案并 被五大通信客户提前采用,而公司推出的 Infiniium UXR 系列超高性能示波器具 有 110GHz 的真实模拟带宽和业界领先的信号完整性,能支持并加速下一代电子 产品的研究和设计。

从设备类型来看,经过七十多年的发展,是德科技已经形成了包括示波器和 分析仪、仪表、发生器信号器与电源、无线、模块化设备等在内的设备产线,同 其他厂商有较大优势,即便诸如罗德与施瓦茨等一线大厂也不能及。

1.2 高端化 拓展应用领域打破行业“内卷”

1.2.1 产品高端化是可行解

技术层面看,行业已经逐步“内卷化”。在网络基础设施和互联领域,根据摩 尔定律,高速数字总线标准的电信号速率在可预见的 3 年内,发展到 50Gbps 左 右,NRZ 已经见顶,且局限于板内信号传输。在业界所熟悉的 PCIE 标准生态中, 为了确保产品的最终市场化,在 PCIE5.0 标准依然采用 32Gbps NRZ,而为了实 现 6.0 则确定将采用 PAM-4 标准实现 64Gbps。由此可见,出于性能和成本的折 衷角度技术路径的上升空间已经非常有限,电子行业的“内卷化”已经显现。

回到电子测量行业,尤其是数字测试领域,“内卷化”也较为明显。比如全球 示波器市场的总收入,根据弗若斯特沙利文统计预测,全球示波器市场 2020 年约 为 13 亿美元,过去 5 年 CAGR 3.0%,低于全球研发支出增速(2015 年-2020年 CAGR 3.5%)。

我们认为,实现产品高端化是突破“内卷”的可行解。由因及果,电子测量 行业“内卷”的主要因素在于中低端产品性能差异性较低,产品技术壁垒不高, 竞争者众多,品牌价格的高低是用户选取产品的主要考虑因素。电子测量是高新 技术产品“上线”的稳定性测试环节,在制造与研发均有涉及,产品能否根据下 游应用场景的发展进行升级,是电子测量行业发展快慢的驱动力。由果及因,电 子技术和行业的“内卷化”导致即使花费巨额投入而不能确定的回报也是业内很 多厂家裹足不前的一个重要因素。因此在“内卷化”压力下,业内很多厂家只能 反复咀嚼以往的产品和技术,对原有产品进行细微的修改,推出一些中低端产品, 而有些高端产品没有进行后续研发投入则已基本停止更新,有些产品甚至已经完 全停产。

推出 UXR 系列的超高带宽 10bit 实时示波器,成为高端市场领军者。UXR 系列有三个频段:1)13-33GHz 目标在于当前主流的数字应用;2)40-70GHz 目标在于 56G/112G 高速传输标准;3)80-110GHz 目标市场是前沿科技和标准, 比如 CEI Co-Package 224G 以及超高频毫米波应用。

采用自研芯片,持续提升产品性能指标。2020 年 10 月 10 日,是德科技发 布了业界领先的采样率高达 256GSa/s 的全新 AWG 产品 M8199A,再次刷新了 业界 AWG 的采样率和带宽纪录。基于是德科技三级研发体系的核心芯片研发实验 室的强大的研发能力,该款 AWG 产品带宽最高可达 80GHz,同时配有全新的专 门的差分输出模块、全新封装的 DAC 和专用集成电路。

M8199A 为业界前沿研发如高达 144G Baud QAM16 的相干光通信,56G Baud PAM16(224Gbps 有效速率)CEI 标准,无线和航空航天/国防应用中的宽 带 RF 信号直接生成,乃至高能物理研究等都提供了可信,可靠和高重复度的模拟 激励源,为算法验证和仿真提供了有效的利器,为是德科技打破“内卷”的明证。

1.2.2 打破“内卷”的另一个方向,是拓展应用领域

电子测量下游应用更新迭代快,传统产品逐渐“力不从心”。比如,下一代通 信应用普遍采用高频超宽带信号,不仅载波数量多,而且采用复杂调制如 OFDM, 传统频谱仪的分析带宽已经难以跟上步伐。

传统示波器在射频分析领域存在三大问题。1)示波器性能不够,无法满足射 频工程中的底噪,相噪和动态范围要求;2)示波器速度太慢,示波器普遍采用直 接采样,所以采样率跟信号频率直接相关;频谱仪采用下变频再采样的工作方式, 因此采样率只和带宽有关,和频率无关。因此分析频率越高,示波器的速度劣势 表现得更为明显;3)示波器价格过高,即便有些时候迫于带宽的刚性需求而考虑 示波器方案的时候,高频示波器动辄几十万美金的价格也让人望而却步。

推出基于 UXR 系列的毫米波信号分析仪,推翻了传统示波器用于射频信号分 析的“三座大山”。针对性能不足问题,UXR 采用 10bit ADC,采样率达到 256GSa/s。 针对运行速度问题,UXR 内置硬件 DDC 能够使性能提高 50 倍。针对价格问题, 通常而言 50GHz 量级的频谱分析仪,如果带上宽带分析选件,一般在 20-25 万 美元,而 50GHz 以上频率的示波器基本在 60 万美元以上。UXR 毫米波信号分析 仪匹配了用户的毫米波宽带分析需求,同时将价钱控制在了和传统频谱分析仪相 似的区间。对于不需要多通道分析的用户,单通道的 UXR 毫米波信号分析仪起价 22 万美元左右,配置 110GHz 频率,5GHz 分析带宽的价格范围在 25-30 万美元 左右;配置 110GHz 频率,10GHz 分析带宽的价格范围在 30-35 万美元左右。

UXR 系列的毫米波信号分析仪采用 1mm 信号输入端口,256GSa/s,标配 1 通道(可后升级扩展通道),完全是采用 UXR 高频段产品的硬件进行带宽限制以 支持超宽带毫米波应用。从而成功将时域的实时示波器导入频域分析,打破传统 的时域数字测量行业的“内卷化”。

更加丰富的探头产品应对更多前沿测试技术和场景。除了核心平台产品外, 是德科技在 2020 年还推出了一些全新的探头,如 N7005A 60GHz 带宽 UXR 40GHz 以上频段实时示波器适用的光电转换探头。此外,配合全新的中端示波器 发布,还推出了 DP0001A 400MHz 带宽 2000V 的高压差分探头,共模抑制比 (CMRR)高达 80dB,专门用于当下火热的电力电子行业的宽禁带半导体测试,如 GaN 和 SiC 半导体。该探头可以广泛用于 Infiniium 和 Infiniivision 系列示波器。

1.3 经营能力提升,收入 净利润稳步增长

1.3.1 盈利能力提高,收入与毛利稳步上升

收入整体呈上升趋势,FY14-FY21 CAGR 为 7.7%。FY21 是德科技收入 49.4 亿美元,同比增长 17%。FY14-FY21 收入 CAGR 7.7%,增长核心动力来自空间、 卫星、电磁波谱业务以及 5G 等新场景用户需求增加。受新冠疫情影响,相关的站 点关闭、供应链中断、亚欧地区投资下降,FY20 收入下降至 42.2 亿美元,同比 下降 1.9%。

亚太地区收入占比高,商用通信业务占比近 50%,增速超 20%。分地区来看, 是德科技 FY21 亚太地区收入达 21.5 亿美元,同比增长 13%,亚太地区收入占比 达 43%,为公司最大的市场,较美洲市场高出 1.5pct。FY17-FY21 亚太地区收入 CAGR 10.8%,增速较快。分业务来看,公司主要业务类型为商用通信,FY21 商 用通信收入达 23.8 亿美元,同比增长 23%,占比达 48%。FY17-FY21 公司商用 通信业务收入CAGR 23%,分别高出航空航天国防政府和电子工业 10 pct/8.8 pct, 为增速最快的业务类型,其增长的核心动力来自客户需求的增加以及对空间、卫 星、电磁波谱业务以及 5G 和早期 6G 研究应用等新商业技术的持续投资。

收入季节性波动不明显,疫情之后收入连创新高。从分季度收入看,公司收 入没有明显的周期性波动,整体呈现增长态势。1Q20-2Q20,受新冠疫情影响, 公司收入大幅下降,2Q20 收入环比下降 18%。因全球供应链恢复、下游客户逐 渐复工复产,收入自 3Q20 起逐渐恢复正常水平,并于 4Q20 达到 FY14 年以来 最高的 12.2 亿美元。4Q21 收入实现再次突破,达到 12.9 亿美元。

收购拓宽产品、服务矩阵,促进毛利率增长。是德科技 FY21 毛利率同比提升 2.1 pct 至 62%,较 FY17 年提高 8.7 pct,实现四年连续增长。FY17 年,是德科 技完成对 Ixia、Liberty Cal、ScienLab 收购,拓宽了产品、服务的种类,成本增 长至 14.9 亿美元,同比增加 15%,较 FY16 年增速提高 13pct,较收入增速高出 5.6pct。FY19 年成本降低、收入结构改善,促进毛利率持续提升。成本端,FY18 起,是德科技产品、服务矩阵基本固定,成本结构较平稳。收入端,是德科技相 继推出高毛利的 PathWave 等设计和测试软件平台与 5G 新空口(NR)信道仿真 解决方案、开放式无线接入网架构套件(KORA)、OpenFlow 测试解决方案等差 异化解决方案,通过基础软件 订阅增值套件方式提供 TaaS(测量及服务),整体 抬升业务 TAM,实现收入快速增长。

1.3.2 控费能力增强,业绩放量显著

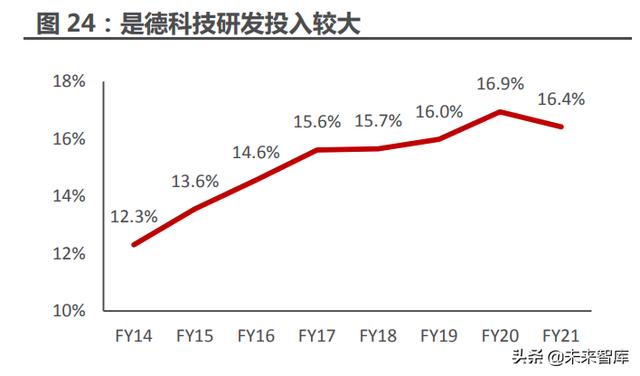

研发费用率呈持续增长态势。是德科技持续投资 5G/6G、下一代汽车、物联 网 (IoT) 和国防现代化等前沿技术产品研发,并推出 M8194A、M8199A 等领先 产品,以及光电转换探头、测试平台和高度差异化解决方案,研发费用始终处于快速增长。FY14-FY20 研发费用 CAGR 12%,较收入 CAGR 高出 5.8pct,平均 研发费用率达 15%。FY21 年,是德科技研发费用为 8.1 亿美元,同比增长 13%, 但较收入增速低 3.6pct,因此 FY21 研发费用率同比下降 0.5pct 至 16.4%。

销售管理费用率呈先增后减趋势。2017 年 4 月,是德科技完成对 Ixia 收购, 收购相关资产的摊销增加、收购和整合成本、补偿成本上升;同年 10 月,加州北 部森林大火对位于圣罗莎的公司本部造成严重损失,综合导致 2017 年销售管理费 用同比上升至 28%,销售管理费用率达 33%。FY18 开始,随着收购相关余额的 摊销、保修成本下降,以及疫情导致的差旅、营销等相关成本下降,销售管理费 用率持续下降,彰显公司控费能力。

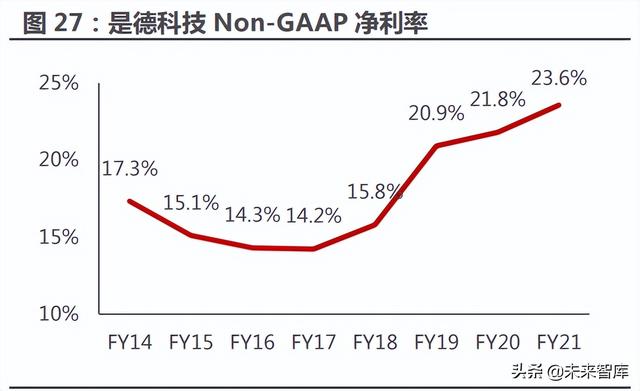

多重利好因素促进净利润增长,净利率处于较高水平。是德科技 FY21 实现净 利润 11.6 亿美元,同比增长 27%,FY16-FY21 CAGR 13%,实现 5 年连续增长。 FY17,是德科技收购 Ixia,且加州火灾对本部造成严重损失,导致销售管理费用 上升,净利率下降至 14%。FY18 后,由于销售管理费用逐渐降低、成本稳定、 高毛利业务占比提高,净利率实现持续提升。

经营性现金流和自由现金流 FY15-FY21 CAGR 均超 20%,近三财年净利润 现金含量达 111%。是德科技 FY21 经营性现金流达 13.2 亿美元,同比增加 30%, FY15-FY21 经营性现金流 CAGR 23%;FY21 自由现金流达 11.5 亿美元,同比增加 28%,FY15-FY21 自由现金流 CAGR 26%。我们认为一方面由于是德科技高 毛利的业务结构调整改善了经营情况,“造血”能力提升;另一方面由于新冠疫情 对业务冲击逐渐减弱。FY17 净利润现金含量同比下降 31pct 至 68%,主要系收 购和火灾支出导致,FY18开始回转并逐渐增加,FY19-FY21始终处于111%以上。

疫情导致营业利润下降,公司快速走出低谷。从分季度营业利润看,是德科 技营业利润、营业利润率没有明显的周期性,整体呈波动增长趋势。2Q20,受新 冠疫情扩散与相关限制影响,是德科技产品产量减少、下游用户的需求降低,导 致收入环比下降 18%至 9.0 亿美元,因此营业利润下降 37%至 1.73 亿美元,营 业利润率环比下降 5.6pct 至 19%。由于疫情被逐渐控制,供应链恢复、下游需求 回升,是德科技 3Q20 的产品和服务收入分别环比增加 15%、5.9%,实现营业利 润为 2.6 亿美元、营业利润率为 26%,基本恢复至 1Q20 水平。随着 M8199A、 定制化解决方案等产品陆续推出,是德科技营业利润及营业利润率维持较高水平。(报告来源:未来智库)

2 两问电子测量,行业发展路在何方?2.1 通信及工业研发需求是否仍然上行?

截至 2021 财年,是德科技商业通信业务收入占比 48.2%,为最大收入来源, 电子及工业制造业收入占比 28.7%。我们认为上述行业的研发支出是促进电子测 量行业收入增长的主要驱动力。

2.1.1 通信:需求依旧景气

我们认为下游应用行业研发需求将仍然保持增长趋势。根据欧盟委员会发布 的《2021 年欧盟产业研发投入记分牌》1,2020 年,全球研发投入增长约 6%(我 国增长 18.1%,美国增长 9.1%)。疫情虽使部分行业研发预算承压,但高技术行 业研发需求仍较为强劲。全球研发增长主要由信息通信 ICT 服务(15.5%)推动, 其次是健康(12.8%)和 ICT 生产(5.7%)。受疫情影响,部分产业的研发投资都 出现了下降:航空航天与国防(-17.0%)、汽车(-4.3%)、化工(-3.4%)。

60%收入来自下游产品研发环节测试,研发高投入是公司增长的保障。我们 认为全球研发支出保持增长态势为是德科技业务增长提供良好土壤,根据公司公 告,是德科技约 60%收入来自于下游产品研发环节测试。我们认为,下游行业的 研发支出较资本开支具备更好的稳定性与更高的增速,是德科技在全行业中具备 更全的产品矩阵与研发环节协同测试能力,能够不断把握技术迭代趋势。

我们认为,源于研发环节的毛利率水平通常高于制造环节。研发环节中,电 子测量设备使用者大多为工程师,对于产品精度需求要大于价格需求,而制造环 节使用者多为生产人员,对价格更为敏感。此外,研发测试环节往往需要一套设 计更加完备的综合性解决方案,并会涉及协同研发,对企业高端化产品具有更强 需求。

4G 到 5G 时代,通信研发支出不降反升。5G 周期下,通信及电子行业研发 支出并没有因基站的建设需要大量资本开支而减少。根据我们对是德科技在商用 通信领域客户研发支出梳理,通信基站大客户如爱立信、诺基亚 2021 财年研发费 用增速分别较上年同期提升 3.6pct/10.5pct;通信芯片模组厂商高通、英特尔研 发费用增速较上年提升 9.4pct/10.6pct。

通信行业资本支出周期更有弹性。通信行业资本开支往往涉及基站的建设、 实施运维等,随项目生命周期变化有着较大起伏。而研发环节主要涉及信号采集、 稳定性测试与参数调节等,较资本开支有着更大稳定性。以通信巨头爱立信为例, 其资本开支增速波动较研发支出更为明显。我们认为对于电子测量公司而言,同 研发环节绑定是公司成长的重要举措,能够更加深入了解下游客户需求,增强产 品场景适配性。

基础设施草案促进通信对电子测量需求。2020 年以来,美国参议院、众议院 与总统均提到了基础设施建设草案。如 2020 年众议院民主党提出了价值 1.5 万亿 美元的基建议案,其中特别强调 1,000 亿美元将用于宽带升级。2021 年 12 月, 美国总统拜登签署了《两党基础设施法案》(Bipartisan Infrastructure Law),项 目共计 1 万亿美元,其中提到要在全美新建 500 万个充电桩,并将 650 亿美元用 于改进宽带建设。我们认为政策层面对于行业的支持也是促进是德科技与电子测 量行业发展的重要因素。

建立 CSG 战略,抓住 5G 全生命周期机遇。是德科技 5G 技术栈已覆盖了硬 件产品、嵌入式软件、连接、测试与安全工具等。根据是德科技 2020 财年投资者 推介材料,是德科技 2020 年已提出了 90 个解决方案,参与了 900 3GPP 标准 的制定,全球已拥有 1,000 名员工负责 5G 相关业务。目前,是德科技已能够为大 多 5G 产业链企业提供研发测试。

成功为日本 5G 建设提供全生命周期解决方案。是德科技曾全程参与日本 5G 基站建设,从研发到部署优化都发挥了较为关键作用。同时,是德科技在日本建 立了研发机构,以更快响应当地研发需求,同芯片制造商、设备制造商共同制定 相关标准。

2.1.2 电动汽车及制造:后来居上

汽车行业的电子技术革命正在加速进行。作为领先的电动汽车、车联网设计与测试方案供应商,是德科技有望在电动汽车研发浪潮中受益。我们认为鉴于新 一轮“汽车革命”已经开启,传统 OEM 厂商将纷纷投入电动汽车的研发与生产中。 根据 EV Volumes 统计,2021 年全球电动汽车销量达 675 万量,同比增长 108%, 占全球轻型汽车销量比重约 8.3%,较上年同期提升 4.1pct。根据 Statista 统计预 测,全球电动汽车市场将于 2026 年达到 1.1 万亿美元,6 年 CAGR 26.1%。

我们认为电动竞争力主要体现在研发实力上。电动汽车市场愈加激烈,根据 CleanTechnica 统计,2021 年特斯拉、比亚迪、上汽通用五菱分别以 94 万/59 万/46 万销量位列电动汽车市场 Top 3,根据 EV Volumes 统计全球电动汽车销量 数据,我们测算电动汽车 2021 年 CR4 为 34.2%,较 2020 年提升 1.2pct,较 2019 年下降 5.1pct,其中特斯拉 2021 年市占率由 2020 年 15.4%下降至 13.9%。此 外,宝马、奥迪、奔驰等传统 OEM 厂商也纷纷入局电动汽车赛道,财务层面映射 为更高的研发支出。我们认为,随着市场竞争激烈度增加,用户对电动汽车的稳 定性、创新性都将提出更高的要求,电子测量市场将迎来更高需求。此外,我们 认为即便未来电动汽车成为主流趋势,电子测量依旧大有可为,因为各大厂商将 着重研发放在提升电池稳定性上。

我们认为在电动汽车研发环节中提供电子测量是是德科技在“汽车革命”中保持领先地位的重要因素。一方面,根据电动汽车巨头特斯拉的历史数据看,研 发支持往往比资本开支更具“长期耐力”;另一方面,我们认为研发支持将是各车 企的战略重点,因为在转型成功后,车企必须通过内部研发等方式提升汽车稳定 性与电池耐用性。

是德科技智能汽车解决方案可大幅减少下游厂商成本。根据是德科技官方案 例,某领先的汽车 OEM 制造商为了在未来五年内为旗下 25%的汽车安装电气化 动力总成系统,将电池技术视为成功关键因素。通过使用是德科技单体电池、电 池测试系统以及软件平台,该车企成功实现了流程自动化,并将劳动资源降低 75%。

2022 年 CSG 市场空间有望达到 143 亿美元。根据是德科技测算,商业通信 市场未来将维持 4%-6%增速,并预计 2022 年全球 ICT 支出达到 6 万亿美元。驱 动主要来自海量数据、射频频谱仪分析、运营商网络投资、物联网建设等。

2.2 疫情对是德科技影响几何?

新冠疫情对是德科技全球供应链造成一定影响,尤其是生产制造环节,但根 据 Thomas Insights 统计,截至 2020 年 7 月,约 69%美国制造业企业考虑将大 型生产基地迁回国内(2020 年 5 月为 54%),“后疫情时代”对于是德科技的供 应链影响将有所冲抵。从需求层面看,疫情刺激了远程办公市场兴起,对高速宽 带、云计算提出了更高的需求,FY1Q20 是德科技商用通信业务收入占比环比提 升 12.8pct 至 52.3%,收入同比提升 43.3%,超过电子及工业制造业务增速(YoY 7.8%)。

美国提振制造业 数字化增强供应链弹性。供应链弹性指供应链在遭受冲击而 部分失效时,仍能保持连续供给并可在短时间内快速恢复的能力。在英国 2000 年 燃料抗议与 2001 年爆发手足口病导致运输中断后得以被广泛研究。从外界因素看, 2020 年以来美国部分企业开始将生产基地迁回本土,强化了内生供应;从内在驱 动看,各行业加深数字化转型,降低用工成本、提升调度能力也为实现供应链弹 性提供保障。

从美国生产制造比率(MIR)看,非本土制造商产出商品仍占较大比重,且 在“后疫情时代”逐年上升。根据美国国际贸易委员会统计,2019-2020 年由于 中美贸易摩擦与新冠疫情,两年 MIR 较 2018 年分别回落 0.98pct/0.11pct。随 着全球疫情逐渐好转,2021 年 MIR 创下当时新高,达到 14.49%。

美国制造业企业回流意愿逐渐强烈。根据科尔尼咨询统计,2022 年 3 月约 92%的制造经理、78%的 CEO 正在考虑或已经将企业回流至美国。同时,为应对 美国本土劳动力成本较高问题,加大自动化投入在美国逐渐成为趋势。

随着疫情影响逐渐减弱,美国资本开支继 2020 年 4 月-2021 年底持续走高。 随着消费需求增长,全球供应链也在持续跟进,制造商开始在美国本土业务中将 投资更多放在于机器人与自动化板块,以提高成本效率,克服劳动力短缺等问题。 根据美国自动化促进协会统计,美国 2021 年前三季度机器人总销售额达 14.8 亿 美元(约 94.57 亿元人民币),超过了 2017 年同期 14.7 亿美元(约 93.93 亿 元人民币)的纪录。

是德科技电子及工业制造业务收入在“后疫情时代”持续增长,前文逻辑得 以验证。FY4Q20,是德科技电子及工业制造业务收入实现 3.2 亿美元,同比增长 12.3%(FY3Q20 同比下降 14.9%),且保持增长态势,并于 FY3Q21 同比增长 47.8%,达到近 3 年最高增速。(报告来源:未来智库)

3 电子测量估值的“锚”落在那里?3.1 如何看是德科技当前估值?

截至北京时间 5 月 13 日,是德科技 P/E(TTM)为 26.2 倍,是美国国家仪 器的 0.65 倍,22 年初至今平均 0.50 倍。从盈收层面看,是德科技 FY21 收入 49 亿美元,同比增长 17.1%;净利润 8.9 亿美元,同比增长 42.3%,净利率 18.2%, 提升 3.3pct。美国国家仪器 FY21 收入 15 亿美元,同比增长 14.22%;净利润 8,932 万美元,同比下降 37.8%,净利率 6.1%,下滑 5.1pct。

我们认为当前是德科技业绩的“断层”来自于市场对其下游用户研发 周期的疑虑以及对疫情的担心,但正如我们分析,无论是下游需求或是电子测量 行业对疫情的抗风险性均较强。此外,我们认为是德科技与美国国家仪器产品形 态间的差异也是差异的来源之一。美国国家仪器软件业务开展较早,且拥有 LabView 软件开发平台(第一代开发于 1968 年),能够支持 Python、C 、 MATLAB 等多种主流编程语言。是德科技的 PathWave 较 LabView 发展较晚, 且应用领域相对较窄,仍处于发展阶段。从毛利率水平看,是德科技 FY21 综合毛 利率 62.1%,美国国家仪器 71.4%,仍有较大差异。

NI LabView 开创了图形化编程先河,当前市场地位稳固,是德科技也针对性 推出了 BenchVue 软件,以结合其硬件提供便捷的原型测试与验证功能。我们认 为随着海外疫情影响减弱,供应链弹性恢复,是德科技整体 P/E 有望进一步提升。

我 们选取标普 500 指数同比增速进行衡量,该指数能够基本反映全球工业情况、并 同时覆盖交运、金融等行业,较为全面。同标普 500 同比增幅相比,是德科技股 价同比涨幅具备一致性,但“弹性”更强,我们认为主要由于是德科技下游行业 集中在通信、先进电子研发等环节,更加强调研发效用比。

我们选取了是德科技、美国国家仪器与其下游客户波音公司股价同比增幅作 为对比。2010 年-2017 年前后,是德科技、美国国家仪器、波音公司股价同比涨 幅波动同标普 500 指数波动较为一致,我们认为主要由于当时电子测量行业产品 形态仍以硬件产品为主,电子测量需要随下游新场景的变化不断推出相应新产品。 2017 年-2018 年,中美贸易摩擦开始,全球供应链、制造体系受到一定程度挑战, 此时美国国家仪器软件业务占比持续上升,波动较小,而以硬件产品为主的是德 科技波动较大,波动幅度与其下游客户波音公司较为一致。

3.2 什么决定了电子测量行业“审美”?

是德科技在 2017 下半年-2020 年初快速成长,平均 P/E 在 90x 左右。2018 年前后,是德科技通过并购 自研方式不断扩充产品矩阵,实现收入快速放量,增 速维持在 20%以上。2Q18 是德科技 P/E 维持在 105x-115x 之间。2019 年,中 美贸易摩擦加剧,是德科技亚太地区业务收入占比出现下降趋势,是德科技盈利能力受到影响,但由于软件化进行持续推进,收入增长受影响较轻。2022 年,美国制造业企业开始回流,我国 国产化替代加速,是德科技亚太地区业务收入占比持续下降。收入增长也受到一 定影响。

我们认为对于电子测量行业可分为两阶段进行探讨。第一阶段,我们认为公 司产品形态以硬件为主,整体战略为扩宽产品矩阵 拓展应用场景并进。该阶段公 司仍处于成长期,随着高端化产品推出,公司平均产品 ARPU 持续提升,带动业 绩放量,认为合理 P/E 在 90x 左右。第二阶段, 公司为适应下游不断变化的应用场景,同时出于对毛利率等财务指标的考虑,会 逐步将整体产品形态向软件切换,通过订阅增值服务方式为下游用户提供二次开 发端口。我们认为该阶段公司业务逐渐走向成熟,P/E 可采用十年期国债等无风险 收益率倒数来测算,即:P/E=1/(国债利率)。2000 年-2022 年 5 月 13 日,美国 国债长期平均实际利率约为 1.54%,因此一般情况下,电子测量行业成熟阶段 P/E=1/1.54%=65x 左右。

从业务结构本身探讨,2021 年底-2022 年 5 月 11 日,NI 的 P/E(TTM)位于 50-56x 之间,约为是德科技的 2 倍左右。就电子测量行业本身而言,下游行业 较为分散,且收入核心驱动在于研发环节,能够实现可复用、可二次开发的软件 是拓宽行业应用的可行方案。NI 推出的 LabView 可将研发工程师开发速度提升 9 倍,相似产品代码复用率在 80%,标准化程度较高,扩展了应用场景,同时抬升 了 TAM。

3.3 回顾我国,如何看待当下电子测量市场?

我国高技术制造业投资带动作用明显。1Q22 高技术制造业投资同比增长 32.7%,较制造业投资增速高 17.1pct,是制造业投资实现较快增长的核心支撑。 其中,电子及通信设备制造业、医疗仪器设备及仪器仪表、计算机及办公设备制 造业投资同比分别增长 37.5%、35.4%和 30%,高于制造业总体投资增速 21.9pct/19.8pct/14.4pct。我们认为电子测量本身属于高技术制造业核心环节, 且电子测量设备通常作为下游客户的固定资产,应用场景景气度持续上行是电子 测量发展的必要保证。

长期看,我们认为发展高端化产品仍是我国电子测量行业发展“主旋律”。回 溯是德科技发展路径,提升产品力,加大产品检测精度为是德科技核心竞争力的 保证。我国通用电子测试测量仪器企业发展普遍较晚,且由于国际环境的变化, 国内市场对中高端通用电子测试测量仪器的国产替代、自主可控需求也日益强烈。 正如我们所分析,5G 通信、电动汽车稳定性测试等新场景是未来行业“重头戏”, 快速提升自身产品能力,加速抢占市场将成为国内电子测量厂商发展战略。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com