2023年最新ipo排名(2022企业IPO之变融资额)

本文来源:时代商学院 作者:雷映

来源 | 时代商学院

作者 | 雷映

编辑 | 陈鑫鑫

2022年,破发来得比往年更猛一些,让打新者们风险倍增。

Wind数据显示,2022年A股IPO新股上市首日破发率高达28.27%,相较2021年的4.38%大幅增长,创历史新高,其中北证超过半数IPO新股上市首日破发。

破发率大增或与发行估值飙升有关。注册制下,新股定价进一步市场化,Wind数据显示,2022年A股IPO新上市企业为428家,平均发行市盈率为51.69倍,同比增长42%,为近十年来新高。分板块看,主要受科创板、创业板发行估值水平抬升带动。

此外,注册制确实大幅提升了企业上市效率,为资本助力企业发展打开便捷通道。2022年A股首发上会企业共582家,通过526家,首发上会企业数量、过会企业数量、上市企业融资额同比稳步增长,并创历史新高。

本报告将窥测2022年A股过会率、发行市盈率、破发率的变化趋势。

一、IPO审核再提速,募资额创新高

本报告选取2022年1月1日—12月31日期间发审委(主板)、上市委(科创板、创业板、北证)历次审议会议所有上会企业的上会记录和审议数据,多次上会企业仅计入最后一次上会数据。

1.上会企业近600家,扎堆注册制相关板块

数据显示,2022年A股总计有582家IPO企业进入审议会议环节,最终有526家企业成功通过发审委、上市委的审议会议(下称“过会”),上述企业IPO申请的主要上市板块为创业板、科创板、北交所,相对而言,主板IPO申请的企业数量偏少。由此不难发现,注册制确实大幅拓宽我国企业IPO融资的渠道,并成为企业IPO申报的主要阵地。

与此同时,2022年有428家企业成功上市融资,合计募资总额达5868.86亿元。2021年A股新上市企业有524家,募资总额为5426.43亿元,2022年A股IPO新上市企业数量较2021年减少96家,但募资总额却较上年持续增长并创历年新高。

事实上,自2019年科创板率先落地注册制改革以来,A股IPO募资总额逐年持续增长,并自2020年开始持续创历史新高,注册制有效疏通资本市场助力企业发展的渠道,实现了资本对经济的有力支持。

其中,2022年1月5日首发上市的中国移动(600941.SH)募资额达519.81亿元,是全年募资额最高的IPO企业,超过2021年募资额最高的中国电信(601728.SH),在近十年A股IPO募资额排名中位列第二,仅次于2020年上市的中芯国际(688981.SH)。

2.过会率略有下降

2021年A股上会企业有454家,其中411家成功过会。与上年同期比较,2022年A股上会企业数量、过会企业数量均稳步增长。注册制下申报IPO的企业持续增多,监管机构的审核效率也在持续提升。

值得注意的是,2022年上会企业数量较2021年大幅增加的同时,整体过会率略有下降。2022年A股IPO上会企业的过会率为90.38%,2021年为90.53%,过会率延续2020年以来的下降趋势,监管审核效率提速的同时,监管力度并未放松。

以企业IPO受理到审核通过作为企业过会时间,Wind数据显示,2022年A股IPO企业最快过会需要37天,而2021年最快过会则需要31天。

2022年A股最快过会企业是华岭股份(430139.BJ),该公司IPO申请于当年6月22日获受理,7月29日发布审核通过公告,从受理到过会用时为37天。

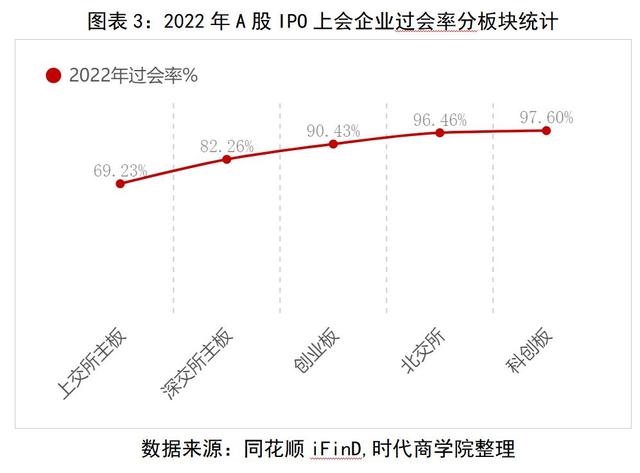

3.深交所主板过会率最低,科创板最高

分板块看,2022年上会企业过会率最高的是科创板上会企业,过会率为97.6%;其次是北证、创业板的上会企业,过会率分别为96.46%、90.43%;主板上会企业的过会率相对较低,深交所主板、上交所主板的上会企业过会率分别为82.26%、69.23%。

2021年A股IPO企业分板块统计的过会率从高到低分别为北证、创业板、科创板、上交所主板、深交所主板,过会率分别为100%、94.69%、89.17%、84.91%、78.79%。其中,北证因在2021年下半年成立,当年仅4家企业上会且全部过会,成为该年过会率最高的板块。

与2021年同期比较,2022年科创板、深交所主板上会企业的过会率有较大提升,而创业板、上交所主板上会企业的过会率则出现下降。

二、新股平均发行市盈率飙升,科创板估值水平最高

2022年A股IPO新上市企业有428家,平均发行市盈率为51.69倍,而2021年为36.41倍,2022年A股新上市企业的整体估值明显抬升,分板块看,主要受科创板、创业板发行估值水平抬升带动。

1. 科创板、创业板新股带动平均市盈率飙升

逐月跟踪A股IPO新上市企业的发行市盈率平均值,不难发现,A股的新股发行市盈率自2021年12月出现大幅提升,且2022年全年呈现先高后低的走势,这或与股票市场行情有关。

2021年A股整体投资收益良好,引发了资金在年底的认购热潮,而2022年A股整体投资收益出现下滑,诱发资金撤离,估值水平在全年前高后低,但整体的A股发行估值仍相对2021年抬升。

分板块看,2022年发行市盈率提升明显的主要是科创板、创业板。统计数据显示,2022年科创板、创业板新股发行市盈率平均值较2021年同期分别提高66.19%、62.78%;而同期北证、上交所主板、深交所主板较2021年同期分别提高8.31%、提高4.41%、下降4.16%。

2.科创板平均发行市盈率超百倍

其实,科创板不仅是全年发行市盈率增幅最大的板块,也是所有上市板块中整体估值水平最高的板块。2022年A股新股发行市盈率平均值为51.69倍,其中科创板、创业板、北证、上交所主板、深交所主板的新股发行市盈率平均值分别为101.21倍、48.25倍、22.4倍、22.17倍、21.94倍,科创板的新股发行市盈率均值已超百倍。

2022年发行市盈率超过100倍的新上市公司有30家,其中有26家来自科创板,4家来自创业板。发行市盈率最高的纳芯薇(688052.SH),首发价格为230元/股,发行市盈率高达574.05倍,该公司主营业务属半导体与半导体生产设备领域,同时也是国家战略新兴产业领域。

2022年发行市盈率低于19倍的30家新上市公司中,有19家来自北证,9家来自主板。其中,国航远洋(833171.BJ)以8.22倍的发行市盈率成为年度最低发行市盈率。该公司主营航运港口相关业务,首发价格为5.2元/股,首发时所属行业市盈率为6.32倍,上市首日收盘价为4.83元/股,上市首日就跌破了发行价。

3.高发行市盈率企业集中于战略性新兴行业

按申万二级行业分类,分行业统计2022年A股新股发行市盈率平均值。数据结果显示,2022年A股新股发行市盈率平均值最高的15个申万二级行业如下表,平均发行估值较高行业包括节能环保、高端制造、新材料、新信息技术等国家战略性新兴产业领域内相关子行业。

如图表6所示,2022年A股新股发行市盈率平均值排名前二的化学纤维、金属新材料属新材料产业,排名第三的半导体属新一代信息技术产业,其余的光伏设备、航天装备、医疗器械等则属于高端设备制造业。

然而,在高发行估值的背后,上述行业在2022年的新股发行市盈率平均值亦远高于首发时所属行业市盈率平均值,发行估值水平最高的化学纤维行业,2022年所属该行业新股发行市盈率平均值为385.14倍(行业仅“中复神鹰688295.SH”一家新上市公司),首发时所属行业市盈率平均值为22.03倍,其发行估值比行业估值高出1648%。

2022年新股平均发行市盈率最低的15个行业多为传统行业,前五分别为专业工程、航运港口、家电零部件Ⅱ、饮料乳品、物流,对应的行业内新股发行市盈率平均值分别为17.64倍、18.06倍、19.78倍、19.95倍、20.01倍。其中,家电零部件Ⅱ、饮料乳品行业内新股发行市盈率平均值低于首发时所属行业市盈率平均值。

三、破发率创新高,打新稳赚成历史

不难发现,由于资本市场对科创板、创业板战略性新兴产业领域新股的热捧,2022年A股新股发行的整体估值较2021年抬升明显,这也是注册制下IPO发行进一步市场化的体现。因此,不少新股由于发行估值较高等原因,也出现上市后跌破发行价的现象,“打新”稳赚不赔已成历史。

2022年A股IPO新股上市首日破发率高达28.27%,平均每4只新股中便约有1只破发,破发率相较2021年的4.38%大幅增长,创历史新高,其中,北证更是超过半数IPO新股上市首日破发。2022年投资者申购新股风险倍增。

1.首日破发率高达28.27%

统计数据显示,2022年有121家上市企业在上市交易首日就跌破发行价(首日收盘价低于发行价,下同),而2021年仅有4家企业在上市交易首日跌破发行价,首日收盘价破发率由2021年的4.38%飙升至2022年的28.27%。

而以年末收盘价计算的破发率显示,2021年末有50家新上市企业跌破其发行价,2022年末有223家当年新上市企业跌破其发行价,对应的首年收盘价破发率从2021年的9.54%飙升至2022年的52.1%,亦呈现指数级增长。

新股破发在2022年变得更为常见,一方面与2022年A股市场行情不佳有关,另一方面也与注册制以来新股定价进一步市场化有关,对投资者而言,打新不再是稳赚不赔的神话,而是一项有风险的投资活动。相信随着新股首发定价更加市场化,投资者对新股的申购也将更为理智。

2. 北交所超半新股首日破发

分板块看,主板目前仍是新股认购投资风险较低的板块,而北证则成为新股认购投资风险最高的板块。

2022年分板块统计新股上市首日的交易数据,科创板、北证、创业板分别有49家、42家、30家新股上市交易首日跌破发行价,对应的新股首日破发率分别为39.52%、50.6%、20%,主板没有出现上市首日跌破发行价的企业。其中,北证超半数新股上市交易首日就破发,而首年破发率更是高达80.72%。

(全文4245字)

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com