运动品牌的成长史(从5年财报看4大国产运动品牌)

国人喜欢“逢五”“逢十”回顾过去,更重要的其实是展望未来。继2016年对当时上市的5大国产运动品牌做了阶段性(2011-2015)梳理后,这次懒熊体育决定对港股现有4大国产运动品牌,通过其2016-2020年财报反映出来的经营情况,进行对比研究。也欢迎大家在评论区发表你的观点。

回首看5年,这4家上市本土运动品牌都经历了很大变化。

2015年,李宁在经历3年亏损后首次盈利,此后5年各项指标都在平稳上升;2018年“中国李宁”亮相纽约时装周,开启国潮的同时迅速拉升了李宁的品牌力。

2017年,特步完成三年战略变革,通过零售渠道扁平化及激励特步独家总代理从批发商变为零售商,全面管理零售渠道,从而提升运营效率;2019年,特步也开始多品牌运营的道路。

2018年,361°提出品牌重塑计划,几款联名产品成功出圈,整体运营状况却始终未见太大起色,高悬头上的债务危机到最近才得到缓解。

2019年,安踏正式收购Amer Sports,旗下直接或间接管理品牌超过20个。也是在这一年它遭遇浑水做空,随后首度公开了FILA的业绩,让外界看到安踏多品牌的迅速增长。后续迪桑特和始祖鸟等品牌均展示出不错的市场前景,与此同时其主品牌也面临增长放缓压力。

在这种背景中,我们将从增长、效率、品牌力三个层面,对港股4大国产运动品牌进行对比。

一、增长,跑赢大盘

1. 比上个5年营收上涨7成,增速超过GDP

以5年为一个维度,港股4大国产运动品牌的总营收上涨了70%,同期国内GDP涨幅41%,社会消费品零售总额涨幅59%。

最近5年,4大品牌总营收的年均增长率14.8%,大幅超越同期国内GDP年均增长率5.76%、社会消费品零售总额年均增长率5.59%。而2011-2015年,4大品牌年均增长率只有0.4%,这是因为2012年库存危机导致营收逐年下降,直至2014年才有所恢复。

若单以2020年和2015年两个时间点的数据作对比,4大品牌总营收增幅120%,远超GDP 33%和社会消费品零售总额30%的增长率。净利润同样翻番,主要依赖安踏和李宁净利润大幅增长。

简单来说,过去5年是港股4大国产运动品牌一个健康而快速的发展期。

2. 营收逐年上涨,安踏保持领先

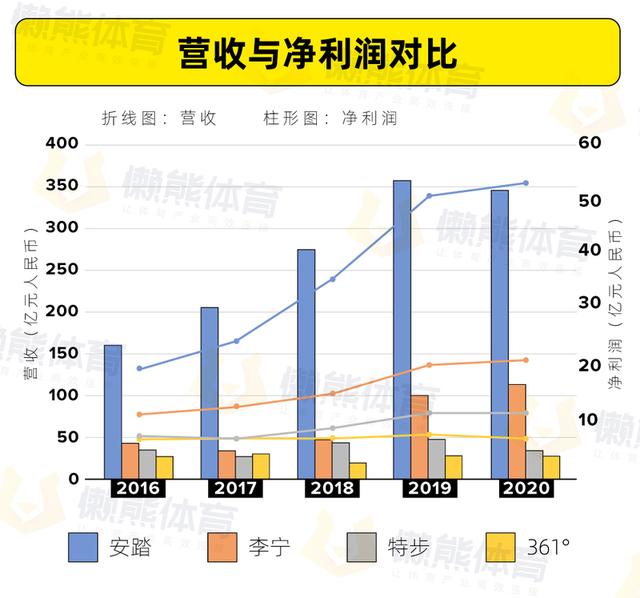

营收和利润:安踏>李宁>特步>361°。数据来源:各品牌财报。

整体来说,5年来4大品牌各自的营收和净利润基本呈逐年上升趋势,以2017-2019年尤为明显。2020年受疫情影响,营收和净利润增速均被踩下急刹车。

多品牌全渠道的安踏已经远远超过对手,集团全直营运营的品牌FILA、迪桑特和KOLON SPORTS等涨势明显,其中FILA在2020年的营收贡献比已接近一半。而2019年收购的Amer Sports还没有并表,后续折线预计会更陡峭,有望长期保持领先。

然而多品牌战略代表公司将面对更多挑战。安踏前几年财报中提到的斯潘迪(SPRANDI)和小笑牛(KINGKOW)并没有单独出现在2020年的财报里。2019年安踏重新调整组织架构,斯潘迪被划分在以安踏主品牌为主的专业运动事业群,小笑牛被划分在以FILA为主的时尚运动事业群。目前小笑牛的微信小程序商城已于2020年10月9日暂停服务,公众号最后一篇更新也在去年8月,不过天猫旗舰店仍在运转。

李宁在经历3年亏损后,2015年才开始盈利,目前稳居行业第二的位置,2018年中国李宁系列在纽约时装周大火,李宁品牌力迅速提升。

特步也在拉开和361°的差距。特步集团由于2019年新品牌的加入导致净利润增速放缓,实际上主品牌还是延续了以往的增长速度。只有361°这5年没有明显变化,2018年还经历了一个波谷。

李宁、特步和361°虽然在总营收和净利润上没有明显分化,但股价和市盈率却完全不在一个水平线上。

数据来源自港股4月7日收盘,货币单位均为港元。

3. 从资产负债率和常年流动比率看,财务状况均属健康

资产负债率用了雪球的数据,计算方式是年底总负债比资产总额,与安踏、361°和特步财报给出的“负债比率”项有所出入。

4大品牌的资产总额逐年壮大,李宁和安踏资产负债率基本每年呈上涨态势,这两年进入一个比较合适的状态,特步和361°年均变化不大。

一般认为,公司的资产负债率在40-60%之间比较合适。资产负债率过低,说明企业运用外部资金的能力较差;资产负债过高,说明企业风险太大。

4大品牌流动比率(流动资产/流动负债),数据来源:各品牌财报。

4大品牌常年流动比率在2倍及以上,2倍则被看做是比较健康的流动流动比率。

2020年疫情过后,4大品牌都保存了比以往更充裕的现金流,以提升抗风险能力。

具体来说,目前只有361°的债务问题更为外界关注。2016年,361°发行了4亿美元7.25%的五年期债券,将于2021年6月到期。由于361°营收表现平淡,外界一直担心其债务偿还能力,外加2020年疫情黑天鹅来临,更是给2021年即将兑现的债务雪上加霜。

好在361°有着不错的资金储备,今年1月回购了1.35亿美元票据,此前陆陆续续回购了1.339亿美元票据,目前只剩1.278亿美元需要偿还,加上361°账面仍有34.51亿元人民币(约合5.26亿美元)的现金及等价物,债务危机得到缓解。

4. 头部品牌集中化,市场占有率安踏翻一倍

数据来源:Euromonitor,国金证券研究所。

国内运动品牌市场中,5年时间里李宁、特步和361°的市场占有率都变化不大,只有安踏翻了一倍,虽然耐克和阿迪达斯的占有率也在不断提升,但安踏也逐步缩小了差距。

收获的空间主要来自其他运动品牌,换句话说,不少品牌的市场已经被不断侵占和挤压,很多不知名的运动品牌从市场上消失了。

二、效率,拉开差距

1. 毛利率渐行渐远,李宁整体效率提升明显

毛利率:安踏>李宁>特步>361°。数据来源:各品牌财报。

尽管在同一行业,各品牌之间由于经营方式的不同,毛利率也在逐渐拉大差距。大背景在于原材料成本、人力成本等各项成本都在不断走高,无论是内部工厂还是外包工厂制作,品牌需要通过经营管理来降低成本,例如提升直营和电商占比,降低经销商比例,提升供应链和库存周转效率等等。

安踏除了主品牌以外都是直营,整体毛利率自然最高,但若只拿出安踏主品牌的毛利率来看,2018和2019年(2018年之前安踏并没有提供单品牌的数据)毛利率只有42%和41.3%,低于李宁和特步,只比361°高一点。2020年下半年,安踏提出DTC转型,在2021年3月底之前已经改造了3500家门店,毛利率有所起色,2020年达到了44.7%。

不过安踏无论是整体还是主品牌,其经营利润率都是4大品牌中最高的。

相比之下,毛利率提升最明显的是李宁,主要原因是毛利率高的自营渠道和电商渠道占比提升,库存结构逐步改善,以及品牌认同度的提升,集团给经销商的发货折扣逐步提高。

毛利率的增长也带动了经营利润率的逐年提升。不过李宁从2015年开始盈利,因此营业利润率的起点也较低,但涨势明显。

毛利问题最大的是361°,由于361°采用全经销商模式,没有直营店铺,2020年投资11亿元大力发展电商业务。近几年无论是内部生产还是外包的成本都有所提升,毛利润被进一步挤压。

特步原本和李宁保持着差不多的增长速度,2019年稍有下滑,主要是鞋履的毛利率有所下降,外加2019年是特步多品牌元年,新加入的品牌——帕拉丁和盖世威的毛利率为36.7%,索康尼和迈乐的毛利率为43.4%,均不敌特步主品牌,拉低整个集团的毛利率。经营利润率也是同样的问题,如果只看主品牌,特步的经营利润在2019年应该仍是上涨。

数据来源:各品牌财报。

净利率是最直接反应企业经营效率的数据,4大品牌5年来均是有涨有跌。

李宁增长势头最为明显,从第4名一跃站上第2名的位置,而且在2020年仍能保持上涨。2019年钱炜上任集团联席CEO之后,一直在改善上中下游的效率问题,效果初显。

安踏毛利率和经营利润率在5年来都在上涨,但净利率却逐年下降。主要是集团融资、实际税率上升、分占合营公司亏损等等与经营无关的原因。有类似情况的是361°,虽然毛利率和经营利润率变化不大,但净利率却在不断走高,可以看出361°的资本收入占比不断提升。

2. 从三大资金使用效率指标来看品牌管理能力

数据来自雪球、investing.com。

在2020年,

ROE:安踏>李宁>特步>361°

ROA:李宁>安踏>361°>特步

ROI:李宁>安踏>361°>特步

ROE是衡量股东资金使用效率的重要财务指标,指标值越高说明投资带来的收益越高。一般上市5年以上的公司,ROE在5年内均在15%以上被看作是值得入手的优质股。ROA用来衡量每单位资产创造多少净利润,ROI用来衡量企业在投资商业活动中的经济回报。

虽然这三个对比指标各都存在自身局限性,但也可以提供一种理解品牌的视角。

3. 门店数量逐步回收,“开大店关小店”

数据来源:各品牌财报。

早年运动品牌大多以加速开店、拓展地盘来增加收入,近两年净开店增速有所放缓,以重视提高单店店效为主,2020年更是经历了一场大型的关店潮,主要关掉低效门店。

不过同时,各品牌在财报发布会上不约而同地提到了虽然门店数量减少,但总面积变化不大,“关小店开大店”成为趋势。

4. 库存管理仍需重点解决

数据来源:各品牌财报。

2016-2019年各品牌库存都在逐年上涨,直到2020年疫情到来才有所下跌。

安踏的库存问题一直被外界关注,2019年底,也就是疫情前夕,安踏就累积了较大的库存量,2020年主品牌DTC转型,又有大量库存从经销商手里回收,如何清库存将是安踏下一步的重点。

361°由于是全经销商模式,因此各项周转周期都比竞争对手要长一些。

应收账款周期和应付账款周期仍是361°最高。除了特步,其他3家品牌大体还是收钱快出钱慢,在上下游掌握话语权,特步情况特殊一些。

三、品牌,争夺未来

1. 广告宣发,安踏实际投入最大

数据来源:各品牌财报。

4家公司在广告宣传和研发投入占总营收比重相差不多,基本在占公司营收10-15%范围之间,特步整体投入比重更多一些。但从金额上看,安踏的投入远远超过了竞争对手。

2020年至今,各品牌新签约和仍然存续的赞助合作,资料来源:各品牌2020年财报,综合公开信息整理。

从传播效果或者关注度来看,我们此处仅摘取百度指数在这5年中的数据变化,由于缺乏微信、微博、阿里巴巴系等平台数据,只能说仅供单一维度的参考。李宁在比较长的时间里占据了四个品牌在百度搜索指数上的首位。

2. 科技研发,361°比重最高但投入还是安踏高

科技研发是近年来运动品牌非常重视的话题,各品牌财报中“科技”一词重复出现的比例非常高。目前各品牌研发占比投入基本在2-4%之间,361°对研发投入比重更多一些,广宣则相对较低。但实际投入还是安踏领先,且投入力度逐年增高。

小结:

经过过去5年的发展,各家形成了目前的不同特征和优势,总结而言:安踏盘子大、市场占有率高;李宁效率高、品牌力强;特步效率不错,多品牌刚起步;361°没有大爆发,但每年还能持续增长。

过去的5年,港股4大国产运动品牌赶上了体育产业发展和运动时尚潮流的东风,行业发展进入加速期;未来5年,人们对运动的热情和需求不断提升,科技创新继续进步,这些放到国潮流行和国货自信的大背景下,会给国产运动品牌提供难得的发展机遇期。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com