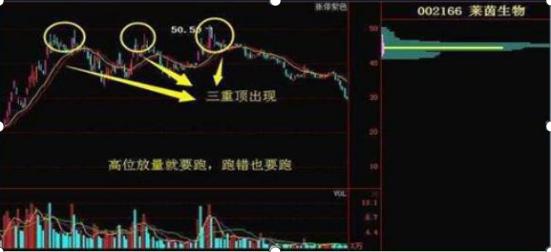

高位放量滞涨预测(高位放量就要跑)

(本文由公众号越声财富(YSLC168888))整理,仅供参考,不构成操作建议。如自行操作,注意仓位控制和风险自负。)

股票市场,没有免费的“午餐”

在股票市场交易中,一时的顺利会让你自以为运气颇佳,但是一个真理是:股票市场没有任何礼物。如果你认为在一笔交易中很幸运,通常会预示着你最初感到的幸运,事实上可能是不幸运的开始。当你幸运地得到某种你认为不应该轻易得到的东西时,你就必须提高警惕。例如你买入股票时,成交价竟然低于委托价格或以当时的市价而成交,这也许意味着对手方是多么想要卖出这只股票,以致他们愿意低于当前的买价而卖出。你卖出股票时的成交价竟然高于委托价格或以当时的市价而成交,这又意味着对手方是那么渴望得到这只股票,以致于他们很愿意为它付出更高的成本。所以,在每一件事情都正确的时候你应该提高警惕。因为巅峰时刻总是短暂的,之后必然是一路下坡。失败是股票交易中必然存在的一部分,大的成功之后也可能是大的失败。

买入股票上涨的概率会随着仓位的增大而下降。当你满仓买入股票时,市场对你最不利的一招就是下跌;当你空仓时,市场对你最不利的一招又是上涨。大多时候走势专跟你的操作作对。那么股市作为零和竞局,攻击性又是怎样发生的呢?它体现在股价未来涨跌概率的微小变化上,也就是说,股市的攻击性和概率性相结合,攻击性掩藏在股市概率性的背后。所以我们千万不可买入下降趋势的股票,越下跌越加仓是极为错误的行为。特别是交易额小但价格回落,这预示价格会继续下跌,也证明股票没有向大户流入。

每个人进行操作后,粗看起来,似乎对市场没有什么影响,股价仍然像原来一样涨涨跌跌。其实,涨涨跌跌的概率在操作前后已经发生了变化,每个人的操作都会对未来的涨跌概率造成影响。简言之,“你一买,股票就不爱涨而是爱跌了;你一卖,股票就又开始涨了。”这是因为,市场筹码是固定的,散户持仓越大,主力持仓就会越少,主力派发的节律也会越来越快。这样,因主力派发,股价下跌的概率当然会越来越大。

从博弈的角度分析,庄家只有收集到足够的筹码才会开始拉抬。你买了几股,市场上就少了你的这几股,使庄家收集变得更困难些,这样就会推迟他的拉抬。这个时候影响力的大小会视你持有的仓位多少不同而定,你的仓位越大,对市场的影响越大,买入以后上涨的概率就越小。一般来讲,买入股票上涨与下跌的概率应各为50%,而一旦仓位超过你自己账户资金的一半,则上涨概率反而大幅下降。当然,散户对市场的影响力是很小的,由一点点仓位造成的股票上涨概率变小也是微不足道的,但不管有多小,市场一定会体现出来。特别是散户之间形成的合力,更是难以想像,而主力却完全能感受得到。所以,市场就是在跟每个人作对,只不过这种作对不是直接和明显的,而是隐藏在概率背后,体现在涨跌概率的微小变化上,使人不易察觉。但用统计学的观点来分析,则总体将有75%的时候是会直接和投资者作对。

要想成为一个伟大操盘手, 的确需要自然禀赋,需要坚韧、专注、果敢、忍耐,还要在长时间时间交易中、在纷繁纠结摸不清头绪中,突然灵光一闪瞬间大彻大悟的运气, 从此你的交易开始走上正轨,你也就成功了。

人生如局,每个人在社会这个大牌局里生存,要想活得明白,您就必须得先认清上帝发给您的那副牌是什么,得评估手中的牌具有什么特征,有什么长板和短板,然后才能决定如何去出牌。经济学里面说的自然禀赋,大概就是这个意思,您要是不承认这个,甚至认为人定胜天,那咱们就只能回复您一句网络流行语:旱鸭子偏要游着泳去,天使大姐也无语。

“伟大操盘手”的七个特质:

1. 在他人恐慌时果断买入,而在他人盲目乐观时果断卖出的能力。

2. 专注于投机,资本市场是自己的强烈兴奋点,伟大投资者是那种对此极度着迷,并有极强获胜欲的一群人。

3. 对于自己的想法绝对有信心,即使是在面对激烈批评的时候。

4. 人的左脑负责对问题做出即时反应,右脑负责总结经验教训。左脑是一个老爷级的计算机,频率极低,总是有一些安全性的思维或说是悲观的思维,基本上算是保守派。右脑控制人体的血压和心跳等,它掌管一些积极冒险或乐观的事,是个激进派。伟大的投资者应该会同时使用左右脑。

5. 对自身交易系统有着坚定的信心,不会轻易改弦易辙。

6. 能够有效地避免重复犯错,习惯于认错和纠错,明白认错的客观标准和纠错的及时性,不会多次重复犯同样错误。

7. 最后一种,也是最少见的一项特质就是:在投资过程中,面对大起大落丝毫不改既定的投资思路。

这七条可以归纳为四条,因为第一、五、七条都是指的坚定的信念。所以进一步,我们可以把它浓缩为几个字:兴趣、信念、机敏、坚守。

一、成交量定义

成交量就是股票分时股价某时间段某单位交易买卖的成交数量。

成交数量(成交量)*成交均价=成交金额(成交额)

二、成交量的3个含义

1、代表了多空双方看法的分歧程度,缩量就说明目前多空看法趋于一致,放量就说明双方看法分歧比较大。

2、成交量,表示资金参与的意愿,参与深度,表示个股或大盘的活跃程度,横向衡量成交量的指标是换手率。

3、成交量和价格有背离和同步的两种关系,放量发生在趋势转折的拐点上,缩量发生在明显的上升或下降趋势中

三、成交量的作用

1、使冷门股变热门股,热门股变冷。

股票的冷热是由成交量的增减变化而形成的。成交量增加,股票就热,成交量减少,股票就冷。

2、使股价上升,使股价下跌。

在上升行情里,成交量增加时,股价就上涨,成交量减少时,股价就下跌。在下跌行情里,股价下跌时,成交量却增加,表示供给者增多,接手多为抢反弹的短线炒手,不会长期持有。

3、决定股价上升和下降的速度。

成交量萎缩时,股价缺乏原动力,难以上涨。有成交量,才有股价。成交量的放大与缩小,严重影响股价的升降

四、量价关系应用口诀:

1、高位无量就要拿,拿错也要拿

高位指的是股价处于或接近历史高位,高位无量横盘走势,是典型的上涨中继形态,此时不宜轻易出局。

2、高位放量就要跑,跑错也要跑

个股在高位经历了一段较大涨幅后,股价已经处于高位,但成交量不断增加,股价却一直停滞不前,表明此时已经出现高位量增价平的现象,大概率是主力开始出货。

3、低位无量就要等,等错也要等

无量是因为主力还未做好拉升准备,一旦放量就是大幅拉升的时候。

4、低位放量就要跟,跟错也要跟

低位放量是好事,通常是资金介入吸筹,后期上涨概率大。

5、量增价平,转阴

成交量有效放大,但股价却不成比上涨,通常就是转阴的信号。

6、量增价升,买入

这是比较常见的积极买入信号。

7、量平价升,加仓

多空博弈下,一旦量能出现快速放大,则表明博弈中多方胜出,主力开始入场建仓。

8、量平价跌,出局

股价持续下跌,成交量却并未出现相应降低,大概率是主力已经开始出逃,投资者也应及时出局。

五、成交量买卖原则

1、任何进出,均以大盘为观察点,大盘不好时不要做,更不要被逆市上涨股迷惑。

2、在多数情况下,当量缩后价不再跌,一旦量逐步放大,这是好事。

3、在下跌过程中,若成交量不断萎缩,在某天量缩到“不可思意”的程度,而股价跌势又趋缓时,就是买入的时机。

4、成交量萎缩后,新低点连续2天不再出现时,量的打底已可确认,可考虑介入。

5、成交量萎缩后,呈现“价稳量缩”的时间越长,则日后上涨的力度愈强,反弹的幅度也愈大。

六、成交量判断技巧

1)任何进出,均以大盘为观察点,大盘不好时不要做,更不要被逆市上涨股迷惑。

2)在多数情况下,当量缩后价不再跌,一旦量逐步放大,这是好事。

3)在下跌过程中,若成交量不断萎缩,在某天量缩到“不可思意”的程度,而股价跌势又趋缓时,就是买入的时机。

4)成交量萎缩后,新底点连续2天不再出现时,量的打底已可确认,可考虑介入。

5)成交量萎缩后,呈现“价稳量缩”的时间越长,则日后上涨的力度愈强,反弹的幅度也愈大。

6)量见底后,若又暴出巨量,此时要特别小心当日行情,一般情况下,量的暴增不是好事,除非第二天量缩价涨,否则是反弹而已。

有时你的自我保护法则会命令你最好别进行交易。让利润奔跑:每个交易者都有可能在某个时候平仓一宗赢利交易后发现,这宗交易在自己选择的方向上仍在向前。如果运用一两条简单的法则让自己坚守赢利交易,这个交易者就可能从市场中获得巨额回报。

学会创建不断扩充的法则架构能够帮助你持有赢利交易,直到市场在你选择的交易方向上发挥完所有潜力。

你每天要做的两件事:限制自己的冲动避免伤害自己,放飞市场潜力以获得最大回报。了解规则背后的心理因素以及学习如何正确运用它他,将对你大有裨益。

每个交易者都遵循同样的指导方针:阻止交易者伤害自己,帮助交易者利用自己的交易方法获得最大的回报。

如果买入指令多过卖出指令,交易价格将上涨。反之则下跌。只要发觉自己搞错了方向,便毫不犹豫平仓出局。

90%左右的交易者是亏损的,这些交易者起初都没想过亏钱,但结果却是如此。他们的部分损失归因于情绪波动,当市场走向对自己不利时,各种念头在他们的头脑里“打起架来”,结果给交易处理带来了压力。

每个交易都会经历令人沮丧的情形:低头认输并平仓后,发现市场形成反转并在自己看好的方向上前行。于是这个记忆会促使交易者试图在下次交易时使用“傻等”的策略,直到走势反转。毁掉一个交易者只需要一次压宝式的交易。

赢利交易者知道,他需面对的不仅仅是市场和竞争对手,还要面对自己。如果一个交易者时刻提醒自己:一旦不小心,就可能弄得一败涂地,那么这个交易者一定有份交易计划。

交易计划更像是“如果、那么,或是如果、怎么办”的战术,随市场实时变动而变,随你对某项交易的认识加深而变。你的交易方法用来帮你发现优势,而你的交易计划则用来帮你保持优势。

交易计划的主要目标就是:止损,让利润“奔跑”。如果你采用的是趋势跟踪策略,你需要想一想市场趋势是不是没再继续发展下去?趋势跟踪策略在盘整期间便会遭遇“滑铁卢”。

通常我们驾车都不会遇到意外。我们已经形成了一种很确定的感觉,认为每天都会照常度过,不会有什么意外事件发生在自己身上。即使发生了,也只是偶然遇上。大多数人酒后驾车不认为自己碰到问题,而实际上,正是他们酒后判断力下降,才提高了偶然事件发生的概率,看起来很意外的事就会在这种情形下发生。由于他们在95%的时间里清醒驾驶,不会发生意外,所以就没意识到在其余5%时间里,他们是不清醒的,之前95%的成功率此时变成了零。

没有人愿意卖出时,就表示底部正在形成。如果你不想在市场趋势转变时站错队,那么你需要问自己这样一个问题:什么时候、哪个位置走势最可能发生变化?只有与市场保持同一方向,交易才能获利,平仓的最好时机就是获利方向结束时。

过度交易是多种原因造成的:没有正确地理解自己的时间框架,开始交易时没有遵从交易法则,或者没有正确地执行交易系统。你采用的操作方法要求自己一天进行一次交易。要是你正确地执行了交易方法的要求,那么在某一个市场里,同一天内进行4次交易的情形就很难出现。

有一个现象可以帮助你确认何时为一宗建仓获利的交易加码。市场在预期方向上移动的时候,成交量上升。如果市场上未平仓量同时上升的话,那更好。观察成交量是确定为赢利交易加码时机的绝佳线索,如果它还伴随着未平仓量的上升,你就知道市场还有大量的燃料供它奔跑,因而你可以接着加码。

如果多重时间框架内的交易者都投身到市场中,你的成功机率会更高。平仓最佳时机,在你入市前制定一个赢利目标,这对你的交易方法体系和个人纪律大有裨益。赢利目标有助于你集中注意力,从赢利交易中获得最大收益。

把赢利目标牢牢地烙在脑海里,对你的持续成功非常关键。只要你的交易仍在挣钱,你就更有能力持仓等待;同时,你急须的个人纪律也日臻完善,可以任由“好事”奔腾。无论你的想法如何,没有一个市场会向着或背着你的目标价位一飞冲天或飞泻直下。而在市场价位达到你的目标前,总需要花费一定的时间。

每个市场都是有生命的,涨落就如呼吸。如果市场仍停留在目标价位上或在其附近徘徊,但日交易量和未平仓合约数量却上升了,那么市场很可能还要向前跑一段时间。

交易者赢利的唯一原因就是所建立的仓位在赢利的一方。市场有三种趋势:上升趋势、下降趋势、振荡趋势。别和市场争执。我们需要学习的最重要的一条纪律便是:市场永远是正确的。市场总是清楚地指出了哪种趋势“坐庄”,并且不论哪种趋势特征明显,从市场中取钱不需要太多的努力。这需要纪律。一旦你跟随趋势建立了头寸,只要趋势继续,你尽管加仓就是了。不用理会市场价格已经达到当初的赢利目标,如果趋势仍在继续,价格将继续向前发展,你只管为赢利方向加码便是,直到趋势结束。

一头牛每天都要吃东西,而一头熊只需要花一小点时间吃一次就行了。如果你进行了1000宗交易,赢利交易占42%,利润/损失比率是2:1;那么破产概率将降至8%以下。你只需培养更长久持有赢利交易的技术,这可能意味着平仓前更多等24小时。如果你的赢利交易比较低,但你每损失1元总能挣回两三元。

在我看来,这是你所需要的唯一指标,因为它是唯一比较准确揭示群体思维的指标,无论人们是在进入还是在退出市场。由于我们已经知道,最活跃的交易者每天都在亏损:我们还知道,未平仓量的变化意味着那些不愿“动弹”的交易也已经相信自己将获得赢利或再也承受不了亏损的清楚。如果未平仓量上升,我们可以很安全地推想,多空两方的交易进入市场的信心都很充足。如果未平仓量下跌,我们可以很安全地认为亏损者已经受不了市场的火热程度。如果这些同时还伴随着较高或较低的成交量,那么我们可以很安全地判断出交易者表现出来的恐惧、恐慌或渴望的程度。

通过理解价格行为,成交量以及未平仓量之间的关系,你就能够对群体思维有一个相当准确的解读。它揭示了价格如何到达某个点位背后的思考过程,但它依然无法预测或揭示这个思考过程是否成熟并适应市场变化,或市场变化是否已改变。

市场结构发生的转变。市场结构发生转变意味着某种价格反转,因为将价格推至这个点位的交易者已经退出了市场,交易者群体的思维已经发生了转变。了解了这条信息,就能够给你的交易提供一个截然不同的优势。你没什么必要了解这种转变导致的价格反转发生的精确时间。

PS:如文中有图片不清晰,可关注公众号越声财富(YSLC168888)查看高清大图!

若本文对你有帮助,可关注公众号越声财富(YSLC168888),更多股票技术分析方法及操作技巧等你来学习 !

声明:本内容由越声财富(YSLC168888)提供,不代表投资快报认可其投资观点。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com