中望工业软件的实力(中望软件专题报告)

(报告出品方/作者:国元证券,耿军军)

1. 公司介绍:国内领先的 CAx 解决方案提供商1.1 历史沿革:专注工业设计多年,致力打破欧美垄断

广州中望龙腾软件股份有限公司成立于 1998 年 8 月,是国内领先的研发设计类工业 软件供应商,主要从事 CAD/CAM/CAE 等研发设计类工业软件的研发、推广与销售 业务。2021 年 3 月 11 日,公司成功登陆上海证券交易所科创板。

从 2D CAD 起家:公司成立之初专注于 2D CAD 软件的研发与销售工作,在业 内知名度和认可度逐步提高。

2010 年进军 3D CAD:公司于 2010 年收购 VX,进军 3D CAD 软件,2019 年 公司开始新一代 3D CAD 几何建模内核的研发,进一步扩大 3D CAD 建模技术 在高端制造业的应用。

2018 年进军 CAE:2018 年,公司成立 CAE 研发中心,并于 2019 年推出了首 款全波三维电磁仿真软件 ZWSim-EM,拉开了公司向 CAE 软件领域进军的序 幕。

公司已实现工业设计、工业制造、仿真分析、建筑设计等关键领域的全覆盖。目前, 公司已经成功构建了 ZWCAD、ZW3D、ZWSim-EM 的产品矩阵,以及基于 2D 及 3D 两大平台并结合科教特征衍生出的教育类软件产品。未来,公司将致力于打造涵 盖设计、制造、仿真的 CAx 一体化软件平台,成为世界一流工业软件供应商。

1.2 财务分析:乘国产化政策东风,公司业绩快速增长

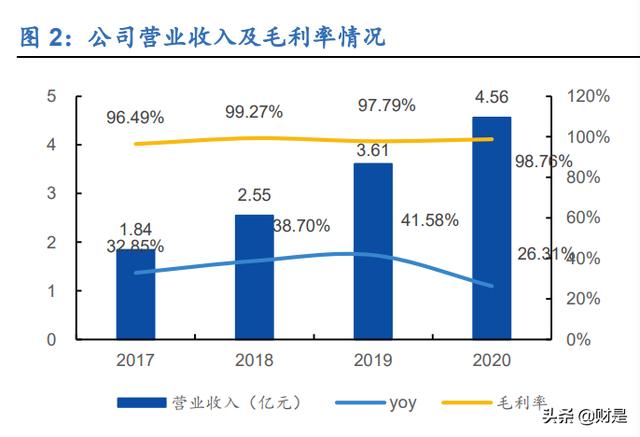

公司业务规模快速发展,2017-2020 年营业收入的复合增速达 35.37%。2020 年, 公司实现营业收入 4.56 亿元,同比增长 26.31%,79.53%的收入来自境内市场。公 司近年来收入快速增长,并将继续保持增长的主要原因是:

1) 市场需求活跃:2D/3D CAD 应用广泛,市场需求旺盛,行业转向订阅制趋势整 体提升了用户的采购频次、价格和长期投资预算,扩大了行业市场容量;

2) 重点客户突破:产品适用范围和深度不断扩大和深入,促进了大量重点客户的初 次成交或授权数加购;

3) 国产化推进:为摆脱“卡脖子”的不利影响,国家政策大力支持国产工业软件发 展,叠加国内正版化意识崛起,创造了良好的外部环境。 自研软件销售业务模式导致公司毛利率水平较高。2017-2020 年,公司主营业务毛 利率分别为 96.49%、99.27%、97.79%、98.76%,一直维持在较高水平。

从产品类型来看,自产软件为公司收入的主要来源,收入占比超过九成。公司专注于 CAx 产品,主营业务中自产软件销售占比较高。外购产品收入是指公司应客户所需, 采购 CAD 软件相关的其他产品。2020 年,外购产品收入同比下降 65.29%,主要原 因是此类为客户提供的附加服务,受下游客户需求及订单实施周期影响较大,呈现一 定的波动性,但对公司主营业务影响极小。

公司 2017-2020 年归母净利润的复合增速达 63.40%,费用主要投向研发与销售。 2020 年,公司实现归母净利润 1.20 亿元,同比增长 35.15%。费用方面:

销售费用:2017-2020 年,公司销售费用分别为 0.78、1.19、1.48、1.81 亿元, 销售费用率分别为 42.34%、46.71%、41.11%、39.79%。现阶段,公司仍处于 成长阶段,业务推广对公司收入增长非常重要,预计未来一段时间里公司销售费 用率仍将维持高位。

研发费用:2017-2020 年,公司的研发投入全部费用化,研发费用分别为 0.73、 0.85、1.08、1.51 亿元,研发费用率分别为 39.96%、33.25%、29.91%、33.14%, 在同行业中处于较高水平。 公司研发人员数量从 2017 年的 224 人持续增长至 2020 年的 458 人,占总员工 数量(915 人)的 50.05%。公司在广州、武汉、北京、上海及美国佛罗里达州 五个地区建立了研发团队,打造了一支专业、高素质的人才队伍,为公司的产品 创新研发提供强大动力。

公司经营质量较高,经营性现金流净额持续高于归母净利润。2017-2020 年,公司 经营性现金流净额分别为 3250.77、5150.76、9876.08、15057.13 万元,保持快速 增长态势。

1.3 股权架构:公司股权结构稳定,高管技术经验丰富

公司股权结构集中,实控人与管理层技术背景深厚。根据公司 2021 年半年报,公司 控股股东、实际控制人为杜玉林、李红夫妻二人,二人直接持股比例合计为 41.90%。 梦泽投资、森希投资、龙芃投资以及雷骏投资为公司员工持股平台,持股比例合计为 13.76%。

杜玉林先生毕业于武汉测绘科技大学(后并入武汉大学),曾就职于中望商业,担任 系统工程师,1998 年 8 月至今就职于公司,现任公司董事长兼总经理、美国研发中 心董事。公司实际人及管理层拥有丰富的软件开发和市场开拓工作经验,有利于精准 把握行业发展趋势,及时准确地制订和调整公司发展战略,使公司走在行业发展前列。

发展设立多维子公司,持续推进全球化业务。1)全球拓展:公司为巩固传统业务发 展,推动产品业务创新迭代,将业务向全球不同区域拓展,成立了香港中望、美国研 发中心、武汉蜂鸟、越南中望等多家子公司,参股韩国中望。各子公司分别承担公司 在不同区域的销售及研发职能,助推公司全球化发展。2)全国辐射:公司为加快拓 展国内市场,设立了北京、武汉、上海及重庆的四个分公司,以期辐射全国市场。

1.4 股权激励:凝聚公司核心员工,彰显快速增长信心

2021 年 7 月 27 日,公司发布《2021 年限制性股票激励计划(草案)》。

激励数量:拟授予激励对象限制性股票数量 60.4 万股,占公司总股本的 0.98% (其中,首次授予 0.94%,预留 0.04%)。

激励价格:首次及预留部分授予价格不低于 420 元/股。

激励对象:首次拟授予激励对象 382 人,包括核心技术人员和骨干员工。

考核目标:2021-2023 年,公司营业收入目标值的复合增长率约为 35%。

公司正处于快速成长时期,选取营业收入作为股权激励的考核指标,彰显公司对经营 能力和市场份额竞争的十足信心。费用方面,首次授予部分预计摊销总费用为 7754.25 万元。我们认为,虽然激励费用的摊销会对公司未来几年的净利润造成一定 影响,但股权激励计划有望有效提升公司员工的凝聚力,加强团队稳定性和积极性, 提升经营效率。

2. 行业分析:CAx行业高景气,两层因素驱动发展2.1 第一层驱动:制造业迎升级浪潮,工业软件日趋重要

全球工业软件市场:根据智研咨询的数据,全球工业软件市场规模庞大且稳步增长, 从 2012 年的 2850 亿美元增长至 2020 年的 4358 亿美元,CAGR 达 5.45%。

工业软件的重要作用——工业企业的数字底座。工业软件在企业的研发、制造、 采购、营销、物流供应链、车间生产控制、数据采集,以及企业内外部和客户、 供应商等合作伙伴的互联互通与协同中均起到较大作用。

未来趋势:作为制造业转型升级的基础,工业软件将持续发展。全球制造业向上 突破升级离不开工业软件的支撑。随着制造业不断走向高端化,工业软件成为名 副其实的重大基础软件,也需持续跟进发展。

分地区来看,当前工业软件由欧美市场主导,亚太地区(尤其是中国市场)增长潜力 较大。2018 年,全球工业软件市场中,欧洲市场占比达 32.4%,北美市场占比 38.8%, 合计占比 71.2%;虽然亚太市场占比仅为 23.8%,但增速高于欧美市场,引领全球 工业软件市场增长。

国内工业软件市场:近年来复合增速约 20%,研发设计类软件增速尤其亮眼。根据 工信部的数据,2020 年,我国工业软件产品收入 1974 亿元,同比增长 14.77%。 2012-2020 年,我国工业软件产品收入 CAGR 达 19.63%,增速持续领先于全球工 业软件市场。其中,2012-2017 年,我国研发设计类工业软件收入年复合增长率为 26.75%。

2.2 第二层驱动:面对海外巨头垄断,政策驱动国产发展

目前国内外工业软件产业概况——海外巨头垄断,国产厂商不断追赶。

全球市场:工业软件已形成巨头垄断的局面。1)在研发设计软件领域,由达索、 西门子、欧特克等巨头占据着技术和市场优势;2)在生产控制软件领域,西门 子保持行业龙头地位;3)在信息管理软件领域,SAP、Oracle 占据主导地位。

中国市场:目前,外资巨头依靠技术优势和先发优势在中国市场占据较大的市场 份额。然而,由于中国本土企业具备天生的地缘优势及成本优势,在部分领域已 通过高性价比及优质服务站稳脚跟,并通过加大研发和产品开发进入新的发展 阶段。具体到研发设计类软件领域,公司及 CAD 领域其他友商正在加大研发投 入,以期逐步实现对外国厂商的追赶及超越。

客观来看,中国厂商与海外主流厂商间仍存在不小的差距。工业软件行业发展可以 分为三个阶段: 1) 第一阶段是软件自身发展阶段; 2) 第二阶段是软件的协同应用,业务流程实现串通和优化阶段; 3) 第三阶段是由向客户提供单一工具向为客户提供“软件 服务”的整体解决方案 转型。

目前,国外工业软件行业发展已经处于第三阶段。以研发设计类软件为例,达索、欧 特克、西门子等领先企业已实现软件本身的技术积累,并在国家工业化的实践中实现 软件的应用协同,正向“软件 服务”的整体解决方案转型升级。

中国工业软件行业仍处于第一阶段,向协同应用的转型成为大势所趋。目前,国内大 量的设计、制造等核心工业软件均为国外品牌所占领,国内软件行业总体可以概括为 “管理软件强、工程软件弱;低端软件多,高端软件少”。在中国制造业转型升级的 大背景下,工业企业均开始加快两化融合(工业化与信息化的融合)的步伐,逐步转 变发展模式。

行业政策加码,工信部提出 2021 年将着力突破 CAD、CAE 等工业软件。近年来, 主管部门除了出台各项支持政策以外,还通过所得税税率优惠、研发费用加计扣除优 惠及增值税即征即退优惠等给予各类软件企业税收支持,多举措直接或间接地支持 工业软件企业快速发展。 工信部在第四届数字中国建设峰会——数字技术创新分论坛上提出:2021 年是十四 五的开局之年,也是加快发展现代产业体系,贯彻落实国发 8 号文件软件财税政策 的起步之年。2021 年将着力突破 CAD、CAE 等工业软件,推进操作系统与芯片、 数据库、中间件及各类应用软件的集成、适配、优化,引导企业提升产品化发展能力。 鼓励重点领域骨干企业先试先用,增强中高端软件的供给能力。

全力攻克“卡脖子”技术难题,国产研发设计类软件需求广度和深度提升。研发设计 类软件主要包括 PLM、EDA、BIM、CAM、CAE、CAD 等产品。根据赛迪智库的数 据,2018 年,研发设计类产品销售额为 142.70 亿元,占中国工业软件市场销售额的 8.5%,比重相对较小。近年来,为了实现从“中国制造”向“中国创造”转型的目 标,我国越来越强调自主设计、自主创新的能力,而 CAD、CAE 作为我国工业设计 自主创新的“卡脖子”技术之一,在我国制造业升级过程中扮演的角色将愈发重要, 在各领域的应用日益广泛,其市场份额在未来有望持续提升。

3.1 产品力:CAx 产品全面覆盖,自研能力国内领先

3.1.1 2D CAD 产品:轻量设计稳定运行,满足各类设计需求

公司 2D CAD 系列产品主要为 ZWCAD 和基于其二次开发的针对不同行业的专业软 件。

1) 2D CAD 平台产品 ZWCAD:ZWCAD 采用“轻量级”设计理念,运行速度快且 稳定;通过多核并行计算技术,ZWCAD 有效提高了文件保存和读取效率。 ZWCAD 还能够兼容最新的 DWG 文件格式,操作便捷,能够满足制造、建筑等 多行业用户的各类设计需求。

2) 基于 ZWCAD 二次开发的专业软件:基于 ZWCAD 强大的 API 接口,公司开发 了能够运用于不同行业领域的专业软件,包括中望 CAD 机械版、中望 CAD 建 筑版、中望建筑水暖电、中望结构、中望景园、中望龙腾冲压、龙腾塑胶模具等。

3) 2D 教育系列产品:依托 ZWCAD 的技术基础,公司推出了教育版 2D CAD 产 品,包括 ZWCAD 教育版、中望机械 CAD 教育版、中望建筑 CAD 教育版、中 望建筑装饰仿真实训评价软件等。

ZWCAD 核心优势:完全自主研发,一站式、多平台的设计服务解决方案。公司核心 技术主要通过 20 余年的技术经验积累,自主研发取得。目前公司已建立起一整套拥 有完全自主知识产权的 CAD 技术体系,相关技术在产品应用过程中不断升级迭代, 具有稳定性好、兼容性强、流畅性高等优势,并运用于公司的主要产品中。

3.1.2 3D CAD 产品:具备底层开发能力,掌握自主核心模块

公司 3D CAD 系列产品主要为 ZW3D 和基于其二次开发的教育版产品。

1) 3D CAD/CAM 一体化产品 ZW3D:公司拥有自主几何建模内核的 3D CAD/CAM 一体化软件 ZW3D。

覆盖产品设计开发全流程,广泛应用于机械、模具、零部件等制造业领域; 能够提供对应的 CAM 方案,并覆盖从 2 轴到 5 轴的加工需求; 具备数据修复功能,可处理间隙、重建丢失面,得到更为精确的实体模型; 能够修复各种几何拓扑错误,包括裂缝、开口、开叉边等,确保数据质量。

2) 3D 教育系列产品:依托 ZW3D 技术基础,公司推出了教育版 3D CAD 产品, 包括专为开拓中小学生的创新设计思维开发的 3D One、中望 3D 教育版等。

ZW3D 核心优势:国内厂商中少有的自研几何建模内核,避免被“卡脖子”境遇。不 同于大多数国产 CAx 软件厂商借助第三方几何内核(如 ACIS、Parasolid、 OpenCASCADE)进行 3D CAD 产品开发,公司 3D CAD 产品的混合建模内核 Overdrive 是国内少有的实现商业化应用、在工业设计领域被大规模实践验证过的三维几何建模内核技术。公司拥有关键核心技术的自主知识产权,具备底层开发能力。 其优势在于: 产品核心模块不依赖于第三方供应商,有效避免了在商业竞争及贸易争端中被 第三方“卡脖子”的情况。 该技术不仅保障了公司研发的自由度,还保障了公司无需向第三方缴纳高昂的 专利技术授权费,使其产品能够具有长期竞争力。

3.1.3 CAE 产品:快速切入 CAE 领域,打造未来新增长极

公司于2018年成立CAE研发中心,2019年推出首款全波三维电磁仿真软件ZWSimEM,2020 年推出自主 CAE 软件集成平台 ZWMeshWorks 和有限元结构仿真分析软 件 ZWSim Structural,拉开了公司向 CAE 软件领域进军的序幕。

1) CAE 软件集成平台 ZWMeshWorks:公司基于自主建模内核以及网格剖分技术 推出的 CAE 软件集成开发平台,可集成任意的求解器,帮助广大求解器开发者 实现前处理、求解计算、后处理于一体的开发需求。

2) 电磁仿真软件 ZWSim-EM:该软件与 ZW3D 高度结合,提升企业产品开发效 率。ZWSim-EM 采用了创新型的 EIT 嵌入式积分技术,优势在于: 克服了传统FDTD算法在模拟弯曲金属界面和介质界面时的梯形误差问题;克服了共形 FDTD 算法在稳定性要求导致时间步长降低的效率问题; 可模拟无限薄层曲面金属和多薄层介质,可满足畸形模型等多种模型的电 磁仿真。

3) 有限元结构仿真分析软件 ZWSim Structural:一款通用结构、热仿真软件,该 软件同样可与 ZW3D 高度结合。目前,ZWSim Structural 是基于有限元 FEM, 其包含数十种单元类型,包括 0D、1D、2D、3D 单元,单机上支持千万级别自 由度问题的求解。 公司进入仿真分析领域,打通 CAD 与 CAE 的数据链接,最终实现设计(CAD)、仿真 (CAE)、制造(CAM)和产品数据管理(PDM)的一体化。目前,公司 CAE 产品已经进入 初步商用阶段,随着不断优化迭代,未来有望成为公司营收的新增长极。

3.2 营销力:推行差异化战略,相对竞争优势稳固

达索、欧特克、西门子等拥有成熟技术的海外企业,长期在我国工业软件市场占据主 导地位。公司通过实施差异化经营战略,市场竞争力不断扩大,市占率逐年提升。

3.2.1 销售模式:当前直销为主,经销占比提升

公司采取直销及经销两种销售模式,销售区域遍布全球。根据行业特性与客户需求, 公司针对国内市场和国外市场采取不同销售模式。

国内市场:除 2D 及 3D 教育产品外,公司在国内市场销售主要采用直销模式, 直接面向终端客户。公司销售团队主要通过参加行业展会、互联网广告推广以及 客户拜。在国内采用直销模式的优点在于:1)降低产品售价,在争取中小企业 客户的竞争中以性价比取胜;2)缩短服务半径,在争取中大型客户的竞争中以 服务质量及响应速度取胜;3)有利于加强公司对市场的掌控力,保持客户忠诚 度。2D 及 3D 教育产品,主要针对学校等教育行业,教育行业尤其普教院校客 户基数大且教育业务的开展存在一定门槛,需要在教育学校市场已具备一定客 户资源,因而主要依托各地经销商快速切入当地学校等教育客户。

国外市场:主要采用经销模式。公司通过与当地经销商合作迅速打入市场,充分 利用经销商对当地客户需求的了解,迅速建立品牌知名度并提升品牌在全球的 影响力。

从整体来看,未来经销空间有望提升。虽然直销模式可提供更优质的服务,并实现精 准营销,但随着公司产品知名度的提升,公司也进一步开拓了与经销商合作的渠道销 售模式,预计未来经销占比有望保持稳健增长。

3.2.2 授权模式:永久授权为主,探索订阅模式

目前产品收入来源以永久授权模式为主。公司主要通过永久授权模式向客户销售软 件产品,收取授权费,公司对某一版本软件产品的授权是永久性的,如后续客户需要 对该版本进行升级,则需另外收取升级费。按照不同授权方式,公司软件产品可进一 步分类为单机版、网络版和场地版。

公司的战略是以授权模式开拓市场,后续推进订阅模式。在订阅模式下,工业软件的 最终用户实际支付的综合使用成本更高。因此,永久授权模式符合当前公司业务阶段, 即优先拓展新客户,抢占国内市场份额。随着公司产品知名度和竞争力的提高,针对 国外部分市场,公司在永久授权模式的基础上也逐步推出了软件产品订阅模式。

3.2.3 定价策略:性价比优势大,扩大市场份额

公司采取差异化定价策略,产品性价比高。以达索、欧特克、西门子等公司为代表的 国际知名企业,其产品性能优越、功能全面,产品设计理念为市场其他竞争者所模仿, 但其产品价格较高,且主要产品的收费方式为订阅模式,导致客户的使用成本较高。 公司则采用永久授权模式向客户销售软件产品,报价低于国际同类产品,凭借着相对价格优势及优良的产品性能,公司持续扩大市场份额,具备较强的市场竞争力。

3.2.4 标杆客户:长期合作华为,带动产品销售

华为成为公司第一大客户,竞争优势凸显。根据公司 2020 年年报,目前,公司第一 大客户为华为技术有限公司,销售额达到 1833.88 万元,占年度销售总额比例达 4.02%。

直接作用:华为各产业线对研发设计软件需求量大,在未来仍有较大的国产软件 需求,公司产品优化迭代下,未来有望加速华为对公司产品的采购需求。

间接作用:1)华为作为大客户采购公司产品,体现了龙头企业对公司产品的认 可,为公司产品提供一定的宣传作用。2)与华为相关的上下游关联企业众多, 在标杆效应和企业间数据交流需要的双重影响下,这些关联企业未来有望成为 公司的客户。 现阶段,华为对公司产品的采购还处于初级阶段,随着公司产品的替代升级以及渗透 率的提高,有望持续打开市场空间。此外,华为也是公司的长期战略合作伙伴,双方 合作已超过 2 年,通过高强度的磨合,打通多种产品的适用性,从而加速产品的研发 与迭代,为公司进一步发展提供支持。

3.3 国产化:多平台兼容技术,完善国产化适配

多平台兼容技术使得 ZWCAD 产品能够兼容运行在麒麟、深度和 UOS 等多种国产操作系统中。基于公司目前“多操作系统兼容技术”核心技术的进一步研究和实现, ZWCAD 产品能够运用于不同系统、架构,不受制于软硬件平台的差异。

2021 年 1 月,公司正式推出中望 CAD Linux 版 2021。中望 CAD Linux 版 2021 可 满足电力、市政规划、水利等重要核心领域及行业的实际应用需求。作为国内首款支 持 Linux 系统的 CAD 软件,其全面支持国内主流的操作系统和处理器芯片,更好地 满足 Linux 系统用户对国产自主 CAD 软件的应用需求。

中望 CAD Linux 版 2021 已全面支持统信 UOS、麒麟软件、中标麒麟、银河麒麟、 深度 Deepin、中科方德、红旗等国产主流操作系统,并且实现了与兆芯、飞腾、龙 芯、鲲鹏、麒麟等不同架构的国产 CPU 的适配。

除了支持众多主流操作系统和 CPU 外,公司还大力拓展与国产显卡、打印机、数据 库、应用软件等的深度合作,更好地为用户提供全国产化解决方案。

2021 年 3 月,公司携手金慧软件助力工程建设行业数字化转型升级。公司与上 海金慧软件有限公司达成战略合作,共同打造全国产“中望 CAD 平台 金慧协 同设计应用”解决方案,助力新时期工程建设行业的设计创新与数字化转型发展。

2021 年 5 月,公司携手芯瞳半导体打造全国产“CAD 软件 GPU 芯片”解决 方案。公司自主研发的中望 CAD Linux 版与芯瞳半导体旗下的图形处理器芯片 GenBu01 完全兼容适配,软件的功能、性能和兼容性等各方面表现良好,且运 行稳定、快速,可满足用户的全国产“CAD 软件 GPU 芯片”应用需求。

2021 年 6 月,公司携手宝德推出全国产“CAD 软件 服务器”解决方案。中望 CAD 2021 Linux 版与宝德自强系列服务器产品兼容性认证测试,测试结果表明: 双方产品完全兼容,整体运行稳定,性能卓越。公司和宝德在此基础上开展深度 合作,联手推出了全国产“CAD 软件 服务器”整体解决方案。

4. 盈利预测核心假设: 公司是国内领先的研发设计类工业软件供应商,主要从事 CAD/CAM/CAE 等研 发设计类工业软件的研发、推广与销售业务。过去二十多年,公司通过持续钻研, 成功构建了 CAD/CAM/CAE 为主的产品矩阵,实现了工业设计、工业制造、仿 真分析、建筑设计等关键领域的全覆盖。目前,公司的主要产品包括:自产软件、 外购产品、委托开发及技术服务、其他业务,我们按照这四个维度来预测公司未 来的收入和毛利率情况。

1. 自产软件:该产品是公司的核心产品,也是公司的主要收入来源,主要包括 2D CAD、3D CAD、CAE 等产品。2019-2020 年,该业务收入分别为 3.47、4.46 亿元,同比增长 38.96%、28.52%。相比全球市场,我国研发设计类工业软件市 场快速发展,在国家政策的大力推动和国内版权意识崛起的双重影响下,公司该 业务未来三年有望保持快速增长。预计 2021-2023 年 2D CAD 业务收入增速为 49.23%、46.12%、43.36%;3D CAD 业务收入增速为 48.57%、46.23%、43.76%; CAE 产品逐渐成熟,有望逐步提升收入贡献。综上,预计 2021-2023 年自产软 件业务收入分别为6.74、9.96、14.53亿元,同比增长51.11%、47.70%、45.93%, 毛利率仍然维持在高位,分别为 99.76%、99.78%、99.81%。

2. 外购产品:外购产品是指公司应客户所需,采购 CAD 软件相关的其他产品,是 为客户提供的附加服务,受下游客户需求及订单实施周期影响较大,呈现一定的 波动性,但对公司主营业务影响极小。2019-2020 年,该业务收入分别为 535.42、 185.84 万元,增速分别为 842.02%、-65.29%,预计 2021-2023 年该业务收入 分别为 204.77、221.73、237.09 万元,同比增长 10.19%、8.28%、6.93%,毛 利率保持在 2020 年的水平,分别为 26.04%、26.22%、26.58%。

3. 委托开发及技术服务:受托开发及技术服务是在向客户销售软件产品的基础上, 或根据客户其他服务需求,提供开发服务或技术支持,对主营业务影响极小。 2019-2020 年,该业务收入为 720.82、547.05 万元,增速分别为 98.48%、- 24.11%,预计 2021-2023 年该业务收入为 618.82、692.77、769.53 万元,同 比增长 13.12%、11.95%、11.08%,毛利率维持在 2020 年的水平,分别为 62.74%、 62.81%、62.87%。

4. 其他业务:2019-2020 年,其他业务收入为 138.56、263.34 万元,增速分别为 34.11%、90.06%,预计 2021-2023 年该业务收入分别为 316.48、375.48、437.13 万元,同比增长 20.18%、18.64%、16.42%,毛利率保持在 2020 年的水平,分 别为 61.23%、61.32%、61.41%。

5. 风险提示1. 产品相对单一的风险:目前,ZWCAD 及 ZW3D 系列产品为公司收入的主要来 源,2020 年二者合计占营业收入比例在 90%以上。目前人工智能、云计算及大 数据技术越来越成熟,应用领域越来越广泛,一旦上述新技术的融合产生革新性、 替代性产品,并实现产业化,则可能导致 CAD 软件行业外部环境和竞争格局发 生巨大变化,对公司的经营产生不利影响。

2. 产业政策支持力度下降风险:为了解决“卡脖子”问题,我国政府出台一系列政 策,大力支持国产芯片、操作系统、工业软件等核心领域的技术研发,实现关键 技术国产化、自主化的目标。若国产化替代的紧迫性降低,相关鼓励政策的持续 性无法得到保障,则可能影响公司国内市场的开拓进度。

3. 技术研发风险:工业软件行业属于技术密集型行业,工业软件的复杂度高,专业 性强,产品升级迭代较快,目前我国工业软件整体水平明显落后于欧美等发达国 家。未来,公司在 CAD、CAE 等领域需要持续的高研发投入,若公司未来自行 研发的新技术不符合行业趋势和市场需求,或技术的升级迭代进度、成果未达预 期甚至研发失败,可能在增加公司研发成本的同时,影响公司产品竞争力并错失 市场发展机会,对公司未来业务发展造成不利影响。

4. 市场竞争加剧的风险:由于国产 CAD 软件发展时间相对较短,达索、欧特克、 西门子等海外竞争对手在市场竞争中总体上仍处于优势地位,尤其在国内中高 端市场仍然处于主导地位。如海外竞争对手依靠市场影响力强、品牌知名度高等 优势改变在国内的营销策略,则国内的工业软件市场份额存在被蚕食的风险;其 次,未来中高端战略性客户是公司开拓的方向之一,必然会与国外竞争对手展开 直接竞争,竞争可能进一步加剧;最后,国内本土竞争对手也会针对公司开展一 系列防御措施,公司与国内本土竞争对手的竞争也可能加剧。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库官网】。

「链接」

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com