万达商管上市最新信息(万达商管的轻重缓急)

“炸掉重来。”

这是王健林曾经考察一个地处松江大学城附近,地铁站出口,地段极佳,总建筑面积达48万平方米,前期投入已达数千万元的综合性商场后毫不犹豫给出的意见,“一共上下才七层,每层六万多平米,人走进去根本找不着北”。

只不过,股东最终舍不得前期投入,项目烂尾损失达数亿元。

今年10月21日,万达商管完成“瘦身”转型,重回港股递交招股说明书。这似乎也印证了王健林的的果决:早在2016年,王健林就把自己的万达商业“炸掉重来”,直接私有化退市,并且逐渐剥离所有房地产业务,改名万达商管,通过重组全面转型轻资产,如今再战港股。

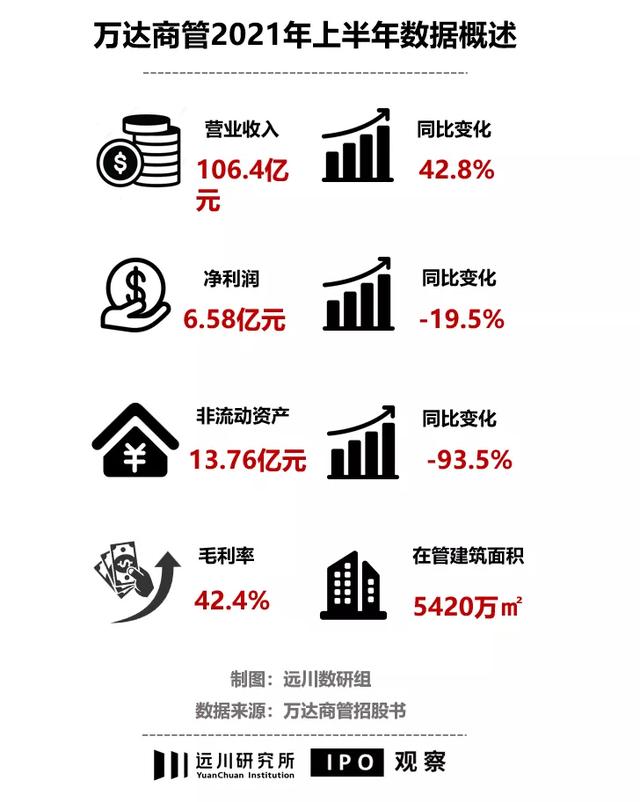

招股说明书显示,截止今年二季度,万达商管的非流动资产为13.76亿元,相较于2020年末210.12亿元直接砍掉了93.5%,同时自2021年起不再投资持有万达广场物业,也就是不再介入拿地、建设、物业开发等重资产环节,而单纯输出品牌和商业运营服务来获取运营费用收入。

全面转型轻资产的万达商管现在已是业内的一家巨无霸企业,截止2020年末,万达商管的在管建筑面积在中国以及全球皆排名第一,并且超过国内第二名至第十名的总和。

通过精读整篇招股说明书,王健林重构的万达商管似乎可以用一句话来描述:轻资产,重服务,缓拓张,急利润。

2017年7月,王健林做出了一个震动业界的决定:卖出旗下13个文旅项目与76家酒店。

略显打脸的是,在这一年前,王健林还公开表示“我会让迪士尼在中国20年无法盈利”,一年后他反而先把打败迪士尼的武器给卖了,这一度让当时的市场感觉王健林是“认怂”了,这一年,首富的宝座让给了另一位地产大佬许家印。

如今回首往事,自媒体们给王健林用的形容词是“中国式智慧”。

卖完酒店和文旅项目的万达开启了长达数年的瘦身之旅:出售万达电影的股权,抛售包括美国传奇影业、AMC公司在内的多项海外资产,2019年万达年会上,王健林高调宣称:“未来万达商管将不再持有一平米房地产”。

事实也确实是这样,招股说明书中显示,万达商管在2019年完成了全部房地产业务的剥离,剩余的部分将在今年内逐步交由新成立的万达地产集团负责。

这意味着万达不再涉及拿地和建设等需要大量资金的重资产环节,只给商场一个“万达”的牌子,以及各种管理运营服务,通过物业方的物业手段来放大经营价值,收入主要来源于业主缴纳的管理服务费以及向业主、租户提供的运营服务和其它增值服务中获得的佣金和抽成。

一句话总结:未来我们看到的各种“万达商场”,可能大多数都不是万达自己的楼了,称作是“万达在管理的商场”更加合适。

转型之后,万达商管的工作中心将转移到管理运营上来,而万达又提供两种模式的运营服务:委托管理模式及租赁运营模式。

简单来说,这两种模式提供的服务基本相同,都是投资者出钱拿地及建设商场。最大的区别在于,租赁运营模式还承担起了商铺出租中介的身份——从商场投资者手中租下商场,再出租给各商家并收取租金,跟二房东很类似。而委托管理模式则没有这一环节。

由于租金的存在,租赁运营模式会产生更高的收入,但从毛利率角度看,却是委托管理模式更高。招股说明书显示,截止2021年上半年,委托管理模式毛利率达到43.8%,租赁运营模式为40.2%。

值得注意的是,对于来自母公司以外的第三方项目,万达商管完全采用租赁运营模式,并且支付给业主的租金是由商场净收益的分成决定的,而不是固定租金。换句话说就是要赚大家一起赚,要亏大家一起亏,这使得商场的投资人与万达商管绑定更深,业务风险更小。

这也就可以料想,如果未来万达商管追求更高的毛利水平,就要努力从母公司的项目中脱离出来,承接更多的第三方项目。而承接第三方项目的前提,又需要良好的服务水平和口碑作为前提保障。

当前万达集团依靠多年来沉淀的管理经验以及规模效应,手中在管项目数量稳定增长,储备项目数量同时保持稳定,同时合作品牌的数量在中国排名第一,出租率自2018年以来一直稳定在97.7%以上。

万达商管自身条件确实是极好的——强大的品牌力,经验丰富的管理能力,充足的项目储备,更别说还有王健林王老板的“朋友圈”。

可问题是,后疫情时代,大型综合体购物中心还有多少市场?

招股书中援引了弗若斯特沙利文的分析:2020年,中国在管商业广场总数为20977家,过去五年的复合年增长率为9%,预计到2025年达到28332家,未来五年的复合年增长率为6.2%。

同时商业运营服务市场规模在2020年为2千亿元,过去五年的复合年增长率为15%,预计到2025年达到1.2万亿元,未来五年的复合年增长率为8.5%,虽然还在增长,但和商业地产的“黄金年代”相比,增速已经大大放缓。

市场规模增速放缓的同时,现有的商管服务市场开始进入存量争夺阶段:2015至2020年,我国出租率低于70%的商业广场在,由6662家增加至9606家,而预估到2025年,这一数字将达到12090家。什么意思呢?就是说万达虽然是市场老大,但市场的增长其实是在萎缩甚至衰退的。

市场放缓,主要是两个原因:

(1)线下商场的客流越来越少了:线上经济早已渗透到人们生活的方方面面,而疫情更是加速了这一进程,正如我们在《风口上的“租”》一文中所述:“中国的10亿网民中,网购使用率高达80%,直播的使用率是60%,外卖的是44%。

换句话说,每10个网民中有8个会网络购物,6个会刷直播,4个会叫外卖。而线上使用率的飙升,必然意味着对线下资源的挤压。”更何况,对商户来说,线上店铺的成本比之实体店,那可不是便宜一星半点。

(2)地产商不愿意拿地了:线下生意不好,房地产行业还在受监管控制,“三道红线”使得本就凄惨的地产商们雪上加霜,数据显示,今年10月进行的第二批集中土地拍卖流拍加撤牌率高达31.8%。地产商拿地意愿降低,显然也会导致大型商场的建设趋缓。

但市场增长放缓,万达商管却不能刹车。

我们只看到万达商管从二十多家企业、甚至珠海国资委募集数百亿资金的风光,但不知道这家公司实则签下了诸多“卖身契”。

2014年12月,万达商业作为当年港交所最大的IPO高调挂牌上市,发行价每股48港元,市值约1900亿人民币,换算市盈率才4.91倍。结果上市首日破发,不但跌破发行价,更是跌破净资产,市净率才0.82,这显然不能满足投资人们的需要。

两年后,万达商业启动私有化退市,与投资方签订对赌协议,如果退市满2年或2018年8月31日前未能实现在境内主板市场上市的目标,万达集团以每年12%的单利向A类(境外)投资人回购全部股权,以每年10%的单利向B类(境内)投资人回购全部股权。

从香港退市后,万达商业在2016年同年启动内地IPO,但却在2017年遭遇了万达集团最大的风波,先是失去大马城项目,后又被证监会排查授信风险,资本市场上还被“股债双杀”,这才有了后来大举卖出文旅酒店以求减债套现。

这也就导致2018年上市的对赌目标没能实现,还是腾讯带头、联合苏宁、京东、融创等企业一起投资340亿元人民币,这才拉了万达一把。

借此机会,王健林正式将万达商业改名万达商管,全面转型轻资产,并再次与投资人们约定:万达商业需努力在2023年10月31日前尽早完成合格上市,否则投资方有权要求万达给予现金补偿。

然而在A股排队等待的时间遥遥无期,不得已之下,万达商管在今年3月撤回了A股IPO申请,并带着一众万达高管出现在珠海,成功引入了珠海国资委的30亿元战投。但这一笔投资不知所踪,这份招股说明书中的投资人列表中,并没有出现珠海国资委的身影。

这就有了我们现在看到的万达商管,超过2000亿的估值以及2020年11亿的净利润,这对应的PE为181倍。这是什么概念——目前港股上市的商管龙头华润万象生活的PE(TTM)为60倍,其他公司如中骏商管PE(TTM)约30倍,宝龙商业约26倍,兴盛商业约21倍,粗算下来这几家加在一起都不如一个万达商管。

可能是因为只有这种估值才能满足投资人的需要,同时也是王健林最新“赌局”的底气:招股说明书显示,万达商管保证2021净利润不得低于人民币51.9亿元,2022/2023年实际净利润分别不得低于74.3亿元以及94.6亿元。

也就是说,按照对赌协议约定,万达商管2023年要赚将近100个小目标,而截至2021年上半年,万达商管的扣非净利润只有6.56个小目标,距离对赌业绩相差甚远。

但值得注意的是,万达商管还出示了一个非国际财务报告准则计量下的核心净利润,这里面还加上了一项出售附属公司赚了13个小目标,也不知道到时候能不能拿来兑现对赌业绩。

在2017年1月14日的万达年会上,王首富深情献唱一曲《一无所有》,让不少网友“酸”了一把,随后万达和王健林经历了跌宕起伏的几年,随着万达商管再度交表,王健林似乎迎来了希望的曙光。

实际上,分拆轻资产上市在资本市场并非没有先例——房地产企业面临强监管,本身业绩有极大的业绩不确定性。因此,背靠大型房企的物管公司变得“性感”了许多:营收确定性强,资产更轻,也能够在港股就拥有较高的估值,碧桂园、华润万象等房企对这一套打法都轻车熟路。

万达商管也不例外:其超过70%的项目还都来自母公司的,这种情况下,上市主体的资产负债表都会比较好看。

对于转向中的万达来说,重回资本市场也许只是第一步,承诺三年后实现94个小目标的净利润,可能才是最关键的问题。

全文完,感谢您的耐心阅读。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com