生产透明质酸的上市公司(从龙头企业看我国透明质酸行业的发展特征-企业产品布局与财务)

(接上篇:从龙头企业看我国透明质酸行业的发展特征-企业发展路线与财务)

华熙生物、昊海生科和爱美客是我国透明质酸领域的三大龙头企业,在产品布局方面通过差异化的竞争模式,三家企业分别在各自的产品版块实现了良好的收入增长。华熙生物重点在透明质酸原料及功能性护肤品领域发力,昊海生科专注医疗级终端产品的全科室产品线布局,爱美客深耕医美领域全产品线、多品牌的产品组合。

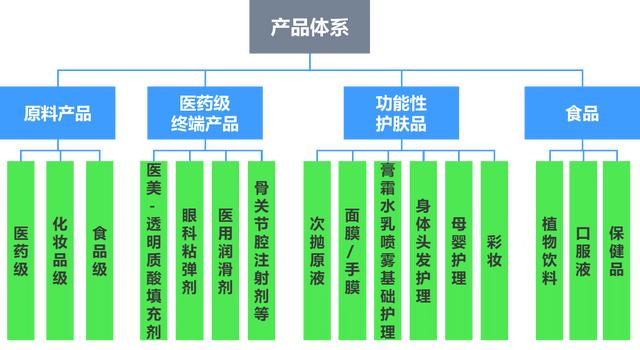

五、龙头企业产品线布局特点(一)华熙生物

华熙生物是以生物发酵和梯度3D交联为核心技术支撑的研发与技术驱动型企业,形成了透明质酸原料、医药级终端产品、功能性护肤品等三大主营业务。公司拥有超过300人的研发技术人员,核心技术人员郭学平、刘爱华、栾贻宏等均拥有超过20年的透明质酸行业相关从业经验。

从产业链上看,主要的上游原材料包括蛋白胨、酵母粉、葡萄糖、乙醇、预灌封注射器及包装材料等,其中生物发酵类原料产品所需菌株均由公司自主传代及保存。主要的下游产品包括透明质酸原料、医药级终端产品及功能性护肤品等。

图:华熙生物产品体系示意图

透明质酸原料业务的下游客户主要涉及医药、化妆品、食品等行业,其透明质酸原料产品根据应用领域不同,划分为不同的级别,同时根据法规和应用的不同,其原料的质量要求也不同。其中,医药级原料的产品附加值最高,对生产技术、质量控制、注册的要求更高,产品价格也最高,各国对医药级原料的市场准入标准均亦具有严格的要求。化妆品级原料在个护领域的需求逐渐增大,应用也越来越广泛。食品级原料已在包括我国在内的多个国家或地区得到认可,其中美国、英国、加拿大、捷克、巴西等国家已有多款含透明质酸的保健食品上市,日本、韩国和中国台湾也已有大量含透明质酸的普通食品上市。

图:各类型透明质酸原料的质量、性能匹配表

数据来源:华熙生物招股说明书

医药级终端产品主要包括医美领域的软组织填充剂、眼科黏弹剂、医用润滑剂等医疗器械产品,以及骨关节腔注射针剂等药品。当前我国的透明质酸填充剂领域仍处于高速增长阶段,未来五年复合增长率将超过24%。公司在2012年推出的“润百颜®”注射用修饰透明质酸钠凝胶,是国内首家获得批准文号的国产交联透明质酸软组织填充剂,打破了国外品牌对国内市场的垄断局面。当前华熙生物在透明质酸填充剂领域的国内市场份额为8.1%,位居国产品牌第二名。

功能性护肤品包括“润百颜(BIOHYALUX)”、“BM肌活”、“米蓓尔(MEDREPAIR)”、“润月雅(PLUMOON)”、“夸迪(QUADHA)”、“德玛润”、“润熙禾(BLOOMCARE)”、“佰奥本集(BioBurgeon)”等八大品牌系列,涉及的产品种类有次抛原液、各类膏霜水乳、面膜、手膜、喷雾、母婴个护、头皮护理及彩妆产品等。研发方面,济南研发中心和上海研发中心同时发力,全力打造功效指向性更强的科学配方和产品体系。在持续强化基础补水功效的基础上,不断推出功能更多元的产品体系,包含具备高效补水、持久保湿、提亮光感、紧致丰盈、舒缓刺激、屏障修复等功效的系列新品。

(二)昊海生科相较于华熙生物的全产业链布局模式,昊海生科专注医疗级终端产品的全科室产品线布局,主要包括眼科产品、整形美容与创面护理产品、骨科产品、防粘连及止血产品等四大类产品。

图:昊海生科产品体系示意图

眼科领域产品主要包含人工晶体、眼科粘弹剂、视光材料和滴眼液等。其中,人工晶状体和眼科粘弹剂产品主要用于白内障手术。通过手术植入人工晶状体是白内障治疗的唯一有效手段,当前公司已初步完成对人工晶状体产品的全产业链布局,并已实现从PMMA硬性人工晶状体到多焦点可折叠人工晶状体的各系列产品覆盖,已成功推出亲水性非球面折叠式人工晶状体产品,并且已积极开展高端、新型人工晶状体产品的研发工作。眼科粘弹剂被广泛应用于白内障手术、青光眼手术、白内障角膜移植联合手术以及眼外伤等显微眼科手术,现已成为多种眼内手术的重要软性医用耗材。从功能上看,一方面眼科粘弹剂具备的的高动力粘度值可为眼科手术提供支撑操作空间、方便手术操作,同时还可以在手术中可起到缓冲垫的作用,保护眼内组织及角膜内皮细胞,以提高手术成功率,减少术后并发症。公司旗下的新一代高透氧角膜接触镜材料“Optimum Infinite”是目前全球透氧率最高的视光材料之一,透氧率超过180 Barrer。

整形美容与创面护理产品中,整形美容领域产品主要有第一代“海薇”和第二代“姣兰”等系列化透明质酸填充剂产品组合,当前在国内的市场份额达到6%,位列国产品牌第三名。外科创面修复产品主要应用于烧伤创面修复、供皮区皮肤修复、糖尿病溃疡足等疾病的创面护理以及激光祛斑后皮肤损伤修复,通过自身组织的再生、修复、重建或人为进行干预治疗达到创面愈合目的。公司利用基因工程技术自主研发生产的重组人表皮生长因子(rhEGF)“康合素”为国内唯一与人体天然氨基酸架构相同的表皮生长因子产品,生物活性较高,在创面护理治疗领域疗效显著,于2001年在国内获1类新药批准上市,并于2002年获得国家科技进步二等奖。

骨科产品主要为关节腔粘弹补充剂,包括玻璃酸钠注射液和医用几丁糖,是治疗骨关节炎的有效及安全方式,能够保护患者的关节软骨、显著减轻患者的关节疼痛、改善关节活动限制并提高生活质量。其中,骨科玻璃酸钠注射液产品当前在中国市场的渗透率仍处于非常低的水平,但随着其在中国患者群体中认知度和接受度的逐渐提升,以及人口老龄化所带来的关节炎发病率的增加,未来市场增长空间较大。医用几丁糖(关节腔内注射用)产品为公司独家品种,可用于防治退行性关节炎,能够有效抑菌及止血、体内留存时间长、治疗效果持久,该产品独家的水溶性技术大大降低了过敏反应的发生几率,根本解决了产品体内应用的安全性问题,于2009年获得国家科技进步二等奖,也是中国唯一以三类医疗器械注册的关节软骨保护剂。

外科手术防粘连产品包括医用几丁糖和医用透明质酸钠凝胶防粘连产品。组织粘连是引起外科手术术后并发症的主要原因,尤其在腹、盆腔手术,甲状腺手术和妇产科手术中,采用高分子生物材料作为隔离物防止手术粘连,已逐渐成为提高外科手术安全性的共识。止血产品主要包括医用胶原蛋白海绵、纤维蛋白封闭剂等各类可降解快速止血材料,此类材料被《医药工业发展规划指南》列为产业重点发展领域。

(三)爱美客爱美客深耕医药级终产品在医美领域的应用,突出全产品线、多品牌的产品组合特征,主要包括注射类产品(即透明质酸填充剂)和面部埋植线产品。其中透明质酸填充剂产品包含凝胶类和溶液类注射产品两大类,以透明质酸钠为主要基材,加入羟丙基甲基纤维素、PVA凝胶微球、肌肽等高分子复合材料和氨基酸、维生素等多种营养物质。其中,凝胶类产品有医用含聚乙烯醇凝胶微球的透明质酸钠-羟丙基甲基纤维素凝胶,注射用修饰透明质酸钠凝胶和医用透明质酸钠-羟丙基甲基纤维素凝胶等三类;溶液类产品包含注射用透明质酸钠复合溶液和医用羟丙基甲基纤维素-透明质酸钠溶液等两类。面部埋植线产品以聚对二氧环己酮为主要材料,可完全被人体所吸收,并对浅层脂肪起到支撑作用,从而达到改善鼻唇沟皱纹的效果。

爱美客的六大主打品牌包括复合注射材料(逸美)、含PVA微球的注射材料(宝尼达)、含利多卡因的注射材料(爱芙莱、爱美飞)、应用于颈纹修复的注射材料(嗨体)及新型复合注射材料(逸美一加一),以及面部埋植线(紧恋)等,均属国内首款的生物医用软组织修复材料产品,其中逸美、宝尼达、爱芙莱、嗨体等四款产品被北京市科学技术委员会等部门认定为北京市新技术新产品。六大品牌具有明显的先发优势并形成了较为完整的产品体系。

图:爱美客已上市产品特征及技术说明

六、三家企业产品线财务指标对比(一)华熙生物功能性护肤品引领华熙生物实现收入的持续高速增长。公司三大类产品的收入规模占比差别较小,其中仍以原料产品收入规模最大,2019年的收入占比达到40%。自2017至2019年,功能性护肤品的规模增速最快,复合增长率达到115%,增速分别是原料产品和医药级终端产品的6.2倍和3.1倍,产品收入占比自2017年12%迅速增长至2019年的34%。当前功能性护肤品业务处于华熙生物的战略机遇期,为实现长期持续较快的收入增长,并打造国民品牌标杆,公司在品牌建设、渠道构建、关键人才引进等方面投入较大,极开拓线上销售模式,加强线上推广力度,提升了终端产品的市场认可度和占有率。

图:华熙生物2017-2019年各版块产品收入及增速情况

数据来源:华熙生物招股说明书及2019年年报

(二)昊海生科眼科产品带动昊海生科实现业务平稳增长。眼科产品是公司规模最大的产品体系,2019年营业收入占比达到45%,整形美容与创面护理产品和骨科产品规模相近,收入占比基本保持在20%左右,防粘连及止血产品收入占比持续收缩。从产品版块增速上看,自2017至2019年仅有眼科产品和骨科产品实现了持续的收入增长,其他版块产品均在不同年份出现负增长情况,整形美容与创面护理产品和防粘连及止血产品增速不快,但收入规模较为稳定,分别保持在3亿元和1.9亿元以上。

图:昊海生科2017-2019年各版块产品收入及增速情况

数据来源:昊海生科招股说明书及2019年年报

图:昊海生科2016-2019年各版块产品收入占比情况

数据来源:昊海生科招股说明书及2019年年报

眼科产品板块现已形成了从白内障、视光到眼表、眼底的全科产品线,以及从上游原料到下游医药级终端产品的眼科全产业链产品体系。2017至2019年眼科产品各产品线均实现了平稳增长。其中人工晶状体是收入规模最大的领域,由于公司人工晶状体材料已在在全球市场受到广泛认可该领域规模增长平稳,收入占比均保持在60%以上,但是呈现下降趋势。角膜接触镜等视光材料是规模增长最快的领域,收入占比自2017年的13%迅速增长至2019年的21%,主要受益于高透氧角膜接触镜材料在美国市场的快速增长。另一方面,由于国内白内障手术服务市场的阶段性行业整顿,部分地区医疗服务机构的白内障筛查活动减少或暂停,人工晶状体和眼科粘弹剂的使用及销售量受到一定影响,2019年的收入增速有所放缓。

图:昊海生科2017-2019年眼科产品收入及占比情况

数据来源:昊海生科招股说明书及2019年年报

2017至2019年,由于第一代玻尿酸产品“海薇”的收入减少,透明质酸填充剂领域的总体收入有所减少,但是第二代“姣兰”的成功推出有效的弥补了这一不利局面,其年度收入增速超过50%。受益于政策利好,2017年创面护理产品重组人表皮生长因子(rhEGF)“康合素”被纳入国家一类医保药品,营业收入也实现了持续且高速的增长,复合增长率达到34%,规模占比自2017年度额17%增加至2019年的32%。

图:昊海生科2017-2019年整形美容与创面护理产品收入及占比情况

数据来源:昊海生科招股说明书及2019年年报

骨科产品领域,玻璃酸钠注射液是最主要的关节腔内注射产品,收入占比均保持在68%以上且呈逐年上升趋势。两骨科产品的收入规模及增速均较为平稳,其中玻璃酸钠注射液营业收入增速更快,复合增长率达到17%,高于医用几丁糖4个百分点。

图:昊海生科2017-2019年骨科产品收入占比情况

数据来源:昊海生科招股说明书及2019年年报

(三)爱美客溶液类注射产品引领爱美客营业收入高速增长。2017至2020年,适用于颈部的注射用透明质酸钠复合溶液“嗨体”营业收入的飞速增长,自上市以来收入保持着年度复合增长率167%的高增速。受“嗨体”的带动公司溶液类注射产品收入规模四年间也实现了近10倍的高速增长,收入占比从2017年的25%增加至2020年的64%,成为公司当前最重要的产品版块。凝胶类注射产品收入规模较为平稳,近三年均保持在2.3亿元以上,但是受到溶液类注射产品的冲击,营收占比由2017年的75%缩减到了2020年的36%。

图:爱美客2017-2020年产品收入及占比情况

数据来源:爱美客招股说明书及2020年年报

图:爱美客2017-2019年各品牌收入占比情况

数据来源:爱美客招股说明书及2020年年报

结语:随着国内监管的放开以及消费者可支配收入增加,透明质酸市场在医美、眼科、骨科、食品等众多消费级产品领域的渗透率迅速提升,而消费级产品市场的高速发展也是带动整体行业发展的重要驱动力。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com