红利指数特点(红利类指数最强)

今天介绍的这个指数依旧很牛,是一个基于红利的策略类指数——中证红利质量指数(931468)

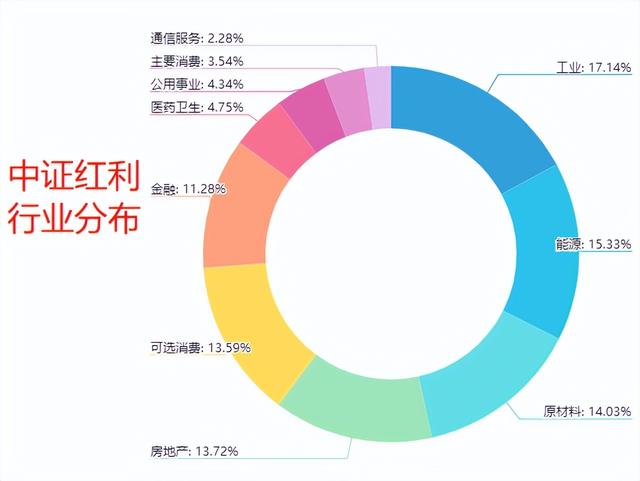

我们先来说以往常见的红利指数:上证红利,中证红利。

上面两个常见的红利指数,大家看看,主要行业都集中在金融、工业、能源、房地产、原材料等周期行业。

之所以这样,是因为中证红利和上证红利,都是以股息率排名的指数。简单的说,就是股息率从高到低排序,谁高就选谁当成分股。

所以两者的持仓风格都很相似。

而且由于他们持仓风格的原因,导致他们过往的表现一直比较一般。这是因为周期行业赶上行情好,大赚一笔,往往会高股息分红,就被纳入红利类指数。但是等周期一过,他们赚钱少了,股息率就降下来了,而且周期过了股价也会大跌。所以很多时候红利类指数的持仓股,都是在给周期股接盘……换句话说,很多周期股进入红利指数的时候,正好是他们的周期顶点。当然这句话也不是绝对,只是大家知道有这么个意思就行。

这就导致了中证红利,上证红利1是没有长牛趋势,2是这俩指数表现一直不怎么样。

但今天是说的红利质量指数,就非常牛。先看他的持仓行业:

消费和医药就占据了55%以上的成分。

信息技术和通信占据了18%。

他成分的70%以上都处在比较容易出大牛股和长牛股的行业里。

我们先看看他过往5年的表现。

秒杀沪深300。

中证红利在它面前更是啥也不是。

我们来看看他的选股规则,大家不用一五一十的看懂,能大体看明白是怎么回事儿就行。

【样本选取方法 】

1、样本空间同中证全指指数的样本空间

2、选样方法

(1)对样本空间内证券,按照过去一年日均总市值和过去一年日均成交金额分别由高到低排名,剔除任一排名后 20%的证券;

(2)选取同时满足以下条件的证券作为待选样本

➢ 过去一年现金分红总额小于净利润;

➢ 过去四年现金分红总额大于再融资总额;

➢ 过去三年连续现金分红;

➢ 最近两年平均股利支付率以及最近一年股利支付率都大于 20%;

(3)在上述待选样本中,计算以下六个财务指标由低到高的百分比排名,并将各指标百分比排名的简单加权平均值作为证券的综合得分。六个财务指标的计算公式如下:

➢ 每股净利润=过去一年净利润/最新财报总股本;

➢ 每股未分配利润=最新财报未分配利润/最新财报总股本;

➢ 盈利质量=(过去一年经营活动现金流-过去一年营业利润)/最新财报总资产;

➢ 毛利率=(过去一年营业收入-过去一年营业成本)/过去一年营业收入;➢ roe 均值-标准差=过去三年 ROE 均值-过去三年 ROE 标准差;

➢ ROE 变化=最新财报 ROE 的同比变化;

(4)选取综合得分最高的 50 只证券作为指数样本。

大家粗略的看一看,就知道这个指数,对于公司的财务质量(净利润,毛利率,roe等)有着很高都有要求。而且很重视公司过去连续分红的能力以及股利支付率

股利支付率就是,比如公司赚了100万,拿出20万分红,股利支付率就是20%。

经过这么一顿挑选,那些周期股就基本都被排除了,医药和消费就占据了上风。

如果你喜欢红利类指数,那么中证红利质量指数我觉得一定得关注。

不过这个指数只有一个场内基金159758,没有场外基金。而且场内基金成立时间不久,成交量也不大。这是他最大的问题。

此外我要提醒大家,如果你是想以吃股息为主投资指数基金,那么富国中证红利和场内的上证红利etf依旧是目前主要的选择!!因为这俩基金喜欢分红。其他的红利类基金再好,不分红也没啥用。

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com