碳化硅产业链深度解析(碳化硅行业深度研究报告)

(报告出品方/作者:国信证券,胡剑、胡慧)

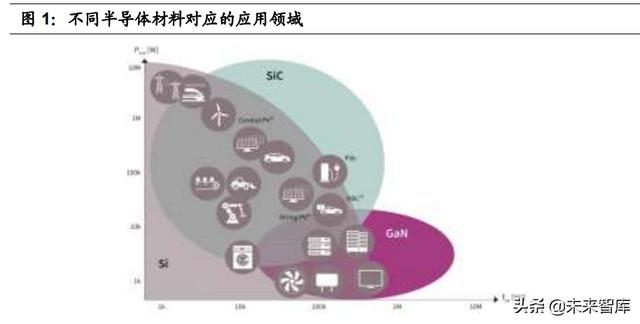

1 碳化硅:能量转换链的材料变革碳化硅(SiC)是一种由碳和硅两种元素组成的宽禁带化合物半导体材料,具 备禁带宽度大、热导率高、临界击穿场强高、电子饱和漂移速率高等特点。由 于碳化硅宽能带(~3.2eV)的物理性质,又称为宽禁带半导体。 经过几十年的发展,硅(Si)作为半导体行业的基础材料,完成了全球 95%以 上的集成电路的制造;随着电子的发展,化合物半导体如砷化镓(GaAs)、碳 化硅、氮化镓(GaN)等也逐渐渗透到下游应用中。按在下游应用中出现的先 后顺序,半导体主要的可分为三类:

一、锗、硅等半导体材料:硅拥有 1.1eV 的禁带宽度以及氧化后非常稳定的特 性,广泛应用于电力电子、光伏等领域。 二、砷化镓、锑化铟等半导体材料:砷化镓拥有 1.4eV 的禁带宽度以及比硅高 五倍的电子迁移率,主要用于手机等需要高频率的通信应用中。 三、以碳化硅、氮化镓为代表的宽禁带半导体材料:有更高饱和漂移速度和更 高的临界击穿电压等突出优点,适合大功率、高温、高频、抗辐照的应用场合。

半导材料发展至今,硅材料已经接近完美晶体。基于硅材料上器件的设计和开 发也经过了许多代的结构和工艺优化和更新,正在逐渐接近硅的物理极限。基 于硅材料的器件性能提高的潜力愈来愈小,而以氮化镓、碳化硅为代表的、半 导体具备优异的材料物理特性,为进一步提升电力电子器件的性能提供了更大 的空间。

为什么要用碳化硅?

(1)与 Si 相比,SiC 在耐高压、耐高温、高频等方面具备碾压优势,是材料 端革命性的突破。SiC 击穿场强是 Si 的 10 倍,这意味着同样电压等级的 SiC MOSFET 外延层厚度只需要 Si 的十分之一,对应漂移区阻抗大大降低;且 SiC 禁带宽度是 Si 的 3 倍,导电能力更强。同时,SiC 热导率及熔点非常高,是 Si 的 2-3 倍。此外,SiC 电子饱和速度是 Si 的 2-3 倍,能够实现 10 倍的工作 频率。

(2)与 IGBT 相比,SiC 可以同时实现高耐压、低导通电阻、高频三个特性。 在 600V 以上的应用中,对于 Si 材料来说,为了改善由于器件高压化所带来的 导通电阻增大的问题,主要使用绝缘栅极双极型晶体管(IGBT)等为代表的少 数载流子器件。IGBT 中,由于少数载流子积聚使得其在关断时存在拖尾电流, 继而产生较大的开关损耗,并伴随发热。而 SiC 是具有快速器件结构特征的多 数载流子器件,开关关断时没有拖尾电流,开关损耗减少 74%。

以 Wolfspeed 提供的碳化硅模块为例,在代替硅 IGBT 后,逆变器输出功率可 增至 2.5 倍,体积缩小 1.5 倍,功率密度为原有 3.6 倍。一方面,碳化硅模块可 减小开关损耗,改善电源效率并且简化散热系统,如散热器小型化、水冷/强制 风冷改为自然冷却;另一方面,碳化硅模块工作频率高频化,可实现外围器件(电感和电容器等)的小型化。

此外,碳化硅的加入还可使得系统整体成本下降,以 22kW 双向 OBC 为例, SiC 系统成本与 Si 相比,减少了 15%;同时能量密度是 Si 系统的 1.5 倍,通 过减少能耗每年可减少 40 美元左右的单位成本。

碳化硅材料:发挥碳化硅优势的最关键环节

根据 Si,C 原子的排列顺序不同,SiC 晶体对应结构不同,目前发现的 SiC 大 约有 200 多种晶体结构形态,其中,仅有α晶型 4H(4H-SiC)可以用来制造 功率器件。

据电阻率不同,碳化硅晶片可分为导电型和半绝缘型衬底。导电型 SiC 衬底 可通过 N 和 Al 作为掺杂剂实现 N 型和 P 型导电性,目前产品以 N 型为主(氮 气掺杂),电阻率通常低于 0.02 Ω·cm,晶体生长关注氮掺杂浓度均匀性及缺陷 控制。通过在导电型碳化硅衬底上生长碳化硅同质外延片,可制成肖特基二极 管、MOSFET 等功率器件,应用于新能源汽车,轨道交通以及大功率输电变电 等领域;与导电衬底不同,半绝缘型 SiC 衬底电阻率则需要高于 10 6Ω·cm(国 际水平 10 8 Ω·cm),晶体生长关注高纯度高电阻。通过在半绝缘衬底上生长氮 化镓外延层制得碳化硅基氮化镓(GaN on SiC)外延片,而后可进一步制成 HEMT 等微波射频器件,应用于信息通讯、无线电探测等领域。

要得到碳化硅衬底,需要先以高纯硅粉和高纯碳粉作为原材料,采用物理气相 传输法(PVT)生长出碳化硅晶锭,再经过切割、研磨、抛光、清洗等工序对 晶锭进行加工,最终得到碳化硅晶片。

具体流程如下: ① 原料合成:将高纯硅粉和高纯碳粉按一定配比混合,在 2000℃以上的高温 下反应合成碳化硅。再经过破碎、清洗等工序,制得高纯碳化硅微粉原料。 ② 晶体生长:将高纯 SiC 微粉和籽晶置于单晶生长炉两端,通过电磁感应将 原料加热至 2000℃以上形成蒸汽,蒸汽上升到达温度较低的籽晶处结晶形成碳 化硅晶锭。 ③ 晶锭加工:用 X 射线单晶定向仪对晶锭定向,磨平、滚磨加工成标准尺寸。 ④ 晶体切割:使用切割设备,将碳化硅晶体切割成厚度不超过 1mm 薄片。 ⑤ 晶片研磨:通过金刚石研磨液将晶片研磨到所需的平整度和粗糙度。 ⑥ 晶片抛光:通过机械抛光和化学机械抛光得到表面无损伤的碳化硅抛光片。 ⑦ 晶片检测:检测碳化硅晶片的微管密度、结晶质量、表面粗糙度、电阻率、 翘曲度、弯曲度、厚度变化、表面划痕等各项参数指标,据此判定质量等级。 ⑧ 晶片清洗:以清洗药剂和纯水对碳化硅抛光片进行处理。

SiC 长晶环节制造成本高且工艺难度大,其晶体生长效率极其缓慢,生长速度 仅为 0.2-0.3mm/h;且在生长过程中升温降温速度缓慢,因此,一个炉子一周 仅能长 2cm 厚的碳化硅晶棒。此外,由于碳化硅硬度大,切割过程中易碎,切 割良率低。

碳化硅外延工艺是提高碳化硅器件性能及可靠性的关键。碳化硅外延是指在衬 底的上表面生长一层与衬底同质的单晶材料 4H-SiC。目前标准化工艺是使用 4° 斜切的 4H-SiC 单晶衬底,采用台阶控制生长技术,通过 CVD 进行沉积。外延 层可减小晶体生长和加工中引入的缺陷带来的影响,使碳化硅表面晶格排列整 齐,形貌较衬底大幅优化。在此基础上制造的功率器件,器件性能和可靠性将 显著提升。因此,生长出合适厚度、高晶体质量和均匀掺杂浓度的外延层至为 关键。

碳化硅器件:电能转换的载体

功率器件作为电路中电压、电流、频率、开关等物理状态改变的载体,从 20 世 纪 50 年代开始广泛应用于电子电力设备中,以实现对电能的管理。其产品包括 分立器件(二极管、三极管、晶闸管、MOSFET、IGBT 等)、功率模组。随着 应用终端功能多样化,电子架构复杂程度提升。相应地,工作电流电压提升, 而整体功耗要求在稳步下降。此时,硅基器件物理极限无法满足应用要求,碳 化硅器件作为功率器件材料端的技术迭代产品出现。

目前碳化硅功率器件主要分为肖特基二极管(SBD)、MOSFET 以及模块:SiC SBD,是利用金属与半导体接触形成的金属-半导体结原理制造的低功耗、超 高速的分立器件,器件电压可达 1200V 以上(Si SBD 最高耐压为 200V 左右), 能够大幅减小反向恢复损耗。SiC MOSFET 分为平面式 MOSFET 和沟槽式 MOSFET 两种类型,可用于满足高耐压和低导通电阻的应用需求。目前,大部 分车规级 SiC MOSFET 以平面型为主。SiC 功率模块是搭载了 SiC MOSFET 和 SiC SBD 的器件形式,可满足高压下器件匹配、系统效率及可靠性的要求。

SiC 器件主要装载于电力电子设备中以实现电能转换。以逆变器为例,通过 SiC MOSFET 可实现交流电与直流电的转换。在本过程中主要分为两个部分:第一 步:利用 MOSFET 实现开关不停切换,使得电流方向不断正负变换,将直流电 变为方形交流电。第二步:通过引入比较器控制 MOSFET 开关。而后通过电感 平滑电流曲线,电容平滑电压曲线,最终使得方形交流电平滑为正弦交流电输 出使用。

以新能源汽车为例,SiC 功率器件主要应用于逆变器、DC/DC 转换器、电机驱 动器和车载充电器(OBC)等核心电控领域,以完成高效的电能转换。在电动车 传动系统中,主逆变器的功能是将电池输出的 12V 直流电电转换为驱动电机用 的 220V 三相交流电以驱动车辆行驶。通过使用 SiC MOSFET,马达的损耗可 大幅减小,马达、平滑电容、线圈等部件可实现小型化,最终达到逆变器效率 提升,电池续航时间延长的应用目标。

耐压性能优异的 SiC MOSFET 在 800V 电池的高压机型中最适合使用。在 DC/DC 转换器中则是通过 SiC MOSFET 等功率器件将高压电池电压转换为低 电压,为动力转向系统、空调以及其他辅助设备提供所需的电力。车载充电器 (OBC)是内置在车辆中用于实现交流电网向高压电池再充电的 AC/DC 转换器。 目前,为了缩短充电时间,快速充电电压趋于变高,适合高压快速充电场景的 SiC MOSFET 被大量选用。

碳化硅壁垒:长晶、外延及器件

碳化硅技术难点主要集中在长晶、外延、器件可靠性及验证上。根据 Wolfspeed 介绍,碳化硅衬底从样品到稳定批量供货大约需要 5 年时间;叠加车规级器件 长验证周期,碳化硅市场的进入壁垒相对较高。

一、长晶工艺涉及四大难点

由于晶体生长速率慢、制备技术难度较大,大尺寸、高品质碳化硅衬底生产成 本较高,进入的技术壁垒相对较高。具体涉及四大难点: (1)用于长晶的高纯 SiC 粉料制备难; (2)长晶慢且特定晶型生长难度大。在 200 多种不同晶型碳化硅单晶中生长出特定的 4H-SiC 晶型难度大。由于 PVT(物理气相传输)的方法生长过程中 高温段无法监测,如何通过控制炉子的温度场、气流、生长面间距等工艺参数 得到特定的 4H-SiC 晶型是最大难点; (3)单晶生长炉是 SiC 单晶生长的核心设备,通常需要厂商基于生长经验的积 累在发展材料的过程中不断进行改造、调试和优化; (4)碳化硅硬度与金刚石接近,切割难度大,切割过程需保证稳定获得低翘曲 度的晶片,还需在研磨和抛光工艺中控制晶片的平整度。(报告来源:未来智库)

二、外延工艺涉及三大难点

与硅功率器件工艺不同,其器件加工过程需采用高温离子注入、高温氧化以及 高温退火等高温工艺。由于碳化硅功率器件必须在单晶衬底上的高质量外延层 制造,且外延参数因器件应用场景而各不相同,因此,外延层工艺挑战较大。 (1)应用于高压的外延层难度大。低压 600V,需要外延的厚度约为 6μm 左右; 中压 1200-1700V,厚度为 10-15μm;高压 10kV 以上,需要 100μm 以上;外 延厚度增加,材料的缺陷控制难度加大。 (2)碳化硅缺陷种类多,控制难度大。在碳化硅中,外延缺陷将影响器件的可 靠性。致命性缺陷会对所有类型器件击穿电压造成巨大影响,最终使得器件良 率提升难度大。 (3)掺杂浓度控制难度大。掺杂浓度决定了器件的电子传输性能,在高压领域, 由于外延层增厚掺杂浓度均匀性难控制。

三、器件工艺及客户验证涉及七大难点

碳化硅器件壁垒主要来源于加工工艺及器件应用方面: (1)光刻对准难:相较于传统硅片,双面抛光的碳化硅晶圆是透明的,稳定的 光刻对准工艺是一个难点。 (2)离子注入和退火激活工艺:制备器件时掺杂需要高能离子注入;退火温度 高达1600℃,在此温度下要达到高的离子激活率和相对准确的 P区形状难度大。 (3)栅氧可靠性:在热氧化工艺中多余的碳原子析出形成表面态,影响 MOSFET 栅氧质量。 (4)功率模块难度大:高温、高功率密度封装的工艺及材料难度大。

(5)工艺设备:基本上被国外公司所垄断,高温离子注入设备、超高温退火设 备和高质量氧化层生长设备等基本需要进口。 (6)车规级半导体要求高:①环境要求,汽车行驶的外部温差较大,要求芯片 可承受温度区间为-40℃~150℃,同时需抗湿度、抗腐蚀。②可靠性要求,整车 设计寿命通常在 15 年及以上,车规级半导体需做到零失效。③供货周期要求, 需要覆盖整车的全生命周期,供应链可追溯。 (7)客户验证:车规级器件认证周期和供货周期长,通常要求其产品拥有一定 规模的上车数据,国产厂商缺乏应用及试验平台,在车规级半导体正常供给的 状态下较难寻得突破。

碳化硅发展趋势:衬底大尺寸化,切割高效化、器件模块化

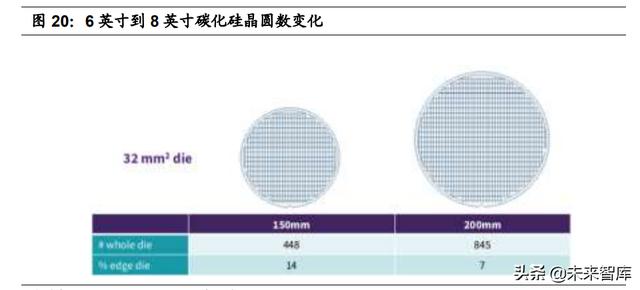

大尺寸化是碳化硅衬底制备技术的重要发展方向。为提高生产效率并降低成本, 衬底尺寸越大,单位衬底可制造的芯片数量越多,边缘的浪费越小,单位芯片 成本越低。碳化硅晶圆从 6 英寸到 8 英寸,芯片数量由 488 增至 845 个(单位 面积:32mm2),边缘浪费由 14%减至 7%。目前,碳化硅衬底主流尺寸为 4-6 英寸,8 英寸衬底仅有 Wolfspeed、II-VI 公司和意法半导体 ST 等少数几家研制 成功,其中,Wolfspeed 是首家掌握 8 英寸量产技术并建设对应晶圆厂的公司。

衬底切割良率提高是降低成本的重要课题。目前常用的线切割工艺通常会损耗 75%的原材料,英飞凌使用的一种冷切割技术可使得原材料损耗减至 50%。该 工艺源于英飞凌收购的公司 Siltectra。这种冷切割(Cold Split)技术可高效处 理晶体材料,最大限度减少材料损耗,使单片晶圆产出的芯片数量翻倍,从而 有效降低 SiC 成本。

碳化硅器件模块化是高可靠性应用的选择。碳化硅模块可以简化电路布局及组 装,同时避免了电路中元件的相互干扰,在高压应用中使得其可靠性增加,还 可最大限度地减少人工和系统组件的成本,是功率密度最大化的最优选择。

从 CREE 到 Wolfspeed:碳化硅龙头的转型之路

Wolfspeed 总部位于美国,是引领碳化硅(SiC)和氮化镓(GaN)技术的 IDM 半导体公司,致力于为高功率和射频(RF)应用提供高效绿色的解决方案。公 司产品围绕 SiC 和 GaN 布局,包括 SiC 和 GaN 材料、功率器件、射频器件等, 针对新能源汽车、快速充电、可再生能源及储能、通讯、航空航天和国防等领 域的应用需求。作为碳化硅的全球领导者,Wolfspeed 在碳化硅衬底市占率超 60%,是全球最大的 SiC 材料供应商。经历了长达四年的业务结构调整,2021 年,公司从 Cree 更名为 Wolfspeed,以新名称于纽约证券交易所上市(代码 “WOLF”),转型为碳化硅半导体公司。

Wolfspeed (原 CREE) 经历了从 LED 到碳化硅龙头的业务转变。公司成立于 1987 年,其早期的技术来自于卡罗来纳州立大学(NCSU)。公司的发展大致 经历了三个阶段:

第一阶段:技术积累期(1990s-2000s):公司以碳化硅技术起家,基于碳化硅 的光电性质,试图在 LED、功率及射频器件领域寻找适合 SiC 的产品进行布局, 在 LED 和碳化硅基器件产品上创造了多个业界第一。

第二阶段:LED 时期(2003-2015):从 2003 年公司发布全球最亮的白光 LED 开始,公司不断在 LED 技术方面取得突破。通过收购多家 LED 企业,公司建 立了 LED 制造、渠道及产品的完整布局,在 2013 年成为全球仅次于日亚化学 的 LED 巨头。

第三阶段:碳化硅时期(2016-至今):公司早期碳化硅器件主要服务于军用领 域,2015 年,随着 LED 业务壮大,公司一度计划将功率及射频器件业务 (Wolfspeed)拆出。在 WolfspeedIPO 失败,向英飞凌出售失败以及 LED 业 务下滑等多因素影响下,2017 年公司重启 Wolfspeed 功率及射频业务。随着业 务加速,2018 年公司收购英飞凌射频业务,随后将 LED 及照明业务剥离,2021 年更名为 Wolfspeed,彻底转型为基于碳化硅的半导体公司。

Wolfspeed 是全球首家突破 8 英寸碳化硅量产技术的公司。与硅基半导体器件 不同,碳化硅产业链价值量集中于上游且进入壁垒最高,产能缺口最大。由于 碳化硅晶棒生长速度慢且难度大,其器件制造成本中衬底成本占比近 46%,外 延成本占比近 23%。因此,在衬底环节拥有最先进技术及产能的公司将拥有产 业链话语权。目前,全球头部厂商产能集中于 6 英寸及以下晶圆,公司是首家 在 8 英寸碳化硅晶圆量产技术上实现突破的公司,并建设了全球首家 8 英寸碳 化硅晶圆厂。

从分立器件、芯片到模组,公司拥有全面的 SiC 功率器件布局。随着电动车、 工业及新能源应用等领域电能功耗提升,在高效低损耗的需求驱动下,碳化硅 功率器件渗透率不断增加。公司从碳化硅芯片到分立器件及模组全面布局,技 术领先。针对汽车、工业及能源客户的不同需求,公司提供碳化硅分立器件及 模组产品;分立器件主要针对相对低损耗的应用,模组则针对高功率的应用。 此外,基于模组、汽车 OEM 及 Tier1 厂商的高功率及定制化应用需求,公司亦 提供碳化硅芯片及整体电源解决方案。

从雷达到 5G 应用,公司拥有全面的 RF 解决方案。早在 2001 年,公司就推出 了横向扩散金属氧化物半导体(LDMOS)、GaN on SiC 高电子迁移率晶体管 (HEMT)和单片微波集成电路(MMIC)等一系列射频产品。其中,SiC 基 GaN 的 RF 器件主要为军用及政府项目服务,应用于航空航天、军用雷达等高 频率高功率的特殊场景。随着商用雷达市场扩大,5G 通信渗透加速,其 RF 器 件业务加速发展。目前,公司已掌握商用和军用航空、空中交通管制、天气服 务、飞行器到卫星的通信、太空探索等领域的无线通信和雷达系统的核心技术, 可提供 SiC 基 GaN HEMT 分立器件及芯片、MMIC 和 LDMOS 器件。

纵观公司发展历程,从聚焦 LED 到聚焦碳化硅半导体应用的业务转型背后依旧 是对 SiC 及 GaN 材料及其器件应用进行的不断探索。因此,经过多年发展,公 司不仅在器件端打造了设计、制造、封测及销售的 IDM 模式,亦在衬底、外延 环节自主生产,成为了全球最大的碳化硅衬底供应商,整体形成了从材料到器 件的 IDM 全产业链模式。

Wolfspeed:转型影响短期盈利,成长性带来市值新高

从 LED 转型到 SiC,业务调整期影响整体短期盈利能力。早期,公司随着 LED 业务加速发展,叠加照明产品布局加速,整体收入不断增加,在 FY2014 年达 到顶峰,成为全球第二大 LED 龙头公司,随着 FY2015-2016 照明及 LED 业务 连续下滑,公司业绩大幅下跌。FY2017 公司转型,业务重心转移至 SiC 为中心的半导体业务,Wolfspeed 重启,研发投入持续增加,成就了公司在技术端 的先发优势。经历收购英飞凌,剥离占公司三分之二的照明及 LED 业务,公司 营收体量减小。但随着照明及 LED 的剥离,从 FY2019 可以看到明显的毛利率 有所增加,随后 SiC 的扩产叠加疫情影响开工率,毛利率再度下滑。

Wolfspeed(功率及射频业务)营收持续增长。公司在功率及射频业务端多年基 本保持持续增长,自 Wolfspeed 业务重启,FY2017-FY2021 Wolfspeed 营收 以 24%复合增速快速增加,并于 FY2019 实现营收超 5 亿美元;近两年受疫情 等多方因素影响,营收增速放缓,但整体增长趋势不变。得益于新能源汽车高 增长,FY2022 Q1 公司收入 1.57 亿美元,同比增加 35.6%,环比增加 7.4%, 实现连续 5 个季度增长。相比 LED、照明业务,功率及射频业务毛利率持续保 持较好水平,近两年受扩产影响,短期下降至 30%左右。未来,随着资本开支 减少,毛利率将稳步提升。

资本开支峰值已过,盈利能力逐步改善。在业务调整及产能扩建的影响下,公 司盈利能力尚未体现。根据公司计划,FY2021 资本开支已达峰值,随后将逐 年回落,同时自由现金流将逐步改善。此外,在 8 英寸的产能爬坡过程中,前 期的成本会抵消 8 英寸大直径的好处。随着产量提高、周转变快,预计 FY2024毛利率能够达到 50%(目前 30%左右)。同时,8 英寸晶圆将使得器件工艺可 向更多的晶圆代工厂转移,叠加成本优势,将催化碳化硅市场加速爆发。

公司预计未来两年公司营收将进入加速期,过去的 FY2021 资本开支已达最高 点,公司转型基本完成;随着 Design-in 及 LTA 数量不断增加,公司预计 FY2022 将步入业绩拐点,亏损将逐渐收窄。在新能源汽车、充电设施、5G、工业及能 源等领域驱动下,预计公司 FY2024 营收将达 15 亿美元。

新能源汽车需求旺盛,公司市值创历史新高。公司近几年由于业务调整,整体 盈利表现不佳;但由于其业务剥离战略和在碳化硅领域的绝对龙头地位得到市 场认可,市值呈逐步上升态势。2020 年下半年,随着新能源汽车渗透率提升, 光伏等新能源应用需求不断增长,公司市值快速拉升;2021 年 10 月 4 日,在 经过了长达四年的转型后,Wolfspeed 在美国纽交所上市(代码“WOLF”), 市值再创历史新高。

由 Wolfspeed 看碳化硅市场的竞与合

当前,Wolfspeed 的发展喜忧参半。在材料端,由于当前碳化硅产能有限且渗 透率较低,产业链倾向通过合作优化资源配置;因此,拥有产能及先进技术的 Wolfspeed 赢得了大量的材料订单。然而,ST 意法半导体、罗姆、II-VI 等均对 6-8 英寸产能进行扩产布局,未来达产后将与 Wolfspeed 形成竞争。在器件端, 相比传统功率半导体公司拥有良好的客户基础和更完整的产品布局,Wolfspeed 产品及客户还需进一步拓展;最终,Wolfspeed 要实现龙头的进击,还面临巨 大的挑战。

Wolfspeed 目前优势: (1)材料端产能及市占率全球第一,已获 13 亿美元材料供应长期协议。随着 8 英寸晶圆厂投产,该产线预计 FY2022 实现小批量出货,FY2024 达产,届时 公司碳化硅产能将从目前 16.7 万平方英尺增加至 24.2 万平方英尺。随着公司 8 寸晶圆厂。目前,Wolfspeed 衬底市占率约 62%,第二位 II-VI 市占率仅 14%, 公司衬底端的优势巨大,并将在未来几年内保持绝对领先。随着下游需求起量, 多家器件龙头提前锁定产能,Infineon、ST、On Semi 等中游企业纷纷与公司 签订长期供货协议,以保证 SiC 衬底供给。目前,Wolfspeed 已经在多个行业 达成了总额超过 13 亿美元的材料供应长期协议。

(2)碳化硅功率器件加快发展,Design-in 对应增量近 29 亿美元。汽车产品 从 Design-in 到批量供货需要 3-4 年,车型的生产周期一般是 4-10 年。假设 2025 年至 2030 年为电动汽车爆发的时间,碳化硅 Design-in 的黄金时间约为 2021 年至 2026 年。Wolfspeed 碳化硅器件当前 Pipeline 为 180 亿美元,汽车应用 占比超 70%。FY2021,已有 1 千多家选择 Wolfspeed 碳化硅器件作为应用方 案,预估价值近 29 亿美元,2021Q4,公司 design-in 超过了 10 亿美元,其中, 汽车客户占据三分之二。

基于公司的良好发展势头,Wolfspeed 认为汽车、工业及能源应用和 RF 将成 为公司主要发力方向。公司 pipeline 从 FY2020 到 FY2022 增加了两倍,其中, 随着汽车 OEM 对逆变器需求的增加,汽车以 75%的复合增速增加;在车载充 电、云服务器电源供应、HVAC、电机控制及可再生能源的应用需求下,工业级 能源应用以 65%增速增加;RF 应用受限于国际贸易政策等影响,主要在商用 雷达和军事通信上有所拓展,对应 10%年复合增速。

相应地,Wolfspeed 认为 2026 年公司在器件端可发展的市场空间将由 43 亿美 元增加至 89 亿美元,其中汽车器件占据 50%,年复合增速接近 30%。在材料 端,预计供不应求将持续几年,随着市场逐渐向 8 英寸晶圆转移,材料成本将 下降,催化碳化硅市场加速渗透,Wolfspeed 在材料端可发展的市场空间将由 2022 年 7 亿美元增加至 2026 年 17 亿美元。

Wolfspeed 未来挑战: (1)13 亿美元 LTA 涉及的合作对象扩产持续,衬底端长期保持 60%市占率难 度大。Wolfspeed 与 ST、英飞凌、安森美和 X-fab 等公司达成的超过 13 亿美 元的长期协议(LTA)可持续性不强。当下,由于产能有限,各家迫切需要确保 供应,合同的利润非常可观。然而,随着 GT Advanced(GTA)向英飞凌供货、 Global Wafers 向安森美提供 SiC 晶体(包括 200mm),ST 收购 Norstel 后宣 布扩产;预计 2023-2024 年各家公司扩产到位后,对外部材料供应的需求将减 小;届时,Wolfspeed 市场份额必将受到挤压。

(2)碳化硅器件汽车应用目前拓展顺利,然而长期市占率承压。在电动汽车, 尤其是 800V 架构应用中,Wolfspeed 与通用和蔚来(通过 Delphi/BGW)、奥 迪/大众和宝马(均通过 ABB)已建立合作,市场拓展顺利。然而,相比英飞凌 和 ST 等功率器件龙头,Wolfspeed 无法提供 MCU/分立器件等其他配套产品, 同时在模块上的数据积累相对有限,最终 Wolfspeed 只能先立足于芯片或分立 器件的销售。随着市场成熟,模块成为主流,Wolfspeed 发展面临受限风险。

当前,在市场竞争与合作中,Wolfspeed 面临不小的挑战:公司盈利能力对 8 寸晶圆扩产进度依赖性较高,而待 ST、英飞凌、安森美等合作者扩产后,衬底 端利润将受挤压;此外,器件业务布局集中宇碳化硅,而公司在碳化硅模块有 限的竞争力将使得大部分盈利终来源于裸芯片及衬底销售,市场份额长期承压。(报告来源:未来智库)

新能源时代开启,碳化硅加速渗透

碳化硅功率器件早在 20 年前已推出,受制于成本及下游扩产意愿不足,碳化硅 产业化推进缓慢。2018 年,特斯拉作为全球第一的造车新势力率先使用全碳化 硅方案后,碳化硅器件才开始成为市场发展热点。

未来 5 年,汽车将成为碳化硅市场的主要驱动力。当前,全球新能源汽车市场正 在加速发展,2021 年前三季度,中国新能源汽车销量达 215.7 万辆,欧洲新能源 汽车销量达 158.9 万辆,美国新能源汽车销量达 42.4 万辆,预计全球 2021 年新 能源汽车销量有望突破 600 万辆。

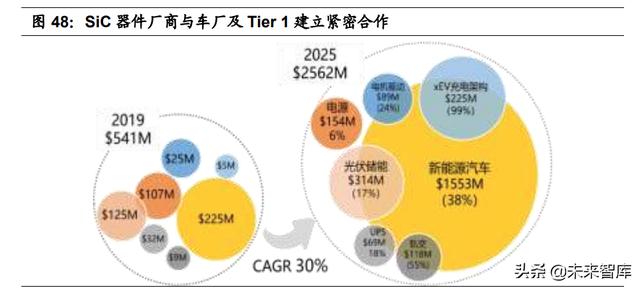

根据 Yolé预测,SiC 器件市场将从 2019 年 5 亿美元增至 2025 年 25 亿美元以 上,复合增速达 30%。其中,新能源汽车将从 2019 年 2.25 亿增至 2025 年 15 亿美元,复合增速 38%,占整个市场 60%。相应地,充电设施市场将快速发展, 增速高达 90%。除汽车外,第二大应用光伏市场将从 2019 年 2.25 亿美元增加 至 2025 年 3.14 亿美元,复合增速为 17%。此外,轨道交通和电机驱动等领域 也将快速增加。

随着新能源汽车不断渗透,TrendForce 预计 2025 年全球系能源汽车市场对导 电碳化硅衬底需求可达 169 万片(按 6 英寸计算)。其中,81%将用于主逆变 器,15%应用于 OBC,4%应用于 DC-DC。

产业链价值量倒挂,产业垂直整合加速

碳化硅产业链结构与硅基功率半导体类似,主要包含衬底、外延、器件及模块 和应用等环节。然而。其成本分布与硅基半导体器件不同:硅基功率半导体晶 圆制造成本占 50%,而碳化硅由于晶棒生长速度慢且技术难度大,产业链成本 集中于上游,价值量倒挂。SiC 衬底成本占比 46%,外延的成本占比 23%,这 两大工序占器件制造成本约 70%。因此,衬底供应商掌握了碳化硅产业链的核 心话语权。

收购与扩产并行,上下游厂商不断向 IDM 模式发展。目前,全球龙头企业 Wolfspeed、Rohm、ST 都已形成了 SiC 衬底-外延-器件-模块垂直供应的体系, 而 Infineon、Bosch、On Semi 等厂商则不断进行并购,拓展在上游原材料的 布局。Rohm 收购 Si Crystal,布局 SiC 衬底;II-VI 收购 Ascatron AB 和 INNOViON Corporation 建 立 SiC 垂 直 集 成 平 台 , 同 时 计 划 建 立 射 频 GaN-on-SiC 技术平台;ST 收购 Norstel,上游延伸至 SiC 衬底。在此基础上, 各家开始大规模扩产,Wolfspeed 在 2024 年前产能扩充 30 倍;Rohm 在 2024 年前产能扩充 16 倍;II-VI 计划产能扩充 5-10 倍。目前,Wolfspeed、Infineon、 Rohm、ST、X-Fab 等大厂均已实现 6 英寸产线量产。

与终端合作向下延伸,持续加强产业链话语权。Wolfspeed、Rohm、Infineon、 ST 等一方面向上游延伸,确保供应链稳定;另一方面,通过与终端应用企业合 作,攻克市场验证壁垒,重点锁定车规级应用。例如特斯拉采用 ST 的 SiC 功 率器件;德国大陆集团子公司 Vitesco Technologies 将为现代汽车提供 800V 碳化硅逆变器;Wolfspeed 和 Infineon 分别与大众汽车合作,成为其 FAST 项 目 SiC 合作伙伴。

市场玩家多样化,竞争格局复杂。随着碳化硅用于纯电动车趋势日益明确,该 市场成为了多方厂商的必争之地。传统功率半导体厂商是碳化硅器件的最早参 与者,但由于下游需求启动慢,业务空间尚未打开。其次是 LED 等化合物半导 体公司,由于 LED 材料与 SiC 均为化合物半导体,在生长等制造工艺上有相似 性,资金壁垒相对低,碳化硅成为了公司第二增长曲线的最佳选择。此外,随 着传统车企及 Tier 1 在汽车电动化方面达成共识,厂商们纷纷加入碳化硅市场。

电动汽车 800V 架构——碳化硅上车的催化剂

快充需求增加,电动汽车向 800V 架构过渡,碳化硅将被大规模应用于 OBC。当 前,电动车在续航里程方面仍面临着补能焦虑的问题。为提升汽车充电效率,800V 高压平台方案应运而生。在此技术方案下,高电压对功率器件提出更高要求,碳化 硅在该应用上优势明显。以 22kW 800V 双向 OBC 为例,从 Si 设计转到 SiC 设计, 功率器件和栅极驱动的数量都减少 30%以上,开关频率提高一倍以上,降低了功 率转换系统的组件尺寸、重量和成本,同时提高了运行效率。

车厂纷纷选用 800V 架构,推动碳化硅上车进程。比亚迪 e 平台 3.0、现代 E-GMP、 奔驰 EVA 等都已宣布 800V 高压平台应用;预计在未来三年内,基于 800V 架 构的新能源汽车将陆续量产。目前,碳化硅在 OBC、DC/DC 上已有多家车企 应用,而在主逆变器中量产车企极少。800V 架构的引入将促进碳化硅器件的渗 透,增加市场对其可靠性的验证,为其在主逆变器的应用作铺垫。

下游需求起量初期,国产进入市场正当时

2018 年,特斯拉率先使用全碳化硅方案后,碳化硅器件才开始成为市场发展热 点。此前,受制于多方面因素,全球碳化硅器件产业化推进速度慢:一方面, 由于车规级功率器件验证周期长且成本较高,产品推广有限;另一方面,除中 国率先进入新能源车领域,传统汽车大国由于在燃油机、零部件等领域存在巨 大优势而发展电动车意愿不足,因此全球碳化硅厂商起步时间早但始终未在下 游市场中形成规模优势。

不同于全球产业,我国在如新能源汽车、光伏等碳化硅应用的主要市场均有一 定先发优势,市场规模占比大,需求率先启动,在此基础上,我国碳化硅产业 发展动力足。此时,恰逢国产替代黄金期,产品验证壁垒及周期相对降低,制 造业升级带来电动化的内生增量空间,使得我国碳化硅器件加速发展。此外, 我国碳化硅产业上游扩产与器件研发同步进行,相比全球产业的前期渗透,初 创期大大缩短。

此外,受《瓦森纳协定》的出口管制影响,用于有源相控阵雷达、毫米波通信 设备等军事装备的半绝缘碳化硅衬底国产化成为刚需。《瓦森纳协定》,是一项 由 42 个国家签署,管制传统武器及军商两用货品出口的条约。2008 年修订后, 该协定限制了半绝缘碳化硅衬底等材料向中国等部分国家进行出口。此外,根 据美国商务部工业与安全局(BIS)出口管制清单,碳化硅晶片为限制出口产品, 碳化硅衬底国产化具有必要性。

量产技术参差不齐,国产衬底初露头角

目前,我国宣布投资的碳化硅项目超百个,形成了产业过热的表象。然而经过 对碳化硅项目逐一梳理及动态跟踪,我们发现实际情况为:项目签约多动工少, 实际投资额远低于宣布投资额,研发多量产少,先进 6 英寸及以上量产比例低, 碳化硅器件集中于低端的二极管产品上。

纵观我国碳化硅产业链,参与公司主要可分为几大类:以三安光电为代表的化 合物半导体公司,华润微为代表的功率器件制造公司,斯达半导为代表的功率 器件设计公司,中电科及中科钢研两大体系,天科合达、山东天岳、泰科天润 等碳化硅公司,以及中车时代电气、比亚迪、华为等终端厂商。

国内衬底企业初露头角,器件企业仍属早期。2020 年全球半导体 SiC 晶片市场 中,Wolfspeed 出货量占据全球 60%,从细分市场看,2020 年半绝缘衬底中国 企业发展较快,国内头部企业市占率逐步提升,山东天岳市占率从 2019 年 18% 提升至 2020 年 30%。然而在器件端,目前意法半导体一家独大,前几位均为 国外公司,国内公司尚未形成一定市占率。

未来,我国碳化硅产业将呈现两极分化:龙头企业进入终端供应链借由中国市 场优势快速进击,获得一定市场份额,强者恒强;低端产品以及落后产能公司 进入激烈价格战竞争期,大部分出清或被收购;正在发展的产学研机构在多方 支持下持续推进,有望成为下一轮增长期的有力竞争者。

5 国内上游衬底及功率器件龙头成长性高国内目前处于初创期,下游市场起速才开始,该阶段投资逻辑落脚于企业中长 期的发展能力,即技术研发、量产能力。衬底端,需关注 6 英寸量产及产品良 率的进展。器件端,考虑新能源汽车 2024-2025 迎来增长高峰,其验证时间至 少两到三年,品牌后期更换器件可能性不大,目前聚焦车规级产品的公司需进 入送样验证阶段;若尚未进入该阶段,则需关注是否有可能进入电驱整机零件 的供应链。对于工控、光伏等应用市场,由于相对利润空间小,则需考虑产品 上量、良率等与生产成本强相关的环节。此外,对于设计企业还需关注其产能 保证的情况。

山东天岳 :公司是国内领先的碳化硅衬底生产商,主要产品包括半绝缘型和导电型碳化硅 衬底。目前,公司主要销售为半绝缘型碳化硅衬底产品,用于通信和微波射频 等领域。在国外部分发达国家对我国实行技术封锁和产品禁运的背景下,公司 半绝缘型碳化硅衬底产品在国内通信射频器件厂商中拓展迅速。截至 2020 年, 公司产能为 48,064 片(主要为半绝缘型),对应月平均拥有长晶炉 432 台。未 来,公司计划投资 25 亿元(包括募集资金 20 亿元)在上海建设碳化硅半导体 材料项目,在满足半绝缘衬底需求的基础上重点发展导电型碳化硅衬底。项目 计划于 2026 年达产,届时将新增导电型碳化硅衬底材料产能 30 万片/年(兼容 半绝缘型碳化硅衬底材料),;对应投入用于晶体生长的长晶炉 800 台;占全球 导电型衬底产出量 15%左右。

凤凰光学 :凤凰光学发布公告并购中国电科旗下半导体外延材料厂商普兴电子、国盛电子, 通过将原有光学产品、智能控制器产品和锂电芯产品业务出售,同时将半导体 外延材料业务重组注入上市公司,凤凰光学将从光学制造转型升级为半导体材 料公司。目前,国盛电子掌握 8 英寸硅外延工艺和技术,以 8 英寸硅外延材料 核心制造技术打破了发达国家的技术垄断与壁垒,产品能够满足 0.09-0.18μm 功率器件及集成电路芯片需求;普兴电子则在国内率先稳定量产 8 英寸硅外延 材料,碳化硅外延材料已经成功实现量产,填补了国内硅和碳化硅外延材料的 技术及产业化空白。经过本次并购后,凤凰光学将拥有国内最大的硅片外延片 产能,未来有望成为国内碳化硅外延片主要生产商。

比亚迪半导体: 比亚迪半导体是比亚迪子公司,是中国最大的车规级 IGBT 厂商。公司主要业 务覆盖功率半导体、智能控制 IC、智能传感器及光电半导体的研发、生产及销 售,以 IDM 模式,拥有包含芯片设计、晶圆制造、封装测试和下游应用在内的 一体化经营全产业链。公司 2019 年在中国新能源乘用车电机驱动控制器用 IGBT 模块厂商中排名第二,仅次于英飞凌,市占率 19%,2020 年在该领域保 持全球厂商排名第二、国内厂商排名第一的领先地位。在 SiC 器件领域,公司 已实现 SiC 模块在新能源汽车高端车型电机驱动控制器中的规模化应用,也是 全球首家、国内唯一实现 SiC 三相全桥模块在电机驱动控制器中大批量装车的 功率半导体供应商,比亚迪旗舰车型汉 EV 是国内首款批量搭载 SiC 模块的车 型,通过碳化硅功率模块使得电驱性能提升,该车型百公里加速最快可达 3.9s。 目前比亚迪车规级碳化硅模块电压主要为 1200V,电流等级覆盖 400A- 950A; 自有 SiC 产线(宁波半导体)正在建设中,预计 3 年后实现月产 SiC 晶圆 1 万 片,5 年后实现月产 SiC 晶圆 2 万片。

斯达半导: 斯达半导自成立以来长期致力于 IGBT、快恢复二极管、SiC 等功率芯片的设计 和工艺以及 IGBT、SiC 等功率模块的设计、制造和测试。根据 HIS Markit 的数 据,2019 年公司在全球 IGBT 模块市场排名第七,市占率 2.5%。2021 年上半 年,公司用于新能源汽车主控制器的车规级 IGBT 模块和车规级 SiC 模块配套 超过 20 万辆新能源汽车,车规级 SiC 模块已获得国内外多家车企和 Tier1 客户 的项目定点,部分项目已经拿到了正式订单,但 SiC 芯片仍依赖进口。目前, 公司已投资约 2.29 亿元建设全碳化硅功率模组产业化项目,预计项目 2023 年 建成后将实现年产 8 万颗车规级全碳化硅功率模组。此外,公司募集资金 15亿用于开展 SiC 芯片的研发和产业化,预计将形成年产 6 万片 6 英寸 SiC 芯片 生产能力。

中车时代电气: 中车时代电气是中国中车旗下股份制企业,是全球为数不多的同时掌握 IGBT、 SiC、大功率晶闸管及 IGCT 器件及其组件技术,并且集器件开发、生产与应用 于一体的 IDM 模式企业。公司建有 6 英寸双极器件、8 英寸 IGBT 和 6 英寸碳 化硅的产业化基地,拥有芯片、模块、组件及应用的全套自主技术。目前,公 司功率器件产品要应用于电网、轨道交通、新能源汽车、光伏逆变器等领域, 大功率晶闸管设计电压覆盖 600V-8500V,IGBT 已覆盖 750V- 6500V,SiC 器 件(包括 SiC SBD、SiC MOSFET 及 SiC 模块)已覆盖 650V-1700V,700V、 3300V 混合 SiC 牵引变流器以及 3300V 全 SiC 牵引变流器已开始在轨道交通 领域应用。

三安光电 :三安光电主要通过子公司三安集成进行微波射频、高功率电力电子、光通讯等 领域的化合物半导体制造。此外,子公司湖南三安半导体的碳化硅半导体产业 化项目将打造碳化硅衬底材料、外延生长以及芯片制造的 IDM 模式。该项目总 投资金额约 160 亿元,项目已点火投产,预计项目达产后,公司碳化硅功率器 件产能将从 2.4 万片/年提升至 36 万片/年。目前,公司碳化硅产品主要为高功 率密度二极管和 MOSFET。2021 年上半年,碳化硅二极管新开拓客户 518 家, 出货客户超过 180 家,超过 60 种产品已进入量产阶段,在服务器电源、通信 电源、光伏逆变器、充电桩、车载充电机、家电等细分应用市场标杆客户实现 稳定供货。同时,已与国际标杆客户实现战略合作,海外市场有所突破。目前, 碳化硅二极管已有 2 款产品通过车载认证并送样行业标杆客户,处于小批量生 产阶段。碳化硅 MOSFET 工业级产品已送样客户验证,车规级产品正配合多家 车企做流片设计及测试。(报告来源:未来智库)

华润微: 华润微是中国领先的拥有芯片设计、晶圆制造、封装测试等全产业链一体化的 IDM 半导体公司。公司拥有 CRMICRO、华晶、IPS 等多个功率器件自主品牌, 自主开发的 SGTMOS、SJMOS、SBD、FRD、IGBT 工艺平台及相应模块和 系统应用方案技术水平处于国内领先。目前,公司在 6 英寸及 8 英寸 IGBT 技 术工艺上均有进展,并计划投资 75.5 亿元建设 12 英寸功率半导体晶圆生产线。 2021 年上半年,公司 IGBT 产品销售收入同比增长 94%,已实现在工业领域和 白电领域的头部客户拓展。在碳化硅方面,2020 年公司已实现国内首条 6 英寸 商用 SiC 晶圆生产线正式量产,SiC JBS 产品在 PC 电源以及充电桩、太阳能 逆变器、通信电源等工控领域的客户均有送样,订单大幅增加,销售收入实现 突破性增长。近期,公司相继发布了 SiC JBS 第二代产品(芯片尺寸较第一代 缩小 25%)及 1200V SiC MOSFET 产品。

闻泰科技 :公司 2018 年开始收购安世半导体,进入功率半导体领域,2020 年 12 月公司 取得安世半导体 100%股权。安世半导体是全球领先的功率半导体公司,功率 半导体收入排名第九,采用 IDM 模式。每年可交付 900 多亿件产品,产品组合 丰富,拥有近 1.6 万种产品料号,包括功率半导体中的二极管、双极性晶体管、 ESD 保护器件、MOSFET 器件、氮化镓(GaN)和碳化硅(SiC)等宽禁带半导体产品,以及模拟和逻辑 IC 等。在碳化硅方面,公司技术研发进展顺利,2021 年公司展出了首款工业级 650V/10A 碳化硅肖特基二极管,目前计划持续扩充 SiC 二极管产品组合,预计将推出总共 72 款在 650V 和 1200V 电压、6-20A 电 流范围下工作的工业级部件和车规级部件。

士兰微 :士兰微电子是国内集芯片设计、芯片制造、芯片封装为一体的 IDM 公司之一。 经过二十多年的发展,公司逐步建成了特色工艺的芯片制造平台,并将技术和 制造平台延伸至功率器件、功率模块、MEMS 传感器等封装领域。在功率器件 方面,公司的超结 MOSFET、IGBT、FRD、高性能低压分离栅 MOSFET 等分 立器件的技术平台研发进展较快,产品性能达到业内领先的水平。分立器件和 大功率模块在白电、工业控制、新能源汽车、光伏等市场均有突破。目前公司 士兰集成 5/6 寸产能约 21 万片/月,士兰集昕 8 寸产能约 6 万片/月,士兰集科 12 寸产能持续扩张,预计到 2021 年底有望实现月产芯片 3.5 万片。在碳化硅 器件方面,公司碳化硅器件中试线已于 2021 年二季度实现通线。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。未来智库 - 官方网站

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com