房产税计税金额怎么算(房产税税率计税依据)

知识点:房产税 税率、计税依据与应纳税额的计算

(一)税率——比例税率

|

情形 |

税率 |

|

从价计征(经营自用) |

1.2% |

|

从租计征(出租) |

12% |

|

对个人出租住房,不区分用途 |

按4%税率征收房产税 |

(二)计税依据

1.从价计征(经营自用的房产)——房产的计税价值(余值)

计税价值(余值):房产原值一次减除10%~30%后的余值。各地扣除比例由当地省、自治区、直辖市人民政府确定。房产的计税余值=房产原值×(1-10%~30%)

(1)房屋原值

①房屋原值是指纳税人按照会计制度规定,在账簿“固定资产”科目中记载的房屋原价。

②对依照房产原值计税的房产,不论是否记载在会计账簿固定资产科目中,均应按照房屋原价计算缴纳房产税。房屋原价应根据国家有关会计制度规定进行核算。

③对地价的规定

对按照房产原值计税的房产,无论会计上如何核算,房产原值均应包含地价,包括为取得土地使用权支付的价款、开发土地发生的成本费用等。宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计入房产原值的地价。

宗地容积率=建筑面积÷土地面积 如一块土地的面积是10万平方米,在土地上建造了2万平方米的房屋,此时宗地容积率=2÷10=0.2;如果建造8万平方米的房屋,则宗地容积率是0.8.如果是宗地容积率是0.2的房屋是需要按照房产建筑面积的2倍即2×2=4万平方米计算地价的。

④房屋附属设备和配套设施的计税规定

房产原值应包括与房屋不可分割的各种附属设备或一般不单独计算价值的配套设施。

a.凡以房屋为载体,不可随意移动的附属设备和配套设施,如给排水、采暖、消防、中央空调、电气及智能化楼宇设备等,无论在会计核算中是否单独记账与核算,都应计入房产原值,计征房产税;

b.对于更换房屋附属设备和配套设施的,在将其价值计入房产原值时,可扣减原来相应设备和设施的价值;对附属设备和配套设施中易损坏、需要经常更换的零配件,更新后不再计入房产原值。

⑤改扩建对房屋原值的影响

纳税人对原有房屋进行改建、扩建的,要相应增加房屋的原值。

⑥地下建筑应税房产原值的确定

凡在房产税征收范围内的具备房屋功能的地下建筑,包括与地上房屋相连的地下建筑以及完全建在地面以下的建筑、地下人防设施等,均应当依照有关规定征收房产税。

地下建筑应税房产原值的确定

|

应税房产原值 |

应纳税额 | |

|

工业用途房产 |

房屋原价的50~60% |

应税房产原值×[1-(10%-30%)]×1.2% |

|

商业和其他用途房产 |

房屋原价的70~80% |

应税房产原值×[1-(10%-30%)]×1.2% |

|

折算具体比例,由各省、自治区、直辖市和计划单列市财政和地方税务部门在上述幅度内自行确定 | ||

|

对于与地上房屋相连的地下建筑,如房屋的地下室、地下停车场、商场的地下部分等,应将地下部分与地上房屋视为一个整体按照地上房屋建筑的有关规定计算征收房产税 |

如果是单独建造的地下建筑物是可以享受折扣优惠的,但是如果是与地上建筑物相连的建筑物则是没有折扣优惠需要按照地上建筑物的相关规定计算房产税的。

(2)居民住宅区内业主共有经营性房产缴纳房产税

由实际经营的代管人或使用人缴纳房产税

|

情形 |

税务处理 |

|

自营的(从价计征) |

依照房产原值减除10%至30%后的余值计征,没有房产原值或不能将业主共有房产与其他房产的原值准确划分开的,由房产所在地地方税务机关参照同类房产核定房产原值 |

|

出租的(从租计征) |

依照租金收入计征 |

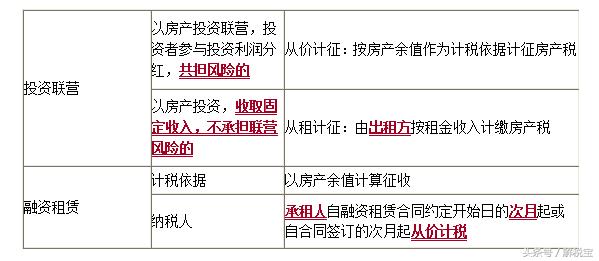

(3)投资联营房产与融资租赁房产计税的规定

(1)如果是以劳务或者其他形式为报酬抵付房租收入的,应根据当地同类房产的租金水平,确定一个标准租金额从租计征;

2.从租计征(出租的房产)

(2)对出租房产,租赁双方签订的租赁合同约定有免收租金期限的,免收租金期间由产权所有人按照房产原值缴纳房产税;

(3)出租的地下建筑,按照出租地上房屋建筑的有关规定计算征收房产税。

比如说有两个合同,分别租赁五年,第一个合同中每年租金120万,第一年中免租3个月,相当于第一年的租金是90万。缴纳房产税的时候前三个月是按照房产余值从价计征房产税的,后九个月是按照租金收入90万从租计征方式缴纳房产税的;第二个合同房产租赁时间5年,合同中明确写明第一年房产租金90万,第二年到第五年是120万,不写明第一年免租期那么缴纳房产税的时候是按照90×12%计算房产税的。

|

【例题1·多选题】下列各项中,应依照房产余值缴纳房产税的有( ) A.融资租赁的房产 B.以房产投资,收取固定收入,不承担联营风险的房产 C.免收租金期间的出租房产 D.用于自营的居民住宅区内业主共有的经营性房产 | |

|

『正确答案』ACD 『答案解析』选项B,以房产投资,收取固定收入,不承担联营风险的房产按照从租计征的方式缴纳房产税。 |

|

【例题2·单选题】(2011年)下列各项中,应作为融资租赁房屋房产税计税依据是( )。 A.房产售价 B.房产余值 C.房产原值 D.房产租金 | |

|

『正确答案』B 『答案解析』对融资租赁房屋,在计征房产税时应以房产余值计算征收。 |

|

【例题3·单选题】2016年某企业支付8000万元取得20万平方米的土地使用权,新建厂房建筑面积6万平方米,工程成本2000万元,2016年底竣工验收,对该企业征收房产税的房产原值是( )万元。 A.2000 B.6400 C.6800 D.10000 | |

|

『正确答案』C 『答案解析』(1)房产原值包括地价款和开发土地发生的成本费用;(2)宗地容积率低于0.5的,按房产建筑面积的2倍计算土地面积并据此确定计入房产原值的地价。该企业征收房产税的房产原值=8000×12÷20+2000=6800(万元)。 |

|

【例题4·单选题】甲公司2016年房产原值为8000万元,3月与乙公司签订租赁合同,约定自2016年4月起将原值500万元房产租赁给乙公司,租期3年,月租金2万元,2016年4月-6月份为免租使用期间。甲公司所在地计算房产税余值减除比例为30%,甲公司2016年度应纳房产税( )万元。 A.66.21 B.65.49 C.66.54 D.67.26 | |

|

『正确答案』C 『答案解析』应纳房产税=(8000-500)×(1-30%)×1.2%+500×(1-30%)×1.2%×6÷12+2×6×12%=66.54(万元) |

|

【例题5·单选题】某单独建造的地下商业用房,房屋原价为3000万元,1~6月份该房屋为自用,7~12月份该房屋出租,月租金30万元。当地规定的房屋原价折算为应税房产原值的比例为70%,计算房产余值扣除比例为30%。则该房产当年应纳房产税( )万元。 A.23.94 B.25.2 C.30.42 D.39.42 | |

|

『正确答案』C 『答案解析』应纳房产税=3000×70%×(1-30%)×1.2%×6÷12+30×6×12%=30.42(万元) |

|

【例题6·单选题】(2016年)某工业企业2016年2月自建的厂房竣工并投入使用。该厂房的原值为8000万元,其中用于储存物资的地下室为800万元。假设房产原值的减除比例为30%,地下房屋应税房产原值为房产原值的60%。该企业2016年应缴纳房产税( )万元。 A.56 B.59.14 C.61.60 D.53.76 | |

|

『正确答案』A 『答案解析』只有单独建造的地下建筑,才按照房产原值的一定比例计算应税房产原值。应纳税额=8000×(1-30%)×1.2%×10÷12=56(万元)。 |

(三)应纳税额的计算

|

计税方法 |

计税依据 |

税率 |

税额计算公式 |

|

从价计征 |

房产计税余值 |

1.2% |

全年应纳税额=应税房产原值×(1-扣除比例)×1.2% |

|

从租计征 |

房屋租金 |

12%(个人出租住房:4%) |

全年应纳税额=租金收入×12%(或4%) |

|

【例题1·单选题】(2010年)某公司2008年购进一处房产,2009年5月1日用于投资联营(收取固定收入,不承担联营风险),投资期3年,当年取得固定收入160万元。该房产原值3000万元,当地政府规定的减除幅度为30%,该公司2009年应缴纳的房产税为( )万元。 A.21.2 B.27.6 C.29.7 D.44.4 | |

|

『正确答案』B 『答案解析』应纳房产税=3000×(1-30%)×1.2%×4/12+160×12%=27.6(万元) |

|

【例题2·单选题】张兰拥有两处房产,一处原值150万元的房产供自己和家人居住,另一处原值80万元的房产于2015年7月1日出租给王新居住,按市场价每月取得租金收入2400元。张兰当年应缴纳的房产税为( )元。 A.432 B.576 C.1152 D.3456 | |

|

『正确答案』B 『答案解析』应纳房产税=2400×4%×6=576(元) |

|

【例题3·单选题】(2012年)某上市公司2011年以5000万元购得一处高档会所,然后加以改建,支出500万元在后院新建一露天泳池,支出500万元新增中央空调系统,拆除200万元的照明设施,再支付500万元安装智能照明和楼宇声控系统,会所于2011年底改建完毕并对外营业。当地规定计算房产余值扣除比例为30%,2012年该会所应缴纳房产税( )万元。 A.42 B.48.72 C.50.4 D.54.6 | |

|

『正确答案』B 『答案解析』2012年应缴纳房产税=(5000+500-200+500)×(1-30%)×1.2%=48.72(万元) |

(四)、征收管理

(一)纳税义务发生时间

|

房产用途 |

纳税义务发生时间 |

|

纳税人将原有房产用于生产经营 |

从生产经营之月起缴纳房产税 |

|

纳税人自行新建房屋用于生产经营 |

从建成之次月起缴纳房产税 |

|

委托施工企业建设的房屋 |

从办理验收手续之次月起 |

|

纳税人购置新建商品房 |

自房屋交付使用之次月起 |

|

购置存量房 |

自办理房屋权属转移、变更登记手续,房地产权属登记机关签发房屋权属证书之次月起 |

|

纳税人出租、出借房产 |

自交付出租、出借房产之次月起 |

|

房地产开发企业自用、出租、出借自建商品房 |

自房屋使用或交付之次月起 |

|

纳税人因房产的实物或权利状态发生变化而依法终止房产税纳税义务的,其应纳税款的计算应截止到房产的实物或权利状态发生变化的当月末。 |

(二)纳税期限——按年计算,分期缴纳

(三)纳税地点——房产所在地

房产不在同一地方的纳税人,应按房产的坐落地点分别向房产所在地的税务机关纳税。

|

【例题1·多选题】(2008年)下列各项中,符合房产税纳税义务发生时间规定的有( )。 A.纳税人购置新建商品房,自房屋交付使用之次月起缴纳房产税 B.纳税人委托施工企业建设的房屋,自建成之次月起缴纳房产税 C.纳税人将原有房产用于生产经营,自生产经营之次月起缴纳房产税 D.纳税人购置存量房,自房地产权属登记机关签发房屋权属证书之次月起缴纳房产税 | |

|

『正确答案』AD 『答案解析』选项B,纳税人委托施工企业建设的房屋,自办理验收手续之次月起缴纳房产税;选项C,纳税人将原有房产用于生产经营,自生产经营之月起缴纳房产税。 |

|

【例题2·单选题】某企业拥有一栋原值为2000万元的房产,2016年2月10日将其中的40%出售,月底办理好产权转移手续。已知当地政府规定房产计税余值的扣除比例为20%,2016年该企业应纳房产税( )万元。 A.11.52 B.12.16 C.12.60 D.12.80 | |

|

『正确答案』D 『答案解析』应缴纳房产税=2000×60%×(1-20%)×1.2%+2000×40%×(1-20%)×1.2%×2÷12=12.80(万元) |

有财税问题就问解税宝,有财税难题就找解税宝!

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com