美的公司和小天鹅(美的集团为何在合并前)

中国经济周刊ChinaEconomicWeekly

中国经济周刊官方网站:经济网 www.ceweekly.cn

《中国经济周刊》记者 孙庭阳 | 北京报道

图片来源:视觉中国

2月14日,证监会并购重组委公告称,将在2月20日上午并购重组会议上,审核美的集团(000333.SZ)换股合并小天鹅(000418.SZ,200418.SZ)事宜。但是,《中国经济周刊》记者仔细研读美的集团公开信息,发现本次换股合并尚有数个疑问待解。

例如,美的集团并未详细解释为何在换股合并之前提议小天鹅进行史无前例、自己又将是最大受益者的巨额分红;为何在2018年度业绩公布前,自己每股收益增速逐渐放缓、小天鹅快速增加并有望追上之时,选择启动换股合并;公司高管提前透露公司业绩信息是否违规等。

《中国经济周刊》记者就上述问题向美的集团发出采访函,截至本文截稿,未接到美的集团答复。

不管换股合并是否成功,美的都是赢家美的集团不缺现金,但却在换股合并前提议小天鹅做出两公司历史上都没有的事——将八成以上未分配利润拿来分红。

小天鹅是股票市场公认的现金奶牛,上市之后多年连续进行10股派10元、派6元的大比例派息,自1997年上市以来累计分红14次、27.07亿元,美的集团两次收购的成本仅凭分红就已基本收回。

2008年首次入股和2014年要约收购小天鹅,美的集团共支付了25.12亿元。2017年小天鹅分红之后,美的集团从小天鹅累计获得共9.88亿元,收购成本降至15.24亿元。

2018年11月22日,美的集团提议小天鹅在合并前再做一次分红:每10股派40元。这个派现比例,创出美的集团和小天鹅两公司分红历史之最,占到了2018年第三季度末小天鹅母公司未分配利润的85%,分红总额将达25.3亿元,接近小天鹅历史上20年分红之和。

作为第一大股东的美的集团,将分得13.76亿元,两次收购成本至此几乎全部收回。

美的集团为何要在换股合并前突击大比例要求小天鹅分红?

按照相关规定,美的集团和小天鹅的股东,如果不同意本次换股合并,可以把手中股票卖给美的集团,而美的集团必须以现金收购这些股票,即合并换股中的现金选择权。

2018年12月22日两公司的临时股东大会投票结果表明,美的集团和小天鹅的股东利用现金选择权出售给美的集团的股票,折合现金最多只有3.11亿元,仅是美的集团获得分红的零头。

如果换股合并顺利进行,美的集团用此次分红收购上述股份后,还剩余10亿元以上的现金。

而如果换股合并未能完成,分红后美的集团投资小天鹅的成本也仅为1.48亿元。此外,按照2019年2月12日小天鹅的股票总市值计算,美的集团持有股票对应市值达164亿元。也可以理解为,小天鹅分红后,美的集团以1.48亿元成本持有的小天鹅股票,价值达164亿元,收益可达约110倍。

业内人士分析,美的集团通过这一操作,使自己处于进退自如之地。万一合并流程不顺利,未来的小天鹅现金流是否充沛,可能就不是其的考虑重点了。

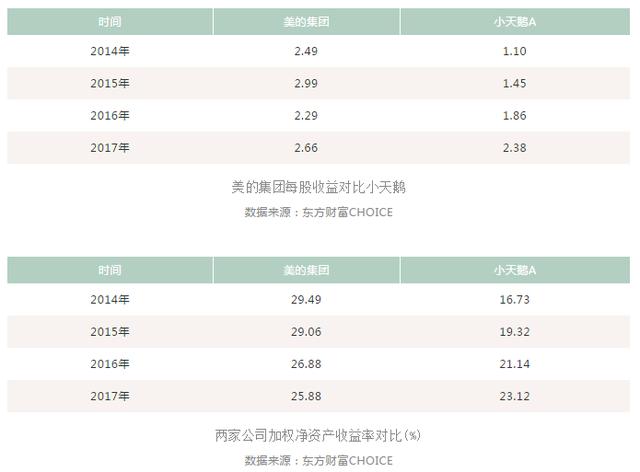

小天鹅增长速度远超美的集团?在合并报告书中,美的集团数次强调其每股收益高于小天鹅,但却没有详细表述小天鹅的增长速度。《中国经济周刊》记者依据公告梳理两公司以经审计的年度每股收益和净资产收益率,被合并的小天鹅2014—2017年的增长速度远高于美的集团。

2014—2017年,小天鹅每股收益从1.1元提高到2.38元,增长116%。同期美的集团每股收益增长只有6.83%。小天鹅用3年时间,将此前每股收益1.39元的距离缩减到了0.18元。

从净资产收益率看,从2014—2017年,小天鹅从16.73%增至23.12%,美的集团却从29.49%降至25.88%。

截至2017年底,小天鹅的每股收益和净资产收益率两项指标已经与美的集团几乎旗鼓相当。

小天鹅每股收益的快速增长,源于其收入和净利润的提升。

2014—2017年,小天鹅营业收入平均年增长率为25%,美的集团为20%;小天鹅归母净利润平均年增长率为39.15%,美的集团为37.94%。

据奥维数据统计,2017年小天鹅零售量份额28.1%,零售额份额24.6%,两项数据均在提升。海关方面的数据显示,2017年小天鹅出口量份额19.4%,出口额份额17.2%,均位居行业第一。

2018年年报数据尚未出炉,小天鹅每股收益和净资产收益率追上或赶超美的集团不是没有可能。若等小天鹅相关数据超过美的集团时再启动收购,小天鹅的股东可能会换得更多美的集团的股票,美的集团付出的代价将大大提高。

美的集团高管是否违规?2019年1月12日,美的集团总经理方洪波在2019中国制造论坛上透露,美的集团2018年预计税前利润超过260亿元。

有业内人士质疑,1月15日美的集团才发布2018年业绩预告,方洪波的上述行为涉嫌信披违规。

2月11日,美的集团换股合并小天鹅的关联交易报告书公布中承诺,“截至本说明出具之日,本公司及本公司现任高级管理人员最近五年内未受到过行政处罚。”

也就是说,截至2月11日,监管部门并未下达上述披露方式违规的处理结果。

1月16日,格力电器董事长董明珠在格力电器临时股东大会上发布了2018年格力电器营业收入和净利润等有关业绩的信息,此时已是休盘时期。当晚格力电器即发布业绩预告公告。但15天后,董明珠依旧收到了证监会广东监管局行政监管措施决定书。媒体质疑,两例事件处理为何不同?美的集团和监管部门都讳莫如深。业内人士分析,虽然当前监管部门未下达处理结果,但并不意味着此事就此过去,此前就曾有上市公司违规事件发生4个月后才接到监管处罚的情况。

文字编辑:周琦

新媒体编辑:王新景

关注《中国经济周刊》头条号

请回到文章顶部,点击右上方“关注”

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com