工银瑞信保本吗(工银瑞信鄢耀-工银瑞信核心优势)

10只基金,8只不值得买,该怎么选?

看分析点评,每篇都说好,该相信吗?

买基金,在哪里看靠谱分析?

彩虹种子的用户这么评价

保持客观、中立的态度

提供专业、易懂的评价

关注彩虹种子,陪伴你的投资

这是园长为你分析的第588只基金

本文非基金公司推广软文,请放心阅读

工银瑞信核心优势

基金代码:A类:012119,C类:012120。

基金类型:偏股混合型,股票资产不低于60%。

业绩比较基准:沪深300指数收益率*65% 中债综合财富(总值)指数收益率*20% 恒生指数收益率(经汇率调整)*15%

募集上限:本基金有80亿元上限。

基金公司:工银瑞信基金,目前总规模将近7000亿元。其中股票型和混合型基金合计管理规模将近1800亿元,管理规模比较大,但权益类投资的占比不算高。

基金经理:本基金的基金经理是鄢耀先生,他拥有15年证券从业经验和将近8年的基金经理管理经验,目前管理4只基金,合计管理规模127亿元。

代表基金:鄢耀先生管理时间最长的基金是和王君正先生共同管理的工银瑞信金融地产A( 000251.OF ),这是一只行业主题基金,从2013年8月26日至今,累计收益率345.55%,年化收益率21.18%。长期业绩表现非常优秀。(数据来源:WIND,截止2021.06.03)

是不是没想到一只投资于金融和地产的基金,在7年多的时间里,获得年化20%多的收益率吧!当然,如果我们看最近三年的业绩的话,这只基金表现是相对比较一般的。

这其实是行业主题基金的特点,我们应该至少以5-7年的维度去评价一只行业主题基金是好还是坏,否则单一行业主题基金会在几年的维度里表现非常好或者相反,这也是为什么我建议新手投资者或者对投资理解不多的人尽量去买全市场选股基金的原因。

我们再来看一下鄢耀先生管理的另一只全市场选股的基金——工银瑞信新金融( 001054.OF ),嗯,这个名字看起来又是一只金融行业基金,但是从持仓中我们看到这是一只行业分散的全市场基金。

这只基金从2015年3月19日至今,累计收益率209.10%,年化收益率19.90%。长期业绩表现同样非常优秀。(数据来源:WIND,截止2021.06.03)

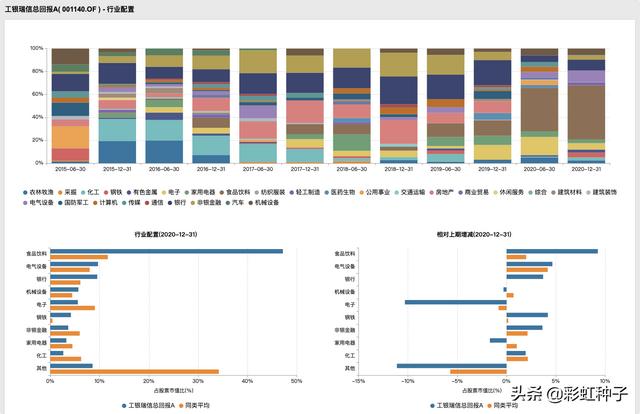

但是我在查看资料的时候,发现鄢耀先生管理的另一只基金有不一样的持仓特点,在最近两个半年度报告其中,对于食品饮料的持仓占比将近50%,一方面这是非常极端的行业集中度,另一方面和其他基金的持仓非常不一致。

只能猜测产生这种情况的原因,是由于这只基金在2019年9月新增了一个基金经理王鹏,而这只基金应该就是王鹏主要来管理的。

由于本只新基金是一只全市场选股基金,我们选择鄢耀先生管理的工银瑞信新金融基金来作为分析的对象,我们先来看一下产品净值图和分年度业绩表现。

从中,我们可以有以下观点和判断:

- 长期来看能够跑赢沪深300指数,能够阶段性跑赢偏股混合型基金指数;

- 在鄢耀先生管理的初期,基金表现一般;

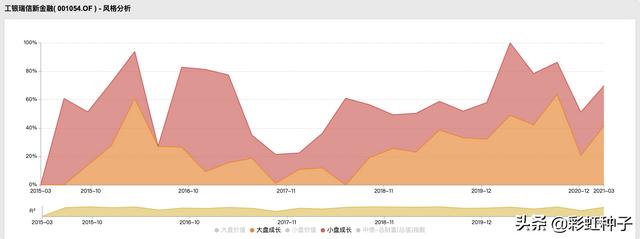

- 组合应该是比较极致的成长风格;

具体情况,我们来看一下鄢耀先生的持仓特点。

持仓特点第一,在2019年以前,鄢耀先生的前十大重仓股占比在45%-55%之间波动,而在最近的两年时间里,持股集中度基本维持在45%的较低水平。

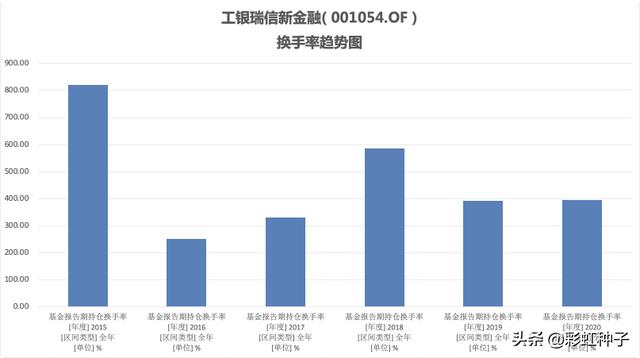

第二,在2015年和2016年,这只基金的换手率还非常不稳定,一会儿高达800%,一会儿低至200%,最近几年基本在400%左右的换手率,相当于每半年换仓一次。这个交易换手率也不算很低。

第三,在鄢耀先生管理期间,组合的平均持股周期为1.4年,不算很长。从图中我们能够看到,持仓半年以内的股票市值占比将近40%,也就是说这部分股票的持仓非常短。

结合上述三点,鄢耀先生属于持股集中度不高 持股周期不长的“偏交易型”选手。

第四,从资产配置图上可以看出,鄢耀先生会做一些小幅度的仓位变动。

第五,从组合风格图中,能够看到整体上,鄢耀先生以成长风格为主,价值风格为辅,在2019年到2020年基本都是以成长风格为主。最近又切换回一部分的价值风格。

结合上述两点,鄢耀先生属于会做小幅度的仓位择时 会做风格择时的“偏飘忽不定型”选手。

第六,鄢耀先生的持仓行业整体是比较分散的,去年底年报显示的前三大持仓行业分别是食品饮料、银行和电气设备,合计占比只有43%,属于非常分散的行业配置。

整体组合处于行业集中度低 组合估值分位水平适中的状态里。

投资理念与投资框架鄢耀先生的投资理念是赚取企业稳定盈利的钱,因此他把ROE(资本回报率)作为重要的选股指标,并且非常关注ROE的稳定性,因此他重点选择了金融和消费这两大行业。

对于自己从金融行业转向全市场选股的经理,有一段描述。

这篇访谈还不够深度,我们也没有找到其他更好的介绍。

贴一段一季报中鄢耀先生的观点,供大家参考。简单来说,他认为未来有结构性机会,但也没有做更多的展开,整体写的比较简单。

回顾一季度,市场出现了较大幅度的波动。在春节后市场调整的过程中,市场短期的恐慌情绪一度放大到较为极致的程度,此后逐渐回归平稳。从历史上看,在经济基本面强劲、流动性没有明显收紧的环境下,并不支持出现股灾式下跌。操作上,一季度对于市场的变化做了积极应对,主要加仓银行,减仓非银、电力设备。

展望后市,我们仍然维持前期经济增长动能强劲、企业盈利仍在上升区间、国内流动性保持不缺不溢、海外财政和货币政策难以实质收紧的判断,市场仍然存在结构性机会。我们将重点关注细分行业和个股的结构性机会,不断优化持仓结构,适当做组合再平衡,控制风险,努力提升收益。

一句话点评鄢耀先生和王君正先生是我们之前就关注的两位基金经理,关注他们的原因是他们共同管理的工银瑞信金融地产基金,这只基金是一只在我们的主题投资池中的基金。

今天分析的是鄢耀先生独自管理的另一只全市场选股基金,本次发行的新基金也是全市场选股,和之前不同的是,增加了可以投资港股的权限。当然,这并不意味着鄢耀先生会去投资港股或者说鄢耀先生对港股的投资很擅长,我们没有看到更多的相关信息。

从鄢耀先生的投资逻辑来说,他是一位会根据ROE指标选股的基金经理,对金融地产的研究比较深入,对消费、科技行业也有了一定的投资实践,取得了不错的历史投资业绩。但我们从他的交易换手率和持股周期能够看到,他还是会做一定幅度的操作的,所以他应该还有一套交易的逻辑,和对应的组合管理的逻辑,可惜我们并没有找到相关的信息。

还有一点不得不提的事,鄢耀先生管理的三只基金有三种不同的风格,一只金融地产主题投资基金,一只全行业分散配置的基金,一只消费占大头的基金,可以说,这种配置将使得鄢耀先生在任何市场中都“立于不败之地”。第一只是纯价值风格,第三只是绝对的成长风格,中间第二只是介于两者之间的组合风格。

这让我想起了工银瑞信基金的另一位基金经理杜洋先生,我们曾经也点评过他管理的基金,也同样产生了这种情况,既有纯价值风格的,又有切换到成长风格的,有种一人分饰两角的特意安排之感。

虽然鄢耀先生的三只基金,第一只和王君正先生共同管理,第三只和王鹏先生共同管理,第二只自己管理,这个安排还算说得过去,能够解释。但是一个人有多种不同风格的组合,总是有点奇怪的。另外也会让投资者感到困惑,有一种不确定感。

关于本基金值不值得买,有几点看法,供大家参考:

- 如果说这只新基金会像工银瑞信新金融基金这样管理的话,我是会给值得少买的评级的,但老实说,我不敢100%肯定这只新基金是不是会这么安排。所以,也正是因为这个原因,本只新基金可以不考虑。

- 如果熟悉工银瑞信基金的投资者,能够通过渠道确定这只基金的组合风格会类似新金融这只基金的话,本基金值得少买;

- 鄢耀先生和王君正先生共同管理的工银瑞信金融地产基金,可以关注;

破解投资难题,就在彩虹种子

关注|点赞|分享关注彩虹种子,陪伴你的投资

风险提示:基金有风险,投资需谨慎。本文非基金推荐,文中的观点、打分不作为买卖的依据,仅供参考。文中观点仅代表个人观点,不作为对投资决策承诺,文章内信息均来源于公开资料,本文作者对这些信息的准确性和完整性不作任何保证。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文仅供参考,在任何情况下,本文中的信息或所表述的意见均不构成对任何人投资建议。

不值得买:占对应资产类别的仓位占比为0%,不建议超过5%。

值得少买:占对应资产类别的仓位占比为5%-10%,不建议超过15%。

值得买:占对应资产类别的仓位占比为10%-15%,不建议超过20%。

❤️❤️❤️

如有收获

打赏一元

支持彩虹种子吧

❤️❤️❤️

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com