最有可能大涨的有色金属锌(锌以全球视角再看锌基本面)

观点小结

核心观点:偏多消费复苏关注疫情拐点;策略上关注逢低做多。

冶炼利润:偏空上周国内TC平均3650元/金属吨,进口TC持平180美元/干吨。冶炼利润达到1800元/吨。

现货升贴水:偏空上海对05合约贴水40-80元/吨;广东对05合约贴水50元/吨;天津对04合约贴水70-120元/吨。

镀锌板企业周度开工率83.67%,环比回升;镀锌结构件企业周度开工率57.74%,环比下降。

合金开工率:偏空压铸锌合金企业周度开工率64.48%,环比下降。

国内库存:中性上周国内社会库存增加0.02万吨至27.28万吨。保税区库存持平1.4万吨。

LME升贴水:偏多LME锌0-3升水抬升至34.41美元/吨,远月3-15升水抬升至509美元/吨。

进口利润:偏多锌精矿进口利润为-2602元/金属吨;锌锭进口利润为-4897元/吨。

LME库存:偏多上周LME锌库存下降0.27万吨至14.00万吨。

平衡&展望

上周总结:清明假期期间海外精炼锌库存大幅去化,欧美地区的现货高溢价吸引了部分亚洲地区的库存。沪伦比值重新回到低位,节前出口窗口短暂开启,预计将会有部分货源短暂流出。国内供应端产量迟迟不及预期,4月部分炼厂停产及检修会导致产量难以释放,此外即便进口TC缓慢上涨,但进口矿亏损仍较高。预计伴随冶炼产能逐步恢复,国内冶炼厂对原料的需求依然会有所回升,国内原料格局偏紧的格局仍将持续。

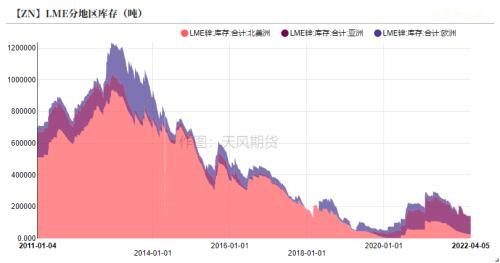

上周焦点:LME海外库存下降

欧美供需紧张格局加剧

-

清明假期期间,LME库存降幅达到7800吨,平均单日降幅大于近两月期间的平均水平。主要降幅集中在亚洲及美洲。从现货溢价的角度而言,北美及欧洲的锌现货溢价不断创下新高,吸引了部分亚洲地区的库存。

-

此外,由于外强内弱的格局不断加剧,清明假期之前国内精炼锌出口窗口持续开启近一周时间,预计将有部分国内货源流出。

资料来源:天风风云

进口TC持续回升 矿冶利润同步上涨

伦锌涨幅持续 外强内弱凸显

-

上周锌价冲高回落,周内沪锌主力合约开于26290元/吨,周内高点27160元/吨,低点26100元/吨,收于26875元/吨,周涨幅2.32%。上周伦锌开于4082美元/吨,收于4332.5美元/吨,周涨幅6.19%。

-

结构上看,LME锌0-3升水抬升至34.41美元/吨,远月3-15升水抬升至509美元/吨。外强内弱格局环比加剧。

资料来源:天风风云

沪粤价差收紧 天津现货回暖

-

上周,受疫情影响,上海地区市场成交情况继续转差,加之锌价走高,下游接货意愿走弱,现货贴水相较上周扩大30元/吨以上。上海地区各个仓库出入库暂停,市场交投显著转差。广东市场到货节奏较为稳定,但锌价走强导致下游采购意愿转差,周度出库量环比下降。天津地区由于某内蒙冶炼厂停产,导致市场到货环比减少,现货市场供应偏紧,下游企业先提货后点价,开工预计将伴随疫情好转而有所回升。

资料来源:彭博;天风期货研究所

国内部分地区TC环比下调

-

上周国内锌精矿TC持平3650元/金属吨,进口锌精矿TC持平180美元/干吨。分地区来看,内蒙古、四川以及甘肃地区环比下调50元/金属吨,湖南下调200元/金属吨。

-

由于沪伦比值进一步下探,进口矿TC谈判胶着,即便进口TC回升到了180美元/干吨的水平,国内冶炼厂使用进口矿依然呈现亏损,而在副产品收益增加的情况下,冶炼厂偏向于让渡部分副产品的收益来换取足够数量的锌精矿以维持开工。

资料来源:天风风云

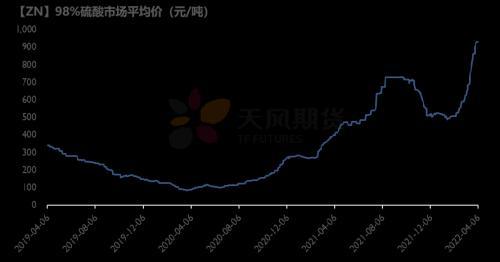

冶炼利润修复至年内高位

-

上周硫酸价格再度创下新高,全国平均价达到930元/吨以上的水平,相较于春节前价格几乎翻倍。副产品收益的回升以及锌价上涨大幅推升了冶炼厂的利润水平,达到1800元/吨以上。目前冶炼厂开工意愿较强,但4月仍有部分供应扰动:南方部分地区原料偏紧,部分企业选择提前检修;内蒙古某炼厂事故停产,预计4月产量恢复不及预期。

资料来源:天风风云

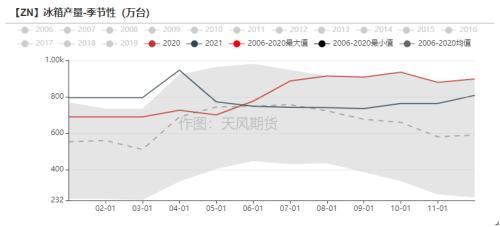

华南消费好转 华东物流受阻

镀锌:镀锌板企业开工回升

-

镀锌板方面,上周冷轧库存下降1.95万吨至136.93万吨,热卷库存减少4.57万吨至243.66万吨。23城市镀锌板库存下降至126万吨。上周钢材去库幅度环比加大,主因下游受到疫情影响略微消散,企业开工情况回升,加之镀锌板库存下降,体现出市场需求仍存。

-

上周镀锌板企业周度开工率环比抬升至83.67%,华北地区镀锌结构件企业开工率下降至57.74%。

资料来源:天风风云;SMM;mysteel

压铸锌合金:华南开工好转

-

上周压铸锌合金企业整体开工率下降至64.48%。分地区而言,华南地区下游采购几乎恢复正常,但由于锌价涨幅较大,终端订单环比有所下降,部分合金企业以生产成品库存为主;华东地区疫情管控更为严格,出入库均受到限制,宁波地区合金企业生产仍维持正常,但由于上海地区货源难以运输,宁波地区货源供应紧俏,推动现货升水走高。

资料来源:天风风云;SMM

氧化锌:开工情况继续转弱

-

上周轮胎企业开工率下滑至46.9%,主要是受制于疫情影响,导致物流运输困难加大,企业采购难度增加从而控产运行。若本周及下周管控继续趋严,预计将有部分企业出现停产。短期内预计氧化锌企业开工率将维持低位运行。

资料来源:天风风云,SMM

终端数据一览

资料来源:天风风云

海外库存维持下降

-

上周LME锌库存下降0.27万吨至14.00万吨。

-

上周国内社会库存增加0.02万吨至27.28万吨。

-

保税区库存持平1.4万吨。

资料来源:天风风云

重点报告跟踪

-

《2022年锌年报-请回答2022》

-

《2021年锌专题报告-涨停背后的故事:一文看懂欧洲锌冶炼厂》

-

《2021年锌四季报-锌:抉择时刻?》

-

《2021年锌专题报告-热点速览:河北钢厂限产对镀锌有何影响?》

-

《2021年锌半年报-锌:一只悬停在空中的鸟》

-

《2021年锌专题报告-海外锌矿企的二季报都说了些什么?》

-

《2021年锌专题报告-锌终端消费系列:详细拆分汽车用锌》

-

《2021年锌专题报告-供应再受限电扰动,锌还能涨多久?》

-

《2021年锌专题报告-疫情海啸再袭印度,对锌市场有何影响?》

-

《2021锌二季报-精矿缺口亟待填平 矿紧锭松仍是主旋律》

常规数据报告

-

《有色金属数据日报》

*欢迎登陆天风风云进入相应版块或联系销售免费索取

联系人:闫维君

从业资格证号:F3080152

yanweijun@thanf.com

本报告的著作权属于天风期货股份有限公司。未经天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且天风期货股份有限公司不保证所这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与天风期货股份有限公司及本报告作者无关。

点击上方“天风期货研究所”欢迎订阅

本文源自天风期货研究所

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com