个人养老保险金推荐(个人养老金保险该怎么选)

近日

中国银行保险信息技术管理有限公司

公开的个人养老金保险产品

最新名单显示

个人养老金保险产品数量

已增至9家公司13款产品

除专属商业养老保险外

两全险、年金险和万能险

开始涉足其中

首批个人养老金保险产品收益如何?

消费者该如何选择?

《中国消费者报》记者

进行了采访调查

01

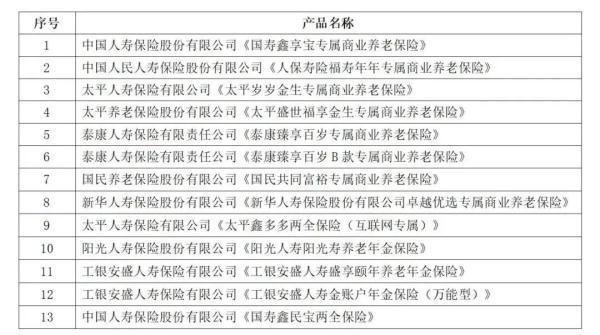

个人养老金保险产品扩容

中国银保信公布的最新信息显示,今年1月,共新增6款个人养老金保险产品,包括新华保险的卓越优选专属商业养老保险、太平人寿的太平鑫多多两全保险(互联网专属)、阳光人寿的阳光寿养老年金保险、工银安盛人寿的盛享颐年养老年金保险和金账户年金保险(万能型)以及中国人寿鑫民保两全保险。其中,新华保险、阳光人寿和工银安盛人寿3家公司是首次入围。

个人养老金保险产品名单。资料图片

根据2022年11月银保监会《关于保险公司开展个人养老金业务有关事项的通知》要求,保险公司开展个人养老金业务,可提供年金保险、两全保险,以及银保监会认定的其他产品。记者注意到,本次扩容的产品不仅有年金保险和两全保险,停售已久的万能险也重出“江湖”。

中国社科院保险与经济发展研究中心副主任王向楠在接受《中国消费者报》记者采访时表示,此次工银安盛人寿推出的金账户年金险(万能型)产品获批,意味着长期万能险产品重入银保渠道,也让市场上的个人养老金产品变得愈加丰富,投保人有望获得更高投资收益。

02

产品吸引力持续提升

个人养老金主要是为个人养老提供第三支柱保障。对于消费者来说,更高的投资收益意味着退休后能领到的钱更多。那么,首批个人养老金保险产品收益如何呢?

近日,个人养老金保险产品2022年结算利率均已出炉。从首批上线的7款个人养老金保险产品信息来看:

稳健型账户投资组合结算利率均高于4%;

进取型账户均超过5%。其中,太平养老太平盛世福享金生专属商业养老保险—进取型产品结算利率最高,达到5.70%。

对此,财通证券报告指出,与2021年相比,专属养老保险产品结算利率虽有所下滑,但降幅不大。首批个人养老金专属养老保险产品收益率表现出了较强的稳定性,结算利率优势凸显。险企穿越周期的长期投资能力显现,后续收益率稳定性可预期。

据了解,首批7款个人养老金保险产品均为专属商业养老保险,产品采取积累期“保证 浮动”收益模式,提供进取、稳健两种不同投资组合。

清华大学五道口金融学院中国保险与养老金研究中心研究负责人朱俊生对《中国消费者报》记者表示,保证利率所带来的确定性保障,凸显了养老保险产品作为防御性资产的优势,而4%—6%的结算利率则体现出保险公司在长期资产负债管理方面的优势。不过,由于个人养老金保险业务运行时间较短,最终结算利率还有待时间检验。

03

选购留意三大因素

记者观察发现,目前个人养老金养老保险产品一般分为积累期和领取期两个阶段。

在积累期,投保人交纳首期保费,支付初始费用,后续可通过选择期缴、转入或追加缴费的方式追加保费。

领取则需要达到法定退休年龄,领取金额则取决于领取时间、投资账户累计的金额和保险产品的《养老年金领取转换表》。

上述产品的主要差异在于保障责任、保证利率和初始费用。

01

保障责任方面

中国人寿、人保寿险和太平养老的产品在养老年金和身故金之外,还提供失能护理金或疾病全残金保障。也就是说,在消费者未到达退休领取年龄前,就有可能兑现产品责任。而在领取阶段前,一旦被保险人失能或者死亡,将自动触发理赔条件,将赔款支付给受益人。

02

保证利率方面

稳健型账户收益普遍为2.0%—3.0%;

进取型账户收益普遍为0%—0.55%。其中,太平养老的产品保证利率相对最高,稳健型账户和进取型账户分别为3%和0.55%。

03

初始费用方面

中国人寿和太平养老高达5%,太平人寿则为2%,泰康人寿的两款产品目前则从3%、5%优惠至1%和3%。

购买注意事项

消费者需要根据自己的实际情况选择更符合自身保障需求的产品,并根据自身风险偏好在稳健型账户和进取型账户之间进行转换。

王向楠表示,与其他金融产品相比,个人养老金保险产品具有独特优势,投资收益率不是唯一参考指标。消费者选购时除了关注产品的长期表现,也要注意产品保障责任、产品初始费用、产品转换费用等差别,根据自身年龄、收入水平、风险承受能力等来选择符合自身需求的产品。

记者/聂国春

来源: 中国消费者报

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com