比沪深300更好的宽基指数(宽基指数2指数之王)

1

沪深300指数(000300)选择沪深证券市场规模大、流动性好、最具代表性的300只股票作为样本,以反映沪深市场上市公司证券的总体表现。指数每年6月和12月调整一次样本股,每次调样本股数量不超过样本总数的10%。

沪深300采用派氏加权法即成份股流通比例分级靠档的方法计算个股权重,总体上还是流通市值加权,流通市值越大的成份企业对指数的影响越大。

注意表述,上证50反映的是“龙头企业”的整体表现,而沪深300则是沪深市场“上市公司”的整体表现。

沪深300被认为是最能代表沪深股市的指数,也成为大多数基金投资业绩的评价标准。

2015年12月4日,中国证监会发布指数熔断相关规定,标的指数就是沪深300。即沪深300指数当日下跌超过5%触发熔断机制,沪深市场暂停交易15分钟;沪深300当日下跌超过7%,则当日沪深股市停止交易,提前收市。

2022年一季度末,指数成份股平均总市值为1363亿元。

2

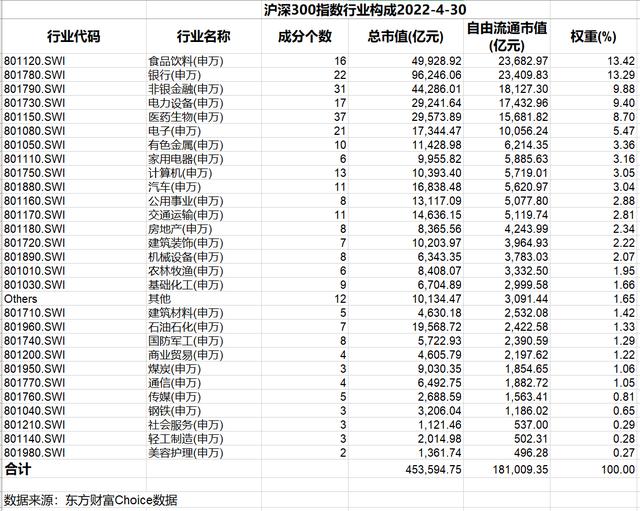

从成份股的行业分布来看,沪深300从一开始就比上证50更为分散均衡一些。2013年4月30日,金融行业在沪深300指数的权重占比为34.72%(远小于上证50的60%多),到了2022年4月30日,这一比例又大幅下降为23.17%,食品饮料上升为第一大权重行业,电力(新能源)、医药、电子、计算机等行业权重不断提高,沪深300的行业分布也更为均衡。

但是,因为互联网等新兴行业大多在海外上市,市值最大的几家互联网行业巨头自然没能成为沪深300的成份股,沪深300基本能反映沪深股市的总体表现,但还不能基本反映国民经济的总体表现,这不能不说是一个缺憾。

下表是沪深300截至2022年4月30日的行业构成情况。

截至2022年4月30日,沪深300前十大成份股依次是贵州茅台、宁德时代、中国平安、招商银行、五粮液、隆基股份、兴业银行、美的集团、长江电力、东方财富,其中沪市6家、深市4家,而沪市6家也是上证50的前十大成份股。

不过沪深300的前十大成份股总权重仅20%出头,远小于上证50的54.58%多。沪深300的个股集中度和前十大持仓集中度比上证50要低得多。

3

沪深300指数发布于2005年4月8日,以2004年12月31日为基准日期,基点为1000点。

沪深300自发布以来,于2005年6月6日创下历史最低点807.78,并于2007年10月17日创出历史次高点5891.22,这一次高点在将近17年后于2021年2月18日才被突破,当日创出历史新高5930.91。

但若以收盘点位计,则2007年10月17日创出的历史最高收盘点位5877.20迄今还未能突破。

2021年2月18日沪深300创出新高5930.91后就陷入跌势,截至2022年4月29日收于4016.24,自最高点已下跌32.29%,进入典型的“熊市”。

2022年4月29日,沪深300指数PE(TTM)为11.86,处于近十年25%百分位以下。

4

自2004年12月31日的基点起算,截至2022年4月29日(熊市),17年多的累计收益率为301.62%,年化收益率为8.35%,最大回撤为72.73%。2012年4月30日至2022年4月29日十年间的累计收益率为52.93%(略低于上证50),年化收益率4.34%(仅相当于纯债基金),最大回撤47.57%。

当然,如果把2021年2月10日作为截止日(牛市、历史次高收盘点位),自2004年底以来的累计收益率为480.77%,年化收益率能达到11.54%,最大回撤72.73%;而2021年2月10日前十年的累计收益率为87.09%,年化收益率为6.46%(低于上证50),最大回撤47.57%。

说实话,无论是47%还是72%的最大回撤,如果是一直持有沪深300,很少有人能硬扛过去。投资沪深300这样高波动的指数基金,除了跌得多了敢买,涨得多了敢卖,恐怕别无他法。

5

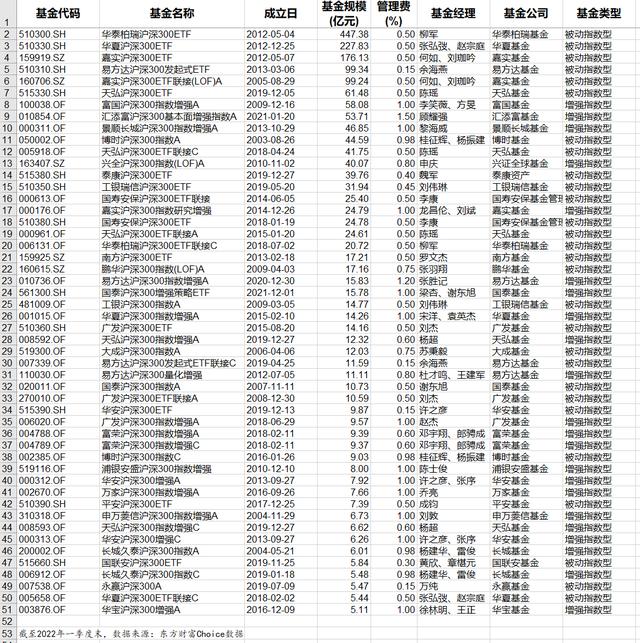

截至2022年一季度末,跟踪沪深300的场内外指数基金一共164只(含A、C份额),总规模达2077亿元,应该是跟踪基金数量和总规模最大的指数了。

可见“指数之王”并非浪得虚名,而是市场自然选择的结果。

按规模排序第1-50的沪深300指数基金详见下表。

表中可见,沪深300指数基金虽然数量众多,但前十只基金规模就达到了1314亿元,占全部沪深300指数基金总规模的63%,如果再算上前十只基金的其它份额或场外联接基金,头部基金(公司)的占比就更高了。

跟上证50ETF类似,规模最大的几个沪深300ETF,机构持有占比都很高,华泰柏瑞沪深300ETF机构占比73.42%,华夏沪深300ETF机构占比58.90%,嘉实沪深300ETF机构占比90.13%,应该都是机构借道ETF结合ETF期权进行长期资产配置的需要。

虽然我也很重视指数基金,未来总有一天市场更有效时,说不定我们的主要投资标的就得是指数基金;但在当前主动基金还存在明显超额收益的情况下,我当然更倾向于投资主动基金。

顺着这个思路,我更愿意关注增强指数基金,而有的增强效果确实还不错。

免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com