360上市后周鸿祎减持(360投资15年出手255笔不乏周鸿祎主导的)

很多大厂的灵魂人物,如阿里的马云、京东的刘强东、字节的张一鸣,他们性格及处事风格的变化,也影响了公司投资棋局的进退。而周鸿祎之于360投资,也不例外。

作者 | 张凯旌

编辑丨李晓晔

来源 | 野马财经

“雷军都能造车,我有何不能?”去年360(601360.SH)与哪吒汽车的联合发布会上,周鸿祎滔滔不绝地讲了近两个小时,远超主办方给自己安排的30分钟。他还预言:“这个时代最伟大的产品经理,一定会出现在智能汽车行业。”

周鸿祎的判断是否准确尚无定论,但巨资投入造车行业的后果已开始在360身上逐渐显现。

近日360发布的半年报显示,公司2022年上半年实现净亏损4.18亿元,同比骤降175.65%。这也是360自2018年回到A股以来,首次在半年报中出现亏损的情况。

具体而言,2022年上半年360的投资收益为-3.51亿元,同比下降4.86亿元。其中合众新能源汽车有限公司(哪吒汽车主体公司)在权益法下确认的投资损益达到-3.94亿元。对此周鸿祎的评价是:战略性亏损。

值得一提的是,作为互联网界的老前辈麾下的投资板块,360投资曾给人留下“抬价侠”的印象。凡是360谈过的企业,都可能轻易被腾讯、百度、小米用更高价格抢走,91助手和搜狗两笔数十亿美金级别的并购就是经典案例。360还曾连续追逐手机、直播和短视频等热门风口,但过程难言顺利。

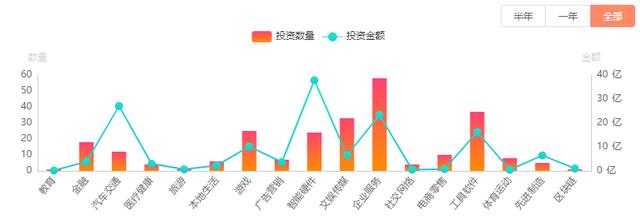

IT桔子数据显示,360自2007年开启第一笔投资以来,至今已完成了255笔对外投资,其中包括14起收购。公司曾在一年里投资57次,也曾在一年里为投资豪掷58.52亿元。

15年来,周鸿祎的投资逻辑是怎样的?这些年他的投资哲学有无转变?他把钱都花在了哪里?又有着怎样的得失?

造车“配角”不好当互联网公司入局造车,并不是新鲜事。但360入局的姿势,仍然独特。

其他互联网的跨界玩家们,大体可以分为整车制造和方案供应两大阵营,前者以百度、小米为主,后者则包括华为、腾讯等,滴滴、阿里目前与百度的情况类似。

而360则将主要精力放在了提供资金和“基本盘”安全方面。2021年,360领投了哪吒汽车的D轮融资。周鸿祎表示:“我们希望将哪吒汽车作为智能网联汽车安全的试验田,未来把在哪吒汽车上研究成熟的安全技术输出给其他车企。”

来源:罐头图库

截至目前,360已在哪吒汽车身上投入19亿元。其还在两个月前以0元对价转让了哪吒汽车的增资权,周鸿祎称,其目的是为让管理团队在股权分散的哪吒中继续占有主导角色。

不过,即使是配角,身处造车产业链中也面临不小的压力。

资金方面,2020-2021年哪吒汽车虽然销量涨势惊人,但合计亏损超42亿元,其中2021年29亿元,直接让360献出了回A后的首亏。

除了财务压力,哪吒汽车售价的提升、360所关注的“智能网联汽车安全产业”现阶段概念的模糊、以及360在哪吒汽车智能驾驶、驱动系统等智能化核心项目上的式微也遭到了外界的质疑。

江西新能源科技职业学院新能源汽车技术研究院院长张翔指出,随着汽车智能网联技术搭载率的提升,对车联网信息安全的保护已经逐渐成为了标配,因此汽车安全的热度确实较前些年有所下降。

“但汽车信息安全市场的规模是在增加的。因为一方面汽车销量在增长,另一方面汽车软件越复杂、功能越多,漏洞就越多,对信息安全的投入也就越大。”张翔认为,360和周鸿祎自身的知名度,在提振哪吒销量方面有一定帮助。

未来,360会在智能驾驶等核心项目上发力吗?公司方面表示:“在恰当的时机下,可以通过外延并购的方式,补充公司在技术能力等方面的短板。”

来源:微博

“双面”周鸿祎“周鸿祎变了。”这是部分网友对这位曾经的“战争之王”最直观的印象。离开雅虎中国后的十年,周鸿祎无所顾忌、广泛树敌,被称为”红衣大炮“;2016年后,他却逐渐收起了从前的锋芒,甚至开始与过往的“死对头”同框,还多次在接受采访时夸奖同行。包括最近竟然与10年前互怼的雷军握手言欢,还发了微博。

来源:微博

值得注意的是,360投资的风格转换,几乎与周鸿祎的性格变化完全贴合。IT桔子数据显示,360的投资自2011年起进入上升期,四处攻城略地。至2014年投资数量达到顶峰,2016年投资金额达到顶峰,此后便鲜有出手。2021年,360唯一的投资献给了哪吒;今年,360甚至到现在仍没有动静。

这并非巧合,很多大厂的灵魂人物,如阿里的马云、京东的刘强东、字节的张一鸣,他们性格及处事风格的变化,也影响了公司投资棋局的进退。而周鸿祎之于360投资,也不例外。这让360投资带有其个人理性与感性兼具的烙印。

周鸿祎是国内最早一批天使投资人之一,其还曾在出售3721后短暂成为知名投资机构IDG的一名合伙人,这在开始为360投资提供了不少便利。

2010年前后,周鸿祎以个人名义先后投资的迅雷、酷狗、快播、火石、Discuz等十余家互联网公司的产品,均以免费的形式出现在360安全平台上。配合360当年联合红杉、高原资本启动的“免费软件起飞计划”,一个基于PC搜索、渠道应用分发平台,以360为中心的“免费”矩阵已经初具雏形。

在那个阶段,360投资就如同令人捉摸不定的“红衣大炮”一样,不习惯按常理出牌。

首先,与“BAT”和雷军动辄上亿甚至十几亿美元的投资相比,360的出手略显“寒酸”。其更专注于早期项目,投资和并购的金额基本不会超过4000万美元。有业内人士评价称,360是互联网大公司里投资初创公司最多的一家。

其次,360投资更像是在“夹缝中求生存”。其基本放弃了防御性收购,极少参与已证明市场的瓜分和收割,喜欢寻找其他巨头无力顾及的点下手。

体现在投资的行业方面,360自2007-2016年的199次投资,共涉及17个行业,其中有148次集中在企业服务、工具软件、文娱传媒、智能硬件和游戏五大领域。

同期,360在社交网络、先进制造、本地生活、医疗健康、教育、旅游领域的投资次数均在5个以下,其中还包括对体育社交产品“悦跑圈”、教育“口袋老师”,甚至途牛、华夏良子等看似与公司主业毫无关联公司的投资。

从财务的角度来看,360的现金流确实不如其他几家大厂充裕,就连周鸿祎本人都在采访中自认“不可能跟巨头比财力”。

而从战略的角度来看,产业时评人张书乐认为,360的打法有些类似于真实战场上的“跳岛战术”(直升机运载部队采取分段起降、逐点突击的方式)。

“周鸿祎对商业的触觉是关联性上的跳跃。360从中文网址到恶意插件清理,从安全软件切入到隐形游戏大佬赛道,从安全服务跳入儿童安全手表,战术跳跃性极大,都是在市场夹缝中求生。”张书乐表示,这种打法也让360对初创型的“偏门”公司有更多的共情和希望寄托,认为其一旦突破或可成为下一个360。

周鸿祎的偏门打法也曾招致质疑。部分从专业VC机构进入360投资部的投资经理,一度对周鸿祎的灵活打法感到很不适应,“有时候一个项目前一天他说想以某个价格投,我们跟人家都谈好了,他审过了,Term Sheet(注:投资条款清单)都签完了,到了第二天他又想改。”

值得一提的是,360在美股上市后,逐渐开始热衷追逐风口,这与获得了融资渠道有关。其先后投资酷派手机、花椒直播和短视频App奶糖,动作均以跟随为主,并为此牵扯大量精力,意图抢占移动互联网新的流量入口。

但在此过程中,周鸿祎鲜明的个性也为360的投资布局带来了麻烦。

比如,周鸿祎的强势让360先后在收购91手机助手、搜狗两个关键项目中折戟,而百度和腾讯则趁机截胡;在与酷派的合作中,360也一直在努力谋求奇酷的主导权,这成为了酷派方引入乐视的重要原因之一。乐视和腾讯,都是用更开放的态度和更低的姿态,赢得了合作方的信任。

又如,周鸿祎还将一众互联网巨头逼到了自己的对立面,这在部分行业人士看来,是一个会让360投资变得更被动的操作。因为标的公司一旦被360收购,几乎就意味着与其他大厂为敌。

连续的错失风口,还让内外部人士诟病周鸿祎不懂战略,错过了360上市前后移动互联网发展的黄金时期,这才让360与互联网第一阵营公司的差距不断拉大。

不过,张书乐指出,360确实尝试过手机、直播,但算不上错过风口,只是进入的时候风口已经起风,这种试错性战略布局,吃灰实属正常。“投资永远不会让一个公司进入第一梯队,360过于垂直的安全属性且没能成功破圈,才让其很难从垂直大佬成为综合性平台,由此跃升第一梯队。”

此外,张书乐认为资本市场上并没有永远的敌人,因此360投资“被动论”并不准确。“在资本市场上,有大量的非互联网产业领域孵化的资本巨头,有价值的公司总能得到输血,哪怕是互联网大厂的死对头。与此同时,互联网行业本就竞争多过互助,哪怕是金山系、盛大系等出身的创业者,相互间的帮衬也不多,只有足够的利益在,才会帮助。”

360转身向“B”,周鸿祎偏“安”一隅从结果来看,360跳跃式的打法并没能帮助公司取得进一步的突破。同时,公司的安全业务也遭遇了增长瓶颈。

2016年,360从纳斯达克退市,周鸿祎也几乎在互联网世界中失声;2018年,360转身回A,但股价短暂冲高后便一路下跌,至今较最高点跌幅已近90%。

事实上,回A之前,360移动安全产品的月活就已经陷入增长停滞甚至倒退,PC端的市场渗透率更是接近97%,几乎没有上升空间可言。

与此同时,360开始收缩投资阵线。据IT桔子,360退出投资标的的事件共有22起,其中2016年后发生的事件占到14起。2019和2020年,360累计仅投了12家公司;至2021年,360的三笔投资,全部献给了哪吒汽车。

来源:IT桔子

2022年上半年,360长期股权投资期末余额同比减少21.16%;其他权益工具投资余额同比减少18.43%。报告期内,360投资子公司及对外投资减少了20.35亿元。

从账面现金来看,2020年360在营收几乎与2015年持平的情况下,现金多了近200亿,从投资行业来看,如果不算哪吒汽车,360上一次对主营业务外进行投资还是2019年投本地生活企业彩生活。

来源:IT桔子

但现在的周鸿祎并不打算“躺平”,他对未来还有新的打算。

360方面表示,收缩投资战线,充盈现金流是为了继续进行研发方面的投入,巩固公司在数字安全领域现有的领先优势。

具体而言,2018年周鸿祎提出了“安全大脑”概念,计划将360打造成一家大安全公司;2019年,360的战略重心开始向政企安全转移;2022年,周鸿祎更是通过内部信宣告:360全面转型数字安全公司。

为此,360已将大数据技术公司瀚思科技、企业文件管理与协作SaaS服务商亿方云、企业级协同通讯平台织语等公司以全资收购形式纳入麾下。

360战略和投资副总裁欧阳梅雯称,360从过去专注在To C方向做投资,转向专注To B方向;此外,过去To C投资更多以财务投资、孵化、给予流量资源等方式帮助创新企业获得增长,但在To B方向上,投资策略从财务投资逐渐转向战略性产业投资,以期与360的政企安全业务、城市安全业务等获得共同增长。

几个细节可以看出周鸿祎转变的决心。一是360近两年也曾追过风口,但无论是推出元宇宙社交软件“N世界”,还是战投哪吒汽车,360都是以网络安全作为差异化元素入局,注重新业务和大安全主业的联系。

二是不久前,周鸿祎被指炮轰微软抄袭360,但他很快借澄清机会为360的B端业务站台:“本质上是惺惺相惜。老有人说To C的公司做不了To B,今天360和微软在安全能力和安全市场上的成功都证明,数字化时代只有C端出身的公司才能做好安全。”

经历了互联网产业的风云变幻,年过半百的周鸿祎选择回到自己最熟悉的领域,做自己最擅长的事。

“从安全软件公司走向安全公司,B端的需求比已经移动化的C端更强,依然有突破的可能,巨头都是从垂直到平台,360需要的依然是一个破圈的机会。”张书乐表示。

值得一提的是,三六零(北京)私募基金管理有限公司已于8月20日完成备案登记。这意味着在不久的将来,360将以GP的身份参与投资,只要足够专业,让投资人赚到钱,融资来源也不必拘泥于自身。这种外设控股投资机构进行投资的方式,相比直接投资灵活度更高、激励效果更好、也更能与合作伙伴协同,但同时也有募资的任务和业绩回报压力,可能会形成区别于现有直投模式的投资策略和打法。

在投资拖累360回A首亏之后,何时投资板块能为360贡献利润?目前还看不出来。

大象全面转身后,将迎接怎样的未来?你认同周鸿祎对”战略性亏损“的判断吗?评论区聊聊吧!

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com