保障产业链安全的措施(保障产业链安全)

(报告出品方/分析师:西南证券 卢立亭 许正堃)

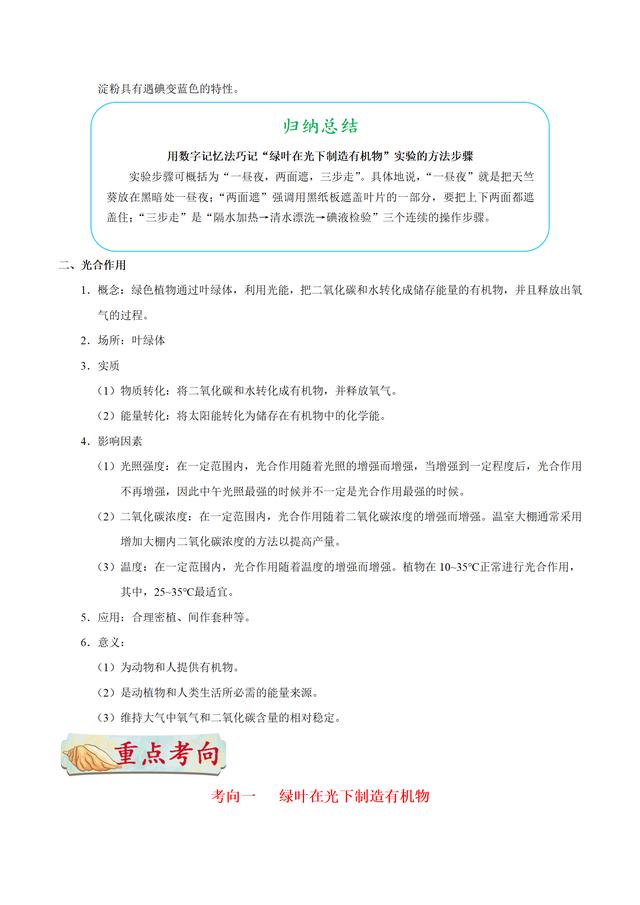

1 产业链安全需求突出,国产替代或迎增量政策支持党的二十大报告强调加快建设制造强国。

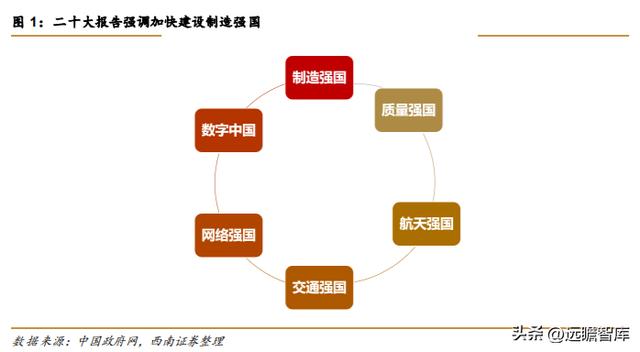

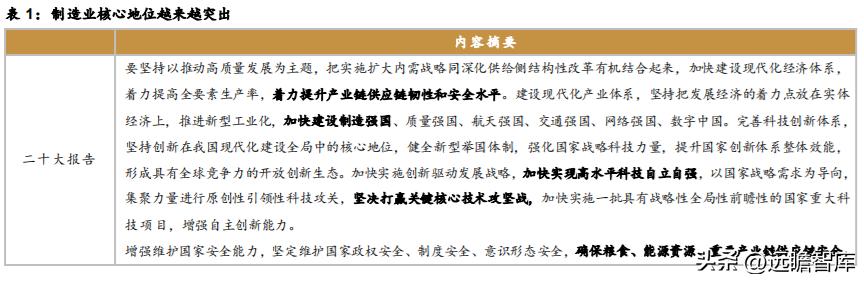

二十大报告提出,加快构建新发展格局,着力推动高质量发展,加快建设现代化经济体系,着力提高全要素生产率,坚持把发展经济的着力点放在实体经济上,推进新型工业化,加快建设制造强国、质量强国、航天强国、交通强国、网络强国、数字中国。

加快实施创新驱动发展战略,加快实现高水平科技自立自强,以国家战略需求为导向,集聚力量进行原创性引领性科技攻关,坚决打赢关键核心技术攻坚战,加快实施一批具有战略性全局性前瞻性的国家重大科技项目,增强自主创新能力。

党的二十大报告强调产业链供应链安全问题,国产替代方向将迎来增量政策支持。

党的二十大报告提出要着力提升产业链供应链韧性和安全水平;推进国家安全体系和能力现代化,确保粮食、能源资源、重要产业链供应链安全。这是近 20 年来,我国首次在党的全国代表大会报告中提出保障产业链供应链安全,并两度提及。

改革开放以来,我国经济飞速发展,取得了举世瞩目的成就,经济总量稳居世界第二位,制造业规模稳居世界第一位。但同时要认识到,在高端制造领域,我国产业链仍较高程度地依赖欧美日等发达国家,在新时代新发展时期,供应链产业链安全问题日益突出,在重要产业链供应链领域实现自主可控势在必行,高端制造国产替代方向或将迎来增量政策支持,高端装备制造业将受益。

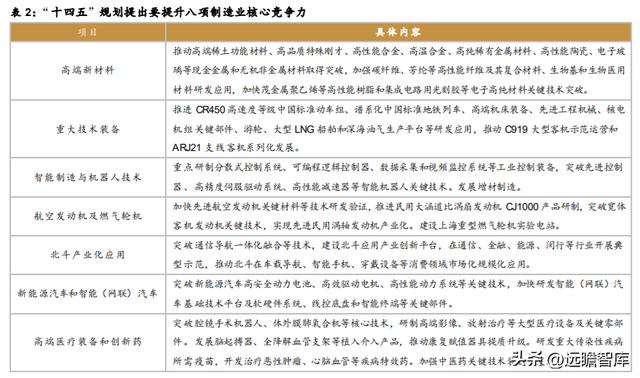

“十四五”规划提出要提升八项制造业核心竞争力。

《国民经济和社会发展第十四个五年规划和 2035 年远景目标纲要》提出,坚持把发展经济着力点放在实体经济上,加快推进制造强国、质量强国建设,促进先进制造业和现代服务业深度融合,强化基础设施支撑引领作用,构建实体经济、科技创新、现代金融、人力资源协同发展的现代产业体系。

2.1 主动去库存或进入尾声,被动去库存渐行渐近

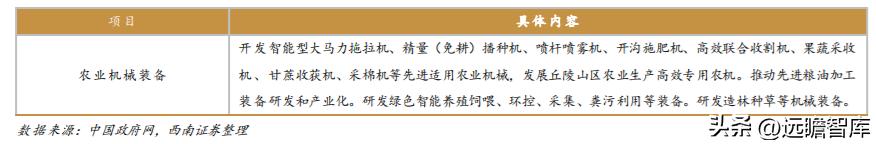

按照库存周期理论,我国工业企业目前正处于主动去库存阶段,或将于 2023 年下半年进入主动补库存阶段。

库存周期可划分为四个阶段:被动去库存、主动补库存、被动补库存、主动去库存,其分别对应基钦周期中的复苏、繁荣、衰退、萧条。我们利用工业企业营业收入代表市场需求,利用工业企业产成品存货代表库存情况,发现自 2002 年加入 WTO 以来,我国已经历五个完整的库存周期,平均每轮周期耗时 40.2 个月。

由图 2 可知,目前我国工业产品需求与库存双双下降,表明我国工业企业目前正处于基钦周期中的主动去库存阶段。

我国第六轮库存周期开始于 2019 年 12 月,截止 2022 年 10 月,已历时 35 个月,以 40 个 月为一个周期计算,我国或将于 2023 年二季度进入第七轮库存周期的初始阶段——被动去 库存,并在 2023 年下半年进入主动补库存阶段。

1)被动去库存:需求开始活跃,但企业未能及时响应或开工速度尚处于逐步恢复过程,由于销量的增加导致库存被动减少。

2)主动补库存:需求旺盛,企业对未来前景充满信心,不断扩展开工率以及产能,主动增加库存以应对销量的增加。

3)被动补库存:需求开始下降,或者真实需求难以跟上企业开工扩产的步伐,企业未能及时反应,库存被动增加。

4)主动去库存:需求极度萎靡,企业被迫停工减产,降价销售,导致企业的库存开始大量减少。

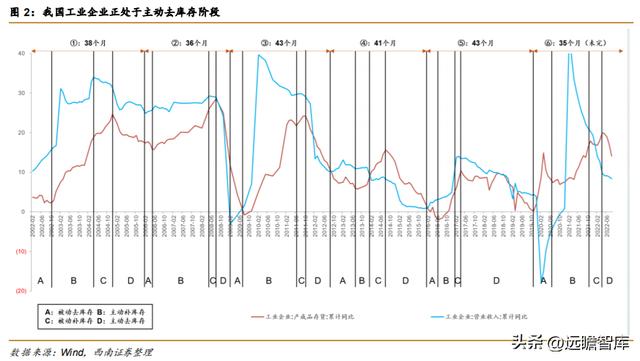

制造业 PMI 库存指标预示补库存周期或已到来。

从制造业 PMI 库存数据的变动趋势来看,产成品库存自 2021 年 12 月见顶后开始下降,2022 年 3-4 月,受新冠疫情影响,需求快速下降,导致产成品库存被动快速上升,在 2022 年 5 月疫情影响减弱后,库存快速下降,并在 2022 年 8 月见底,PMI 产成品库存指标下降至 45.2%,基本降至近 5 年来最低水平。

2022 年 9 月,PMI 产成品库存快速提升至 47.3%,相比上月增加 2.1 个百分点,或预示制 造业去库存已进入尾声,补库存周期或已到来。

领先指标 M1 预示补库存或将于 2023 年初开始。

库存变动往往伴随货币供给变动,补库存启动前往往需要货币供给增加以提供资金支持,而资金供给的减少将限制企业补库的持续能力。

据我们观察,每轮补库存周期开始前,货币供给量 M1 均会在此之前阶段性见底,每轮去库存周期开始前,M1 均会在此之前阶段性见顶,即 M1 是库存周期的领先性指标,领先时间大概在 12-18 个月。

本轮 M1 增速在 2021 年 10 月触底反弹,根据以往经验,工业企业补库或将在 2022 年 10 月—2023 年一季度末之间开始。

2.2 社融领先指标企稳放量,看好制造业需求边际改善

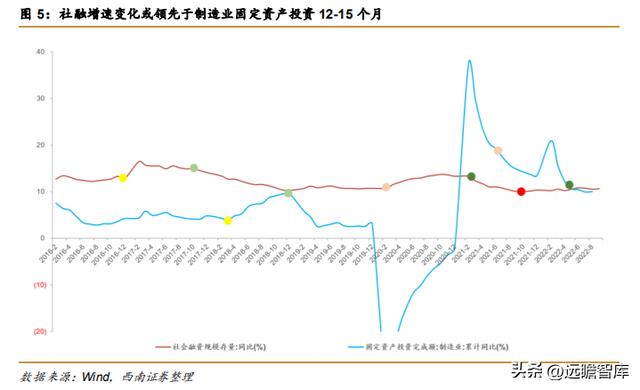

社融增速变化领先于制造业固定资产投资 12-15 个月。

社会融资规模是指一定时期内实体经济从金融体系中获得的全部资金总额,主要包括人民币各项贷款、外币各项贷款、委托贷款、信贷贷款、未贴现银行承兑汇票、企业债券等,已成为金融支持实体经济较为准确的、创新的、具有中国特色的宏观金融统计指标。

社会融资规模能够直接反映金融对实体经济的支持力度,企业融资条件改善后,开始购买设备等扩大生产。

因此理论上,社会融资规模增速与固定资产投资增速具备相关性,根据我们的观察,社融同比增速变化一般领先于制造业固定资产投资增速 12-15 个月左右。

社融增速企稳回升,制造业固定资产投资有望加速。

2022 年 9 月,我国社会融资规模为 3.5 万亿元,同比多增 6274 亿元;其中对实体经济发放的人民币贷款增加 2.6 亿元,同比多增 7964 亿元。

截止 2022 年 9 月底,我国社会融资规模存量同比增长 10.6%,环比增加 0.1 个百分点,随着国内疫情边际改善、稳增长政策逐渐发力,企业融资需求有所改善,预计社融增速稳中有升。2022 年 1-8 月,制造业固定资产投资完成额累计同比增长 10.0%,环比增加 0.1 个百分点。

我国社融增速自 2021 年 10 月开始企稳并边际改善,制造业固定资产投资有望于 2022 年 10 月—2023 年一季度开始逐渐进入加速增长阶段。

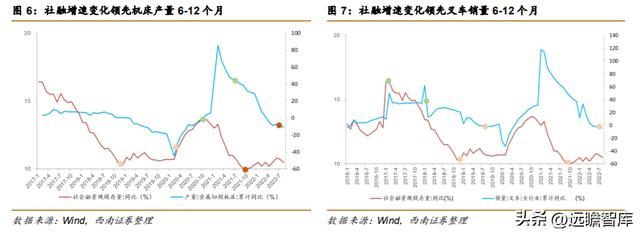

进一步探究,我们发现社融增速同样是机床、工业机器人产量、叉车销量的领先指标。

机床及工业机器人作为通用设备,应用范围广泛,社融增速企稳回升时,企业加大设备投资,机床及工业机器人需求增加,产量亦加大。

根据我们观察,一般情况下,社融增速变化领先机床产量、叉车销量 6-12 个月,领先工业机器人产量 3-6 个月左右。

2022 年 1-8 月,我国金属切削机床产量累计同比下降 5.8%,降幅环比扩大 0.4 个百分点;工业机器人产量累计同比下降 10.5%,降幅环比收窄 1.0 个百分点;叉车销量累计同比下降 4.5%,降幅环比扩大 1.6 个百分点。

社融同比增速自 2021 年 10 月企稳回升,工业机器人产量从 2022 年 5 月开始企稳,之后边际改善;预计机床产量、叉车销量在 2022 年四季度开始企稳回升。

此外,从历史数据来看,社融增速领先注塑机龙头(海天国际和伊之密)营收同比增速 0-12 个月的时间,预计 2023 年注塑机行业下游需求明显改善。

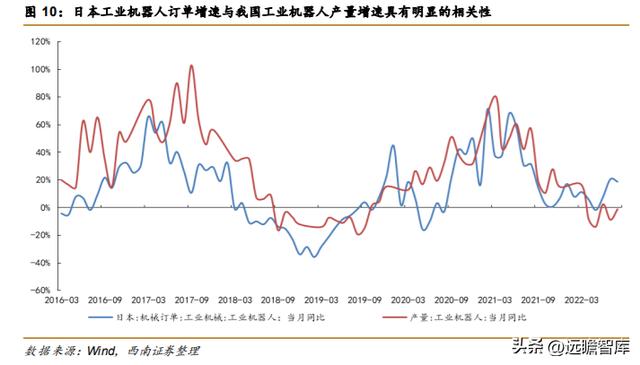

日本工业机器人订单增速与我国工业机器人产量增速具有明显的相关性。

日本工业机器人“四大家族”在全球和我国市场都占据较大份额,其订单情况能在一定程度上反应下游需求,2022 年 1-8 月日本工业机器人订单同比增长 10.7%,2022 年 7、8 月日本工业机器人订单分别同比增长 21%、19%,边际改善趋势明显,工业机器人需求有望回暖。

PMI 重新位于荣枯线之上,看好制造业景气度边际持续改善。

2022 年 9 月,我国制造业 PMI 为 50.1%,较上月增加 0.7 个百分点,重新站上荣枯线。随着我国高温天气消退、电力供应恢复、疫情边际好转,制造业生产经营活动逐渐恢复正常,PMI 数据已经连续两月边际好转,在前期刺激政策逐渐落地、社融、企业融资条件改善,我们认为制造业景气度已低位企稳,预计边际持续改善。

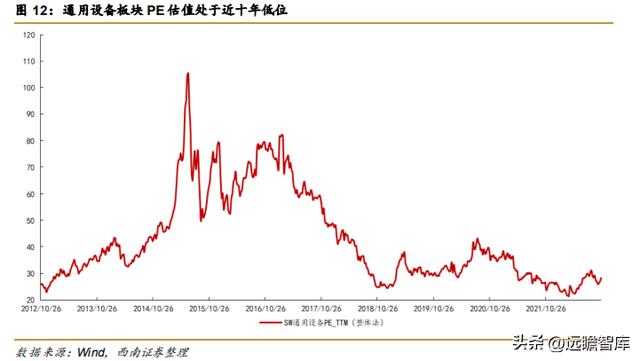

2.3 通用设备行业估值处于低位,重点配置

通用设备板块估值水平处于近十年低位。统计通用板块近十年的估值,通用板块当前市盈率 (PE_TTM,整体法)在 28X左右,处于历史低位,当前市净率 PB 在 3X左右,同样也处于历史低位。

通用设备代表个股估值处于低位。

比较各个通用行业代表个股的预期增速和对应 2023 年估值水平,发现通用设备板块代表个股估值处于低位。例如,刀具板块预计平均净利润增速在 30%以上,对应 2023 年平均估值不到 20X;机床块预计平均净利润增速在 30%以上,对应 2023 年平均估值同样不到 20X(除科德数控);叉车板块预期平均净利润增速在 20% 以上,对应 2023 年平均估值只有 10X;工业机器人和伺服电机板块估值相对较高;通用减速机板块、注塑机板块预期增速对应 2023 年估值水平相对合理。

3.1 机床刀具:领军企业提质扩产,国产替代需求旺盛

工业母机大本大宗,高端数控机床国产替代势在必行,领军企业推动并受益于行业发展。

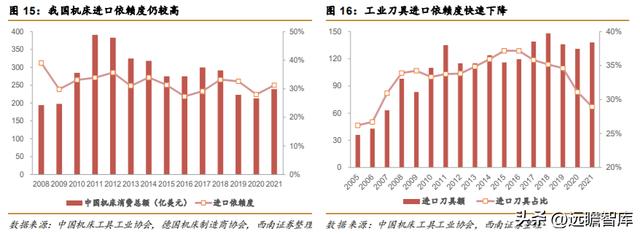

根据德国机床制造商协会数据,2021 年中国机床消费额为 238.9 亿美元,全球占比 33.6%,是全球最大的机床消费市场。

但国内机床市场大而不强,2021年国内机床进口额为 74.6 亿,同比增长25.4%,进口依赖度达31.2%。

尤其在高端数控机床领域进口依赖严重,根据前瞻产业研究院数据,2018年我国中低端数控机床国产化率已经分别达到82%、65%,而高端数控机床国产化率仅为 6%,高端市场国产替代任重道远。

海天精工、科德数控、纽威数控、国盛智科等国内数控机床领军企业,产品定位为中高端,在产品性能稳步提升的基础上,将通过明显的性价比与本土化服务优势,推动数控机床的国产替代进程。

工业刀具耗材属性,国产替代需求旺盛。

工业刀具是配合机床、用来进行金属切削加工的耗材,使用寿命通常较短,几小时到 1 个月不等。根据中国机床工具工业协会数据,2021 年我国切削刀具市场规模为 477 亿元,同比增长 13.3%。

和数控机床类似,我国工业刀具在中高端产品上仍高度依赖欧美日韩品牌,在占比约 50%的中高端市场中,海外品牌市占率超过 60%。

以新冠疫情减少国外品牌供给为催化剂,以中钨高新、欧科亿、华锐精密等国产刀具领军企业努力提升产品质量为根基,以产业链安全及降低生产成本为突破口,近年来,工业刀具国产替代加速推进,进口依赖度由 2019 年的 34.6%下降至 2021 年的 28.9%,平均每年下降 2.9 个百分点。

3.2 工业机器人:机器换人带动需求增长,国产替代加速推动

“机器换人”带动工业机器人需求。目前,我国已经成为全球工业机器人最大市场,工业机器人作为实现自动化生产的终端设备,在制造升级中扮演着至关重要的角色。与日美韩等国相比,我国工业机器人密度有较大提升空间。

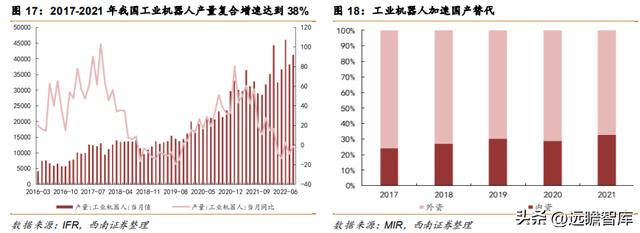

2017-2021 年我国工业机器人产量复合增速达到 38%。2022 年 1-8 月,我国工业机器人产量合计 24 万台,同比增长 24%。

工业机器人产业链国产替代加速推动。

目前我国工业机器人市场仍被“四大家族”占据主导地位,随着国内机器人产业链中上下游企业技术与量产水平的提升,下游集成厂商与上游零部件厂商相互协同包括埃斯顿、汇川技术、绿的谐波等国产品牌在国际市场上的竞争力日益提升,国产替代加速推进,根据 MIR,国产品牌工业机器人市场份额由 2017 年的 24%提升至 2021 年的 33%。

3.3 叉车:顺周期工业品,电动化趋势增大行业利润弹性

制造业复苏,叉车需求将边际回暖;电动化渗透率提升,增大利润弹性。

叉车属于物流搬运辅助设备,主要应用于制造业、物流业,行业景气度与国家宏观经济发展保持正相关,在制造业复苏过程中,预计叉车行业需求边际回暖。

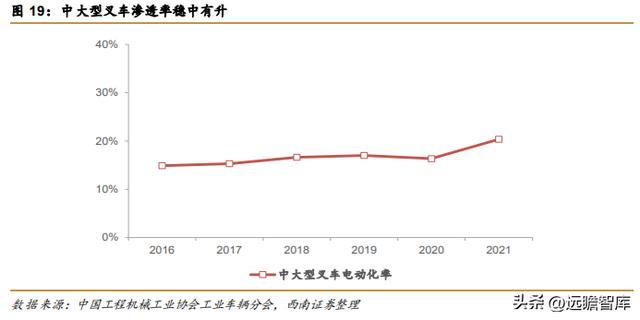

叉车行业的一大发展趋势为电动化,电动叉车具备无污染、灵活机动性高、易操作、节能高效、全生命周期成本低等优点,将逐渐替代内燃叉车。

根据中国工程机械工业协会工业车辆分会数据,2021 年国内叉车销量高达 109.9 万辆,同比增加 20.4%。其中,中大型叉车(1 2 4 5 类)销量为 57.0 万辆,同比增加 19.5%;在中大型叉车中,2021 年电动化率提升至 22.6%,同比增加 4.3 个百分点,叉车电动化渗透率明显加快。

相对内燃叉车,电动叉车单价较高,同等销量下,营收及利润水平更高,在制造业复苏及电动叉车渗透率提升的背景下,预计叉车行业利润弹性较大。

3.4 通用减速机:市场规模稳步增长,国产企业加速追赶

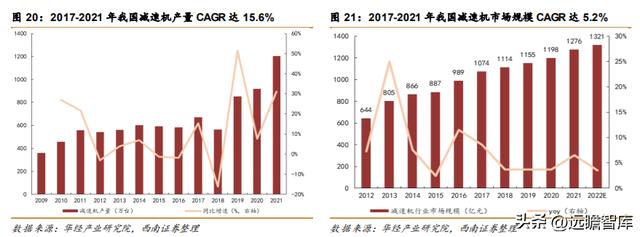

减速机产量提升明显,预计 2022 年我国减速机市场规模将达到 1321 亿元。2021 年我国减速机产量为 1203 万台,同比增长 31.6%,2017-2021 年 CAGR 达 15.6%,减速机产量提升明显。

2017-2021 年,我国减速机行业市场规模保持稳定上升,2021 年市场规模达到 1276 亿元,同比增长 6.5%,2017-2021 年 CAGR 达 5.2%,预计 2022 年我国减速机市场规模将达到 1321 亿元。

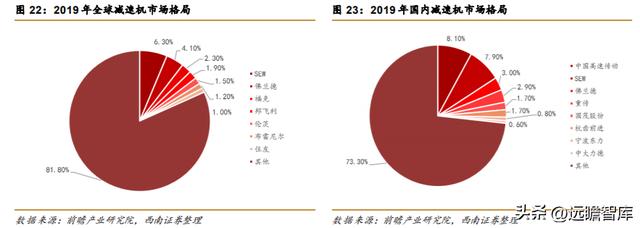

减速机行业竞争格局分散,海外厂商占据行业主要地位,国产企业加速追赶。

全球来看,SEW、FLENDER 等外资企业竞争力较强,2019 年市占率分别为 6.3%、4.1%,国产减速机国际竞争力偏弱。

国内来看,2019 年国产减速机行业市场份额排名前三分别为中国高速传动、SEW、佛兰德,占比 8.1%、7.9%和 3.0%。

国产减速机高端市场由 SEW,FLENDER 垄断,国茂股份、宁波东力、中大力德等国产龙头企业主要定位中端市场,众多内资小型企业定位低端。

未来行业集中度不断提升为大趋势,国产通用减速机龙头依靠较强的产品竞争力提高市占率,并发力高端市场,加速国产替代。

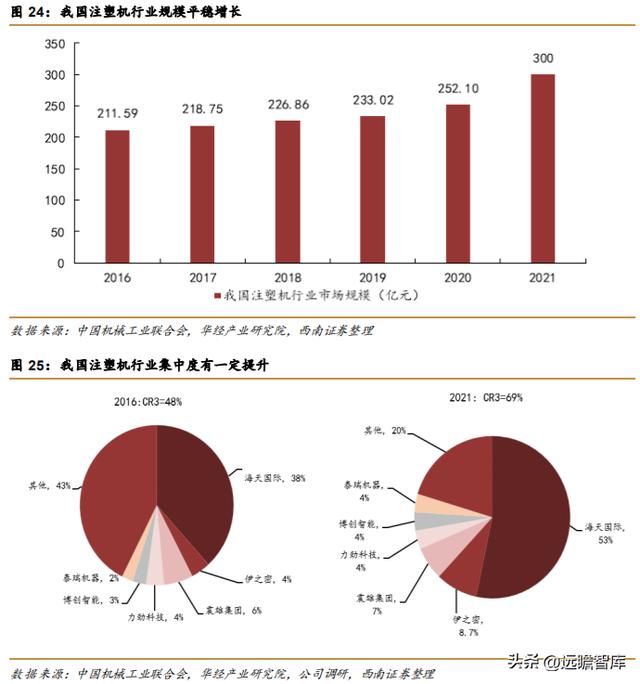

3.5 注塑机:需求增长平稳,行业集中度有所提升

注塑机行业增长平稳,行业集中度有所提升。

目前全球注塑机市场规模在 700-750 亿元,我国注塑机市场规模在 300-350 亿元,近十年行业增速在 3-5%。我国注塑机行业市场集中度较低,海天国际一家独大,2021 年占据国内注塑机市场份额约 50%。

我国注塑机行业集中度有所提升,CR3 由 2016 年 48%的提升至 2021 年的 69%。2021 年伊之密全球市占率在 3-4%,国内市占率提升至 9%(2016 年 4%),位居行业第二。

日欧企业占据高端注塑机市场份额,我国注塑机企业正向高端领域转型。

注塑成型装备制造行业的主要企业包括恩格尔、克劳斯玛菲、阿博格、发那科等国际企业,以及海天国际、伊之密、震雄集团、泰瑞机器、力劲科技、博创智能等国内优势企业。

德国、意大利、日本、美国等发达国家占据高端注塑机市场份额,国内的注塑机由于发展起步较晚、技术制约等原因,目前主要集中在中低端市场,正向高端市场方向转型。

3.6 国产替代、业绩弹性大相关标的

1)机床刀具:工业刀具国产替代的领军企业中钨高新(000657)、欧科亿(688308)、华锐精密(688059)等,超硬刀具领先企业沃尔德(688028)、国产数控机床领军企业海天精工(601882)、纽威数控(688697)等。

2)工业机器人:国产工业机器人本体龙头埃斯顿(002747)、拓斯达(300607),工业机器人核心零部件汇川技术(300124)、禾川科技(688320)等。

3)叉车:发力中大型叉车的诺力股份(603611),叉车龙头主要标的杭叉集团(603298)、安徽合力(600761)。

4)减速机:国产减速机龙头国茂股份(603915)。

5)注塑机:受益于行业集中度提升的国产注塑机领军者伊之密(300415)。

1)新冠疫情反复风险。

新冠疫情将对整个经济社会产生复杂影响,影响经济活动及消费,进而影响通用设备行业下游需求,若新冠疫情不断反复或大规模爆发,将影响这个通用设备板块,对相关工业业绩产生不利影响。

2)宏观经济波动风险。

通用设备下游应用领域广泛,因此宏观经济对通用设备行业需求有重要影响,如果宏观经济增速下降,将使得通用设备需求收缩,从而影响标的公司业绩。

3)社融增速不及预期的风险。

社会融资规模能够直接反映金融对实体经济的支持力度,社融同比增速变化一般领先于制造业固定资产投资增速 12-15 个月左右,社融不及预期将不利于企业购买设备等扩大生产,从而影响公司业绩。

——————————————————

报告属于原作者,我们不做任何投资建议!如有侵权,请私信删除,谢谢!

精选报告来自【远瞻智库】

,免责声明:本文仅代表文章作者的个人观点,与本站无关。其原创性、真实性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容文字的真实性、完整性和原创性本站不作任何保证或承诺,请读者仅作参考,并自行核实相关内容。文章投诉邮箱:anhduc.ph@yahoo.com